EESA季度性地整理美国与欧洲的储能市场情况,并更新于IReport中的季度报告当中,每个季节推出的特定市场分析都涵盖最新的行业数据与信息并为读者带来最新的市场动态。

情况

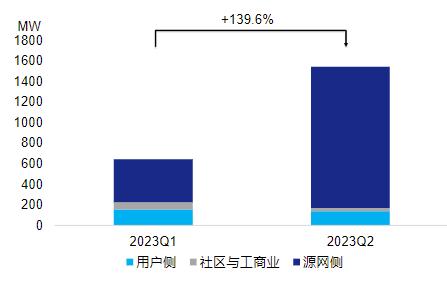

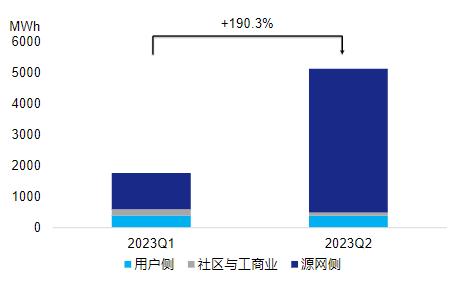

美国Q2投运容量相比上季度激增

驱动力依然来自源网侧

美国Q2新增容量为1371.4MW/5128MWh,其中源网侧占比90.4%,功率规模季度投运上涨139%,而容量规模投运上涨幅度更大,为190.3%。该季度与Q1对比下的激增上主要原因来自源网侧大量被推迟的源网侧项目在该月投运。虽然总投运规模大幅增加,但我们发现社区与工商业跟户储侧相较上季度双双看到减速迹象。其中社区与工商业(CCI)侧下降接近一半(-47%);户储侧相较工商业侧下降较为温和(-2%)。

发现

源网侧规划的项目容量庞大

但全部项目都按时投运将会是个挑战

根据EESA的追踪,如果项目于进展顺利,2023年下半年至少有16GW项目上网,其中德克萨斯州的规划占比最多,占总量48%,排名第二的为加州,占总量32%;但是我们对源网侧全部成功投运的概率保持怀疑态度。由于非本土的组件难以获得美国的通胀消减法案中关于新能源的补贴,当前阻碍主要来自供应链、电池产能(当地)、对电网的研究与批准速度。

我们发现2023年Q2投运的项目时长平均提升了21%,均值来到了3.3小时,部分地区的光储项目平均配储时长来到了3.9小时;而去年第二季度投运的项目平均时长仅略微超过2小时,对比中国第二季度投运的储能项目,时长相对更久,但仍未达到美国对于长时储能(LDES)的定义(10小时)。我们同样没有发现使用了液流电池技术的项目投运。

发现

美国2小时储能系统的平均价格下降

意味什么

除此以外,我们还发现美国地区上半年的2小时储能系统集平均价格中位数对比2022年出现了下降,降幅约为6%。原因来自原材料的暴跌(关心为何原材料价格暴跌请移步至过往公众号文章:“碳酸锂暴跌的背后有何启示?”),跌幅远小于中国地区上半年的跌幅(-16%),中国地区跌幅速度快与其他地区源自该地区的系统集成商不太具备议价能力,且每年涌入的新竞争者屡创新高。美国第三季度的2小时储能系统价格有望继续下行,但可能会相对平缓。虽然当地储能系统的价格有所下降,但开发商们因拜登政府的财政政策对新能源领域的推动而需要承担更高的劳动支出给当地工人,而如果企业希望得到IRA的的税务抵免,则必须满足IRA对工人的薪资与福利要求;而对于项目的开发成本提升将有可能转嫁给议价能力较低的OEM厂商。

本文内容节选自EESA 2023年Q3美国市场季度报告,如还希望了解社区、工商业、以及户储的现状与我们的发现,以及我们对该市场下季度的展望,请移步IReport-行业洞察-季报月报-“储能季报I EESA 2023年Q3美国市场季度报告”。

碳索储能网 https://cn.solarbe.com/news/20231013/81152.html

下一篇

下一篇