“雪崩之下,没有一片雪花是无辜的。”说的就是今年的储能行业。

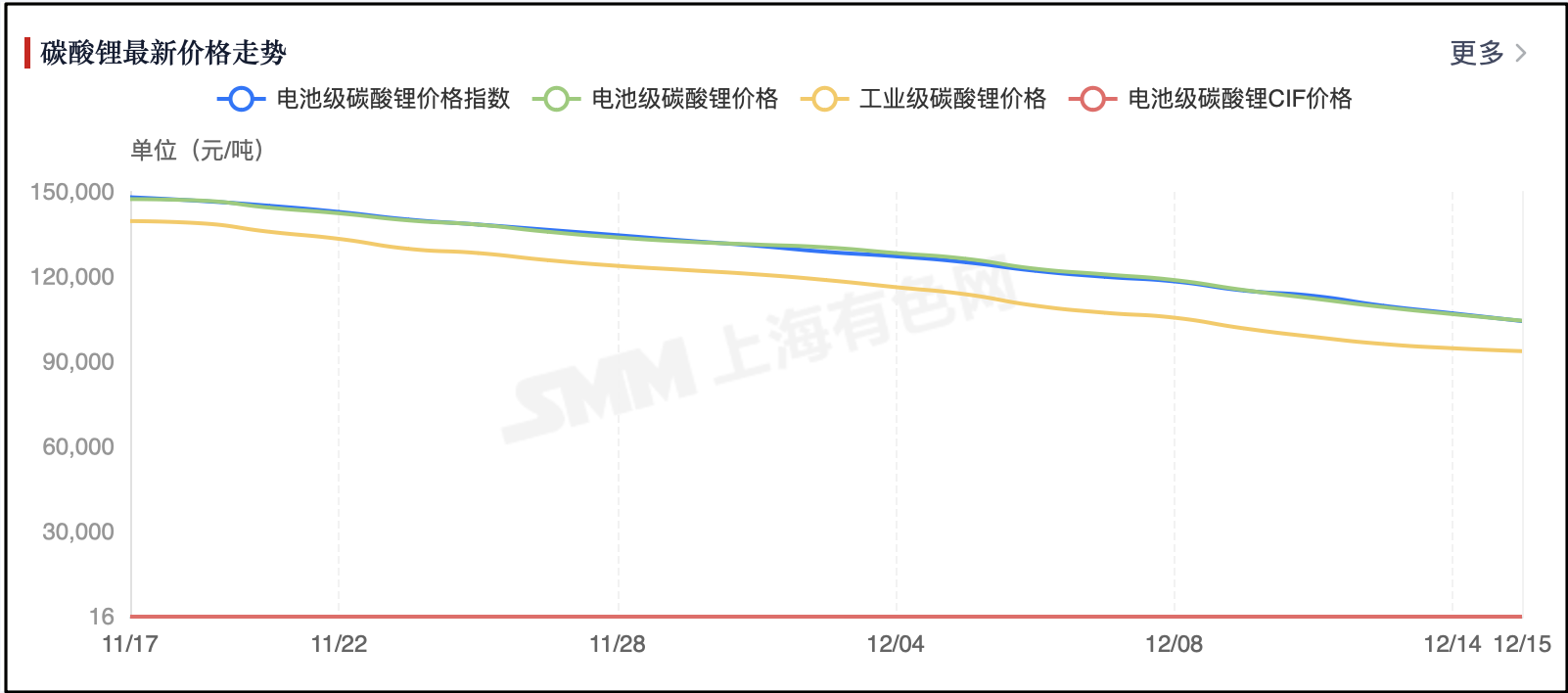

当下的储能行业,最牵动人心的莫过于碳酸锂价格的走势,站在年底看今年,已与去年整年的情况发生了翻天覆地的变化:2022年,碳酸锂价格一路上扬,由此引来锂电池材料、锂电池价格疯涨,锂电产业链所有企业几乎都赚了个盆满钵满;而今年,碳酸锂价格一路走低,至今价格仍在下探。

受此影响,锂电产业链多数企业都面临着业绩压力,11月底,业内就有企业提早发布了2023年业绩预报,预期净利润“腰斩”。

更令人忧心的是,除了来自企业业绩方面的压力,储能产业整体也面临着更大的危机:已然规划投建的产能,还要不要投建?利润空间被挤压,要靠什么活下去?储能这个被捧为“万亿规模”的行业,是否还有投资前景?

锂盐厂商:承压最大,两极分化

进入第四季度,加速下行的碳酸锂价格已引发业内普遍担忧,何时跌破10万元/吨“大关”?因为这一价格是锂盐厂商的一道生死线,是国内各种提锂技术的平均成本价。

在11月内两度跌停并于11月29日跌破11万元后,12月4日,碳酸锂期货全部合约再度跌停,跌破10万元/吨;截止发稿前,电池级碳酸锂现货均价也跌至10.45万元/吨。

铜冠金源期货不久前也指出,当碳酸锂价格跌入10万元/吨时,大多数云母提锂企业陷入亏损。

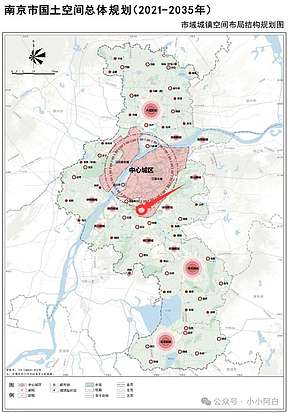

从技术角度说,目前行业内提锂技术主要有三种,分别为卤水提锂、云母提锂、锂辉石提锂,分别对应着三种锂资源——盐湖、锂云母矿、锂辉石矿。在我国,锂资源主要分布在青海、西藏、四川、江西、新疆等省区;其中,西藏和青海为盐湖卤水型,四川和新疆主要为锂辉石,江西主要为锂云母。

从成本上来讲,三种提锂技术存较大差异。就国内资源而言,上海有色网数据显示,卤水提锂单吨成本为4万—5万元,锂辉石矿单吨成本约6万元,锂云母矿单吨成本约6万—8万元。

不过,由于锂矿品味高低的不同,提锂成本也有很大的差异。《中国证券报》数据显示,在江西锂云母矿山中,0.4%以下的锂云母矿产出碳酸锂完全成本为12万—15万元/吨;0.4%至0.6%之间的矿山产出碳酸锂完全成本为8万—10万元/吨;0.6%以上的矿山产出碳酸锂完全成本在每吨8万元以内。

而数据显示,江西锂云母的品位较低,高的有0.4%—0.6%,低的在0.2%—0.3%,所以说,碳酸锂价格低于12万元/吨,云母提锂厂商便面临亏损的风险,10万元/吨则是一道生死线。

受此影响,今年以来,江西云母提锂企业普遍业绩不佳,例如,龙头企业江特电机(SZ:002176)在今年前三季度亏损达9557.82万元,是国内上市锂盐企业中少数出现亏损的企业。

另一龙头企业九岭锂业,在11月份也传出每月减少碳酸锂产量1500吨左右的计划;该公司在上半年正式筹备IPO,对外公布将募资34亿进行扩产。

相对而言,盐湖提锂技术企业受到的影响相对较弱。数据显示,虽然面对产品跌价叠加成本抬升双重挤压,在毛利率方面,盐湖股份(SZ:000792)、藏格矿业(SZ:000408)等企业仍非常可观,藏格矿业碳酸锂产品更是高达到81.97%,远非同行能比。

材料制造端:毛利下滑,扩产受挫“上游吃肉,中游喝汤”,恰如其分的描述了锂电产业链的营收分配。

2022年,受碳酸锂等锂盐价格上涨以及下游需求增加的影响,锂电正极材料、负极材料、电解液的价格也水涨船高,锂电材料厂商的业绩也颇为亮眼。不过到了今年,锂盐价格的暴跌以及下游需求萎缩,锂电材料厂商的利润也应声下滑。

数据显示,今年前三季度,磷酸铁锂龙头德方纳米(SZ:300769)已经亏损了约10亿元,相当于该公司2021年全年净利润;龙蟠科技(SH:603906)亏损6.54亿元,同比下滑250.97%;万润新能(SH:688275)亏损8.39亿元,下滑269.79%。

行业预计,2023年国内锂电材料厂商业绩将普遍下滑。电解液龙头多氟多提前发布的《2023年全年业绩预告,恰好印证了这一预估。多氟多预计,全年净利润同比下降68.17%—71.25%。

与利润下滑相对应的是毛利率的下滑。今年前三季度,德方纳米、龙蟠科技、万润新能、多氟多的毛利率分别下滑了20%、26%、24.4%、30.47%。

跌跌不休的碳酸锂价格,对锂电材料市场带来的冲击不亚于“割肉”之痛,同时也将极大的影响中游企业们的进一步决策。

2021年以来,在看好新能源赛道情况下,大量企业跨界进入了锂电材料领域,包括钛白粉巨头中核钛白(SZ:002145)、龙佰集团(SZ:002601),云天化(SH:600096)等,,如今也将悉数为当年疯狂的扩张付出代价。

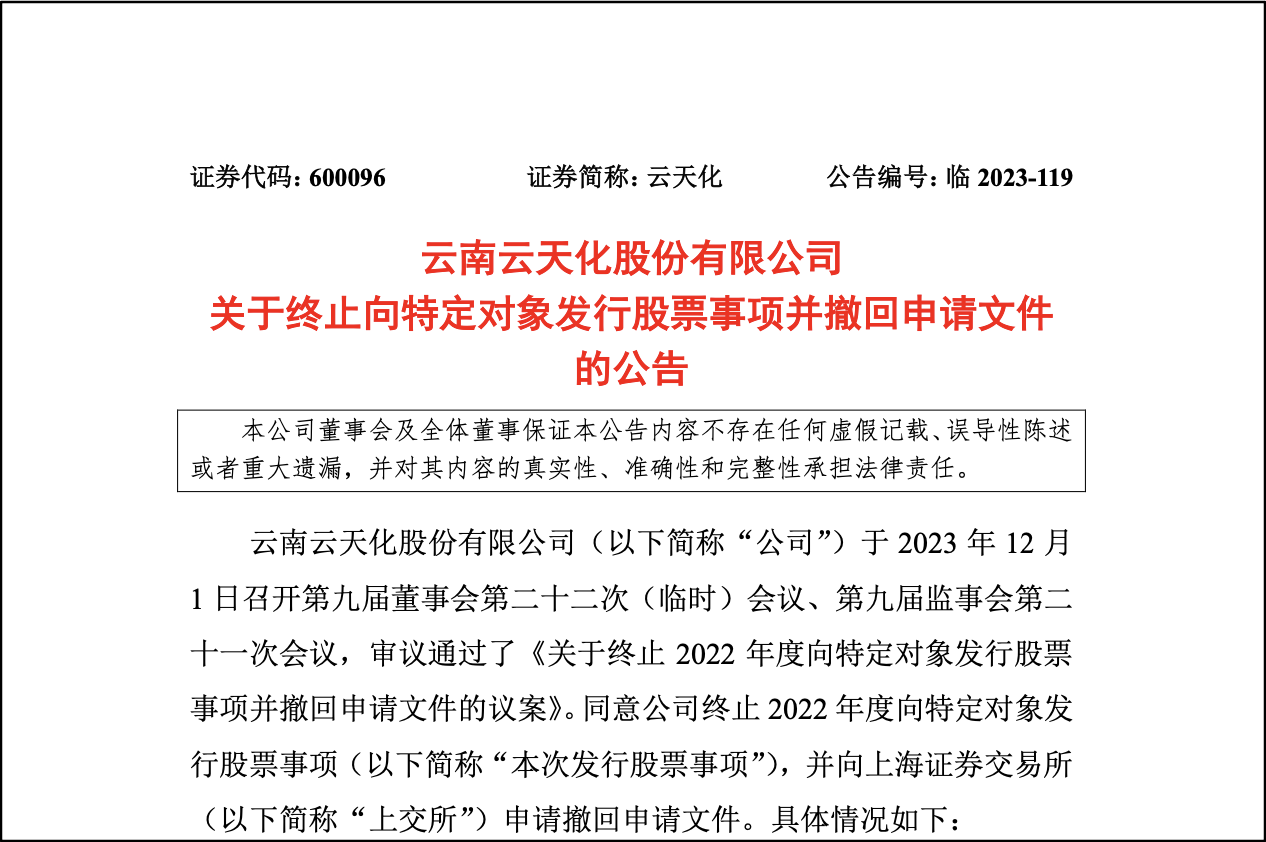

12月初,云天化宣布终止一项磷酸铁锂定增项目。资料显示,该项定增发起于2022年11月,计划募资不超过50亿元,云天化雄心满满地宣称,布局磷酸铁锂材料领域将“加快推进公司转型升级战略落地”。

但仅仅一年时间,行业已经发生了天翻地覆的变化,当年炙手可热的磷酸铁锂已经变成了“烫手的山芋”。云天化方面表示,基于行业和市场变化,决定终止该项定增。

终止定增,也意味着及时止损。但值得注意的是,该定增有两个重要安排——加码磷酸铁电池新材料布局和偿还银行贷款。财报显示,截至2023年9月底,云天化债务已合计高达213亿元、货币资金约为89亿元。随着高达近50亿元的融资计划落空,云天化的财务压力陡增。

除了云天化之外,“市场环境变化”还影响了若干企业终止/缩减锂电材料项目募资,比如,9月,中元股份(SZ:300018)撤回年产20万吨高性能锂离子电池负极材料一体化建设项目;11月,宁德时代重要供应商振华新材(SH:688707)也下调了一正极材料募资规模,由原来的60亿下调至14亿,不及原计划的四分之一。

电池制造端:净利增长缓慢,业务向上延伸在锂电产业链中,锂电池制造商似乎总是“稳赚不赔”。

当2022年,碳酸锂价格一路飞涨之时,锂电池变得一货难求,价格一路飞涨,由此也惹得一众汽车整机商的“炮轰”。2022年,以比亚迪(SZ:002594)、宁德时代(SZ:300750)为首的电池厂商业绩,均创下历史新高。

当碳酸锂价格下滑时,由于上游原材料价格的走低,锂电池的成本也大幅下降,这为锂电池提升毛利率、增厚利润创造了空间。

但是,碳酸锂降价也如同一面双刃剑,其利好电池制造商降本的同时,也让电池厂商有实力开启新一轮“价格战”,市场上锂电池价格持续走低。

彭博新能源财经近期发布的数据显示,由于原材料价格下跌叠加需求增长低于行业预期,今年全球锂离子电池组价格同比下跌了14%,创下139美元/千瓦时的纪录低点。

彭博新能源财经还预测,明年电池组均价还会继续下跌,达到133美元/千瓦时,2025年跌至113美元/千瓦时,2030年跌至80美元/千瓦时。

国内锂电池价格走势与国际趋同,导致锂电池厂商今年的利润也受到了一定影响,第三季度财报中的下滑趋势已经十分明显。

数据显示,今年三季度,亿纬锂能净利润下滑了2.53%,国轩高科净利润下滑2.82%,即便是前三季度净利润超300亿元的“宁王”宁德时代,第三季度净利润也环比下滑4.28%。

为挽救下滑的利润,国内电池厂商均采取了多种措施,即将业务向产业链上游延伸,加速垂直一体化进程。

例如宁德时代,目前不仅四处买矿,将业务延伸到上游锂矿开采环节,还在中游锂电材料环节也有涉及,甚至实现了四大主材(正极材料、负极材料、隔膜、电解液)均覆盖。

整个锂电产业来看,上下游环节的相互延伸更加显著。锂盐厂商也在开始将业务延伸到产业链下游,例如赣锋锂业(SZ:002460),目前公司已在新余、东莞、宁波等地设立锂电池研发及生产基地,同时还与安达科技拟共同投资建设磷酸铁锂正极材料制造项目。

随着越来越多的企业押注产业链一体化,这也意味着,在锂电产业链的几乎所有环节,都将陆续上演残酷的“淘汰赛”。碳索储能网 https://cn.solarbe.com/news/20231218/83468.html

下一篇

下一篇