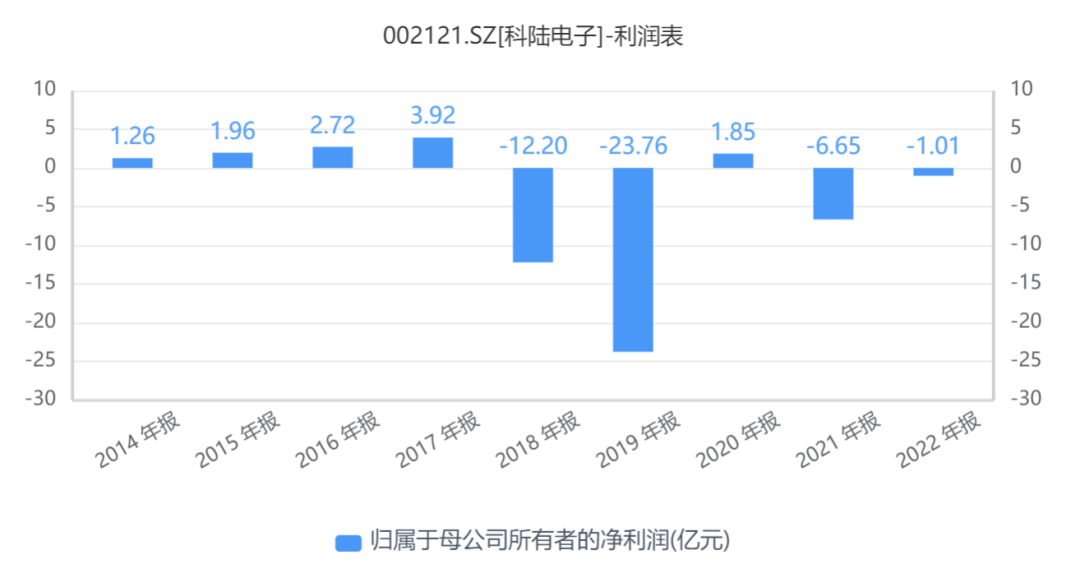

在迎来美的集团“入主”的首个年度,科陆电子仍未能走出亏损阴影。

1月30日晚,科陆电子发布年度业绩预告,营收方面,2023年度公司预计营业收入为40亿至45亿元,同比增长约13%~27%;但在净利润方面就不怎么乐观了,预计归属于上市公司股东的净利润为-6.20亿元至-4.80亿元,与2022年同期亏损1.01亿元相比,亏损金额大幅增加。

掐指一算,这已经是科陆电子陷入亏损的第五个年头了。有着20余年发展历史的储能“老将”科陆电子,如今为何连年掉队?美的“入主”后又是否可能反转困境、进入业绩增长的新阶段?今天我们就来“叭一叭”。

起家于智能电网,后打造储能第二增长曲线

资料显示,科陆电子成立于1996年,起家于智能电网业务并迅速成长,2005年就推出了国内第一台创新智能用电终端。

2007年,科陆电子在深圳证交所上市,正式登陆资本市场,此后的11年时间里,科陆电子逐步拓展业务版图,涉足储能、新能源汽车、智慧城市、能源金融等多个领域,先后收购了百年金海、芯珑电子、卡耐新能源等股权,并投资了多个光伏电站。公司业绩也一路上扬,营业收入从上市之初的不到4亿元增长到2017年的近44亿元,净利润也由0.68亿元上涨至4.59亿元。

但从2018年开始,一切发生了转折。2018年、2019年,因担保暴雷、资产减值等事项,科陆电子两年合计亏损约36亿元,一把亏掉过去数十年的全部净利润,一时间公司股票也被戴上了退市风险警示的帽子。同时,由于市场环境变化、产品结构调整、金融融资环境收紧等因素,公司投资收益也不及预期,资产负债率攀升。

在这种情况下,2018年8月,科陆电子引入深圳国资委下深圳资本运营集团战略入股,并开始对业务板块进行重整优化。为缓解流动性压力,公司陆续出售了百年金海、卡耐新能源等非主业资产,聚焦智能电网、储能两大业务。其中核心基础板块还是智能电网,主要产品包括标准仪器仪表、智能电表和智能配电网一二次产品和设备等等,长期供货国家电网和南方电网。

电化学储能业务方面,科陆电子布局了涵盖PCS、BMS、EMS、储能系统集成以及EPC等服务。产品主要包括储能双向变流器、光储一体变流器、中压变流系统、电池舱储能系统、能量管理系统和储能全生命周期高级管理系统。

聚焦主业,但运气不好,屋漏偏逢连夜雨

尽管科陆电子对自身的业务进行了重整优化,但总的来看,其2019-2021年的整体业绩仍处于承压状态下:2019年,非主业资产的剥离导致科陆电子的年度营业收入、归母净利润同步持续下滑;2020年,公司营收略有恢复,利润扭亏为盈;但2021年受原材料价格上涨影响,公司营收及利润端再度承压,亏损金额达6.65亿元。

此外不得不提一下,这个期间科陆电子的运气也的确是不太好。2020年10月开始,科陆电子陆续有多个用户侧储能项目、调频储能项目涉及合同解除诉讼,其中最多的涉诉项目指向了同一个投资主体,即绿色储能技术研究院。

2017年,科陆电子中标了绿色储能技术研究院500MWh电储能设施国际采购项目,要知道当时一年的市场增量也仅有几百兆瓦时,这个规模可以说是相当大的。然而2021年4月,北京大红门储能电站突发火灾事件让行业陷入停摆,种种因素下科陆与绿色储能技术研究院的大多项目合同,现在也只留下一地官司。

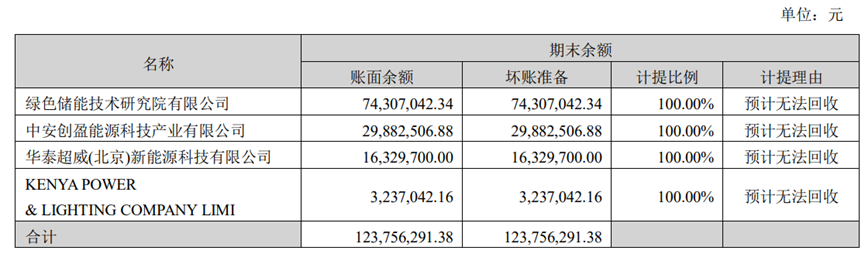

科陆电子半年报显示,截至2023年6月30日,其对绿色储能技术研究院计提坏账准备约7400万元,且预计无法收回。

此外,2020年,科陆电子在储能调频项目上合作的另一项目主体乌兰察布市宏大实业有限公司也因解除合同、拖欠机组AGC储能调频项目收益结算款等原因,被科陆对簿公堂。

更糟糕的是,项目的官司还没打完,2020年,科陆电子因旗下合营储能电池公司(江西科能储能电池系统有限公司)又因无力偿还银行贷款2.43亿元遭遇诉讼,截至2023年6月30日,已代偿支付借款本息人民币18565.00万元,公司履行连带担保责任尚未支付的余额为9467.75万元。

有种“屋漏偏逢连夜雨”的无奈感。

实力硬抗,智能电网+储能业务的营收占比提升

还好来到2022年,公司的发展状况有所好转。这一年科陆电子的业绩止跌企稳,实现营收35.4亿元,同比增加10.7%。业绩的回升离不开其“聚焦智能电网+储能两大主业”的战略调整。

数据显示,2022年,科陆电子的智能电网/储能业务/能源综合服务业务分别实现营业收入25.23/6.94/2.72亿元,同比增速分别为3%/197%/-13%,其中智能电网+储能业务的营收占比提升至91%。

重点看一下储能方面,据公开资料,科陆电子2009年起就开始涉足储能领域,积累了相对丰富的技术经验,拥有较完善的储能系统集成能力。尤其是作为国家高新技术企业,科陆电子的研发投入占营业收入的比例多年来保持在6.5%以上,在行业内处于头部水平。数据显示,截至2022年12月31日,科陆电子已获得的专利已多达1261项。

从储能产业链的布局来看,科陆电子走的是全方位综合布局路线,也是除PCS龙头阳光电源、锂电池龙头宁德时代、比亚迪之外的少数几家能够实现PCS+BMS+EMS+PACK全自研的集成商之一。

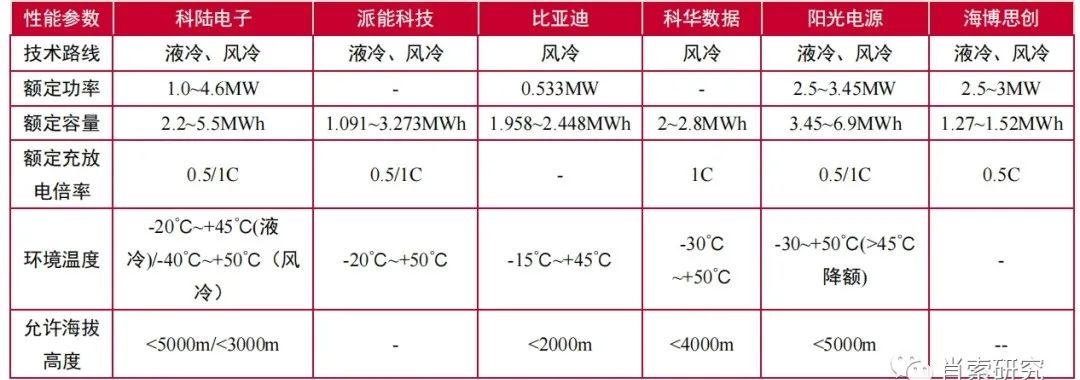

具体来看,目前其所推出的产品在性能、容量覆盖范围、工作温度及海拔方面都有着一定的优势,其中:

1、储能系统:储备风冷和液冷系统两种技术路线,额定容量范围在2.2-5.5MWh,适用温度在-20℃~+50℃、适用海拔范围在5000m以内,这些参数目前在业内是处于较高水平的。

2、PCS:储能变流器的性能参数也是能排在第一梯队。

从2022年储能的订单情况来看,科陆电子这一年拿下了不少大额订单,共签署订单超过2GWh,其中海外订单占比较高。例如2022年3月,科陆电子签订了合计485MWh的集装箱式电池储能系统项目,项目地点位于南美洲;紧接着2022年7月,科陆电子又拿下了美洲某客户的大单:向美洲客户销售不少于450MWh的集装箱式电池绪能系统及600MW的PCS。

可以推测,正是科陆电子在储能业务方面的优势,使其获得了下一个大股东的青睐。

美的“入主”,发力储能

2023年,美的集团发布公告称,拟通过“委托表决权+定增”的方式,从深圳资本集团手中接过科陆电子实控权。

早在2021年10 月,美的集团就发布了“绿色战略”,并收购了变频器龙头合康新能布局光伏储能业务。科陆电子在储能赛道中兼具自研技术、项目经验、海外认证、渠道资源等方面的能力,有望成为美的绿色战略中的新发力点。

2023年6月,美的集团以3.28元/股的价格认购科陆电子发行的2.52亿股,从而持有公司 22.79%的股份,正式成为公司控股股东,何享健成为公司的实际控制人。

美的集团的加入无疑为科陆电子的发展注入了新的动力。美的控股后,科陆电子加速优化整合进度,提升费控水平,在此后的第一个季度(即2023年第三季度),科陆电子便实现了实现当季扭亏为盈,现金流水平、财务状况得到改善,资产负债率从2022年末的92.11%下降至2023年三季度末的83.40%。

并且在2023年10月,科陆电子再次获取了北美437MW集装箱式储能系统大单。

三季度报显示,2023年Q1-Q3科陆电子共实现营收33.5亿元,同比高增59.7%,实现归母净利润-0.78亿元。

多好的势头啊,努努力就能反亏为盈了!然而最近发布的2023年业绩预告又让人不太好了: 预计归母净利润-6.20亿元至-4.80亿元,仅高于2021年的-6.65亿元。

怎么回事?对于2023年利润下滑的原因,科陆电子表示主要受以下4点因素影响:

1)由于储能产品质保期较长,公司对2023年末在质保期内的储能合同计提售后服务费,销售费用同比增加。

2)2023 年公司增加计提光明智慧能源产业园折旧费用等,管理费用同比增加。3)2022 年公司完成深圳车电网络有限公司、怀来中尚新能源科技的股权交割,实现投资收益3.79 亿元,2023 年投资收益同比大幅减少。

4)2023 年公司部分储能海外合同未能按照约定时间交付,违反合同履约的相关约定,营业外支出同比增加。

其中第3、4点可能是影响最大的因素。储能海外合同未能按时交付是否是产能没有跟上?违约金具体有多少?这些问题还要等年报发布后才能知道。

2024年有可能打赢“翻身仗”吗?

那么2024年科陆电子是否还有可能反转困境、进入业绩增长的新阶段呢?盒子对此仍持乐观态度。

一方面,美的集团正式控股后,其遍布全球的研发制造网络与销售渠道网络、高效的企业管理理念以及强大的数字化能力,能够在资金、供应链、渠道方面深度赋能科陆。

而对于正困扰科陆电子的现金流问题,其也有望从美的集团获取借款担保,置换高息负债,大幅削减财务费用,从而缓解现金流压力,助力实现困境反转。这一点可以参考2020年美的集团收购合康新能后的一系列操作。

另一方面,尽管已连续两年陷入业绩亏损,但科陆电子本身的智能电网、储能两大业务实力还是有目共睹的。

智能电网业务方面,科陆电子作为国家电网和南方电网的核心供应商,下游需求较为稳定,同时海外电表产品也已经通过了多项国际主流认证,近年来海外电表订单也在持续增长,业绩稳中有进。

储能业务方面,近年来科陆电子的海内外订单持续增长,并且其主要销售地区是海外,储能系统售价高于国内,盈利空间也较大。值得注意的是,目前科陆在打造本土化团队,例如2023年9月在美国设立储能全球产品中心,本土化研发及销售团队的组建,有利于夯实其在海外市场的行业地位。

此外盒子了解到,近年来科陆电子的储能产能也在持续扩张中:江西宜春建设储能生产基地已于2022 年 7 月正式投产,年产能3GWh;2023年3月28日,科陆又与宜春经开区管委会签署了宜春储能基地一期扩建项目的《投资合同书》,拟投资1亿元,用地约 43 亩;2023年8月4日,公司公告拟设立全资子公司广东省科陆绿色能源有限公司(暂定名),在珠三角地区投资建设生产基地,项目投资总额预计不超过9.5亿元,项目周期约15个月,项目达产后,BESS 产能预计可达到 14GWh,PCS产能预计可达到 5GW。

预计2024年,科陆电子的储能产能将得到大幅提升。

总之,希望这次科陆电子是真的触底了,接下来能够抓住机遇,触底反弹,开启回归之路。

碳索储能网 https://cn.solarbe.com/news/20240220/86028.html

下一篇

下一篇