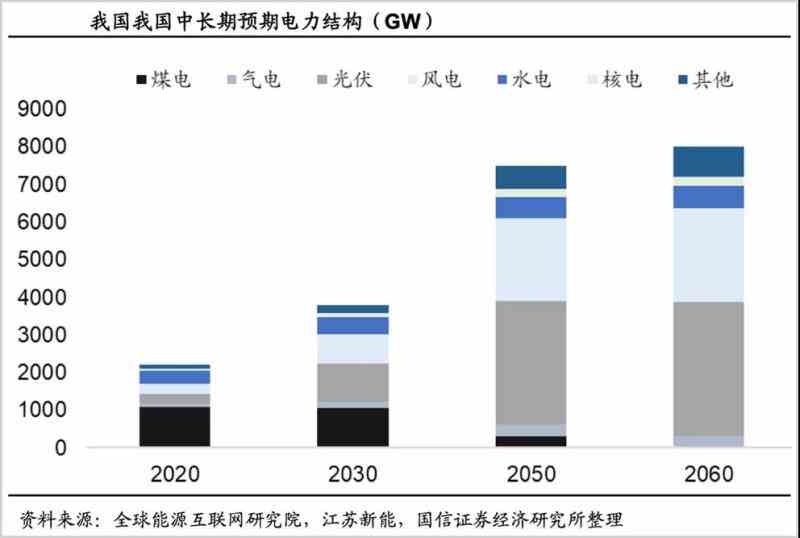

索比储能网讯:2020年,我国已向全世界宣布:2030年前实现碳峰值,2060年前实现碳中和。2030年,可再生能源中的主力军——风电、光伏的总装机量将达到12亿千瓦以上。

按照2020年底,光伏和风电累计5.3亿千瓦的装机容量来看,未来十年还需至少6.7亿千瓦的增长。

国家能源局更是明确表示,到“十四五”末,可再生能源的发电装机占全国电力总装机的比例将超过一半,其在全社会用电量增量中的比重将是“三分天下有其二”。

经历新能源的大爆发,可再生能源将不再是电力消费的“补充剂”,而将是能源消费增量的“主力军”。

能源结构的历史性变化,带来输电环节的剧烈变革;新能源的消纳和输送,又催生出对新型电力系统的巨大需求。

这是一场历史级别的投资机遇。

1、倒逼电网变革

尽管经历多年的发展,但如今的风电光伏仍在快车道上疾驰。

2020年10月,400多家风能企业联合发布《风电宣言》:至2030年风电装机总量达到8亿千瓦(800GW);到2060年至少达到30亿千瓦(3000GW)。

而2020年,我国风电累计装机量为2.81亿千瓦,这意味着,10倍增长的风电“黄金时代”来临。

光伏的速度也是“不落下风”,据机构预测,我国太阳能装机容量将从2020年年底的253.4GW增至2030年的690.3GW,接近2倍的增长。

整个清洁能源的盘子在快速扩容,提交给联合国的最新国家自主贡献报告中,中国的目标是2030年实现1.2TW可再生能源容量,进入TW时代。

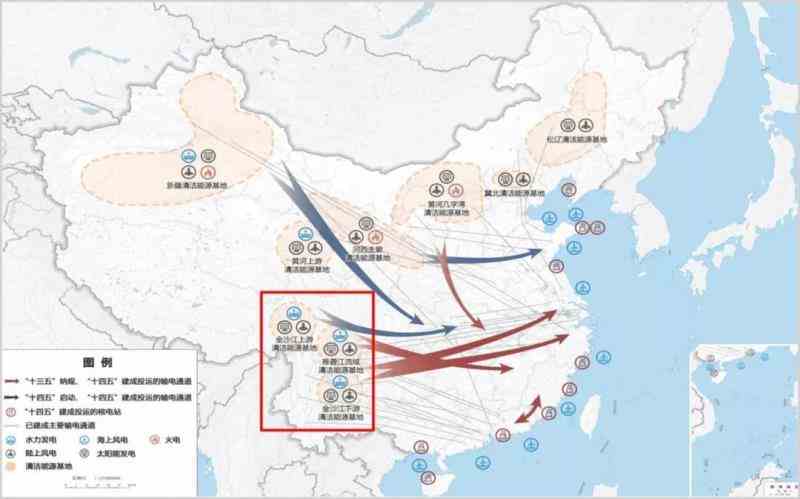

据《“十四五”规划和2035年远景目标纲要》,“十四五”期间我国将建设九大大型清洁能源基地,即金沙江上下游、雅砻江流域、黄河上游和几字湾、河西走廊、新疆、冀北、松辽等清洁能源基地。

▲“十四五”期间我国规划的清洁能源基地情况,资料来源:《十四五规划和2035年远景目标纲要》

此外,广东、福建、浙江、江苏、山东等海上风电基地也在规划中。

中央经济工作会议中也明确提出,要“适度超前进行基础设施建设”。但这一轮提振基建,将不再是老基建,老面孔,挑大梁的则是以新能源为核心的新基建。

近期风光大基地二期就已启动,二期项目大概会贡献2亿到3亿千瓦左右的装机量。

如此庞大的新能源运输和消纳,将必然重构电力系统的发展大逻辑。

由于我国规划的风光大基地主要在中西部,新能源的消纳和输送创造出巨大的电网升级和投资需求。

2、电力新系统

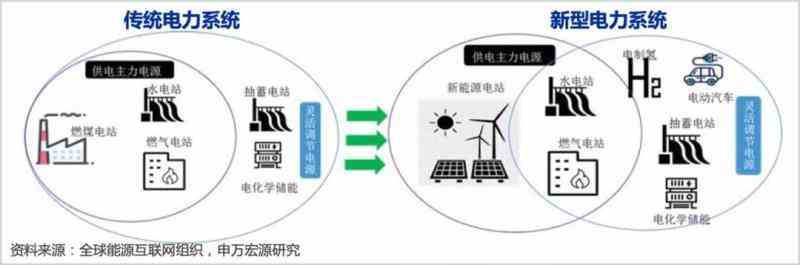

新的能源结构需要新的电力系统,一句话来概括就是:“电源侧多能互补一体化,电网侧交直流柔性互联,电网侧源网荷储一体化”。

此前,我国建设的大型能源基地多为水电或火电等单一能源基地,比如三峡水电站、托克托火电厂;而“十四五”期间的清洁能源基地基本是多元能源为一体,要么是风光火储,要么是风光水储。所以供电侧必然是“多能互补一体化”。

供电侧的变化给输电侧带来新的问题,并网方面,需要有足够多的接入点,足够大的线路传输容量,足够坚强的网架。除了风光,氢能、生物能、储能都要转化为电能输送,这对电网的平衡性和负载稳定性带来新的要求。

有机构分析指出,当前制约新能源发展和消纳的关键因素不在于负荷水平,而在于送出能力。因此“多能互补电源体系+直流输电送出通道”,是新型电力系统的主流解决方案。

国家电网公司董事长辛保安此前披露,“十四五”期间国家电网计划投入3500亿美元(约2.23万亿元),推进电网转型升级。

南方电网在“十四五”期间的计划是总投约6700亿元,较“十三五”总投资增长约22%。两者合计总投资就高达2.9万亿元,如果算上地区电网公司,“十四五”期间全国电网总投资预计达到3万亿元。

需要注意的是,3万亿的投资重点“砸向了”特高压中的直流电。其中,国家电网将规划建成7回特高压直流,新增输电能力5600万千瓦。如果加上南方电网,预计将超过1亿千瓦。根据“十四五”风光大基地的建设规划,预计至少需要9-10条远距离特高压直流线路。

截至2020年年底,我国已建成22条特高压线路,其中交流6条、直流16条。未来,直流特高压不但在数量上占据压倒性优势,也是输送可再生能源的主力军。

除了电网投资向直流特高压方面倾斜外,新型电力系统更需要柔性化,智能化。就像一台更加智能的大脑,调节各种能源的生产-输送-配电-使用。

最终达到“源、网、荷、储”的智能互动,以及多种能源系统的融合协调。相比传统电力系统,新型电力系统将更加柔性化和智能化,也将催生出巨大的结构性投资机遇。

3、电网投资的两大方向

由于我国电网构架基本成熟,可靠性较高,寄期望于电网投资总量大幅增长并不现实,在新能源爆发的背景下,要重视结构性机遇。其中,两大方向值得重点关注。

01、直流输电

特高压,号称为世界输电技术领域的“珠穆朗玛峰”,其中的直流特高压输电则是新型电力系统的主线,也是未来五年电网投资最为明确的方向。

尤其是在柔性直流技术的加持下,不仅克服了常规直流电输送的缺陷,还可以长距离运输,甚至可用于深海风能的送出。中信建投预计,“十四五”期间直流输电总投资规模接近4000亿元。

和常规直流不同,柔性直流(VSC)采用了功率半导体(IGB等),以柔性换流阀为核心进行交直流转换。

直流输电设备中最有价值量的是直流换流阀,制造难度大,壁垒深,毛利率达到35%左右,通常一条特高压直流换流阀价值量大概16亿,其中,晶闸管价值量占30%。

而在柔性直流站中,柔直阀的价值占比将更高,与常规换流阀不同,其技术更复杂,且IGBT的技术含量更高,因此同容量的柔直阀是常规阀价格的3-4倍。

▲昆柳龙工程常规换流站和柔直换流站设备组成占比,数据来源:中信建投

通常,IGBT在柔性直流用量占比在30-40%,IGBT、晶闸管(均为换流阀核心部件)在4000亿投资的盘子里能占到10-15%,大概450亿。

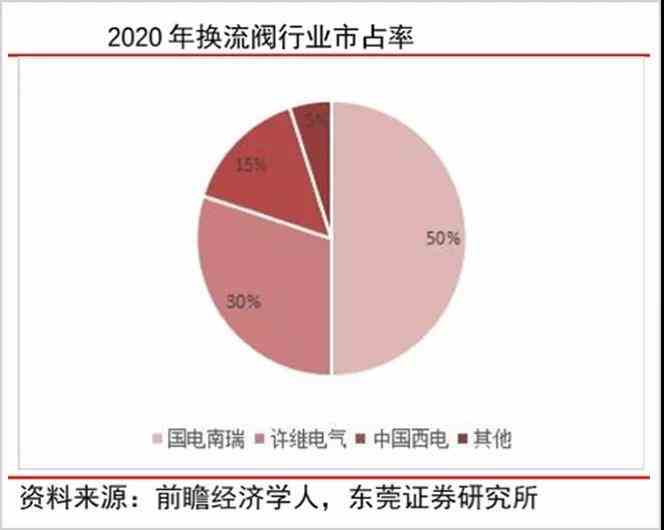

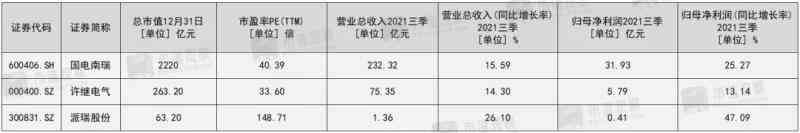

国电南瑞(600406.SH)是我国换流阀和直流保护系统的行业龙头,背靠国家电网,是国内电网智能化领域的“老大哥”。甚至有机构称其为“电网行业的宁德时代”,无论体量、技术和引领作用,都是行业绝对龙头。

国电南瑞在直流特高压换流阀领域的市占率达到50%,龙头地位明显。但公司体量已经很大,相对来看弹性较小一些,新型特高压的收入弹性大概在10%,属于稳健投资者的首选。

另一家国网旗下企业也值得关注,许继电气(000400.SZ)在常规直流、柔性直流领域具备强大的竞争力,为我国首个海风柔直送出工程——三峡如东柔直工程提供了柔直换流阀、直流耗能成套装置等。足见公司的技术实力。

▲三峡能源如东海上柔性直流输电工程换流站示意图,资料来源:中国三峡集团

直流输电业务将为许继电气带来结构性的增长空间,公司在换流阀市占率为30%,机构预计其业绩弹性在25%-30%。此外,许继电气还是国内电网智能化领军企业,产品涉及继电保护、智能电表、中压供用电、电动汽车充换电等。

背靠国网大树,控股股东国家电网对国电南瑞和许继电气的收入贡献率都在7成左右,特高压工程开工后,订单一般在一年后转化为业绩,因此重点观察的并非当下业绩而是订单,因为订单兑现度极高,两家公司几乎没有什么坏账。市场对于订单的向好预期,进而提振股价是其股价表现最甜蜜的时刻。

此外,换流阀中的IGBT和晶闸管核心企业值得重点关注。由西电所改制而成,拥有50年技术沉淀的派瑞股份(300831.SZ)是其中的佼佼者,我囯第一只整流管、晶闸管、快速晶闸管、双向晶闸管、逆导晶闸管、可关断晶闸管(GTO)、光控晶闸管均由西电所硏发。

派瑞股份是国内仅有的两家能够满足输变电工程技术要求的高压直流阀用晶闸管生产企业,三峡工程、云南-广州等30多条特高压工程中都有派瑞的产品;另一家为时代电气(688187.SH),但后者主要业务为轨道交通。

派瑞的高压直流阀用晶闸管在国内市占率约50%,作为一种功率半导体,晶闸管是高压直流输电换流阀中的必需品,占据重要地位,柔直输电丰富的应用场景将给派瑞股份带来强大的业绩弹性。

▲数据来源:wind

02、电网智能化

由于供电侧是“多能互补一体化”,导致“源网荷储一体化”,电网、配电、用电设备乃至分布式风光、电动汽车等都要进行统一接入、管控和调配,这就需要对电网的状态进行实时感知。

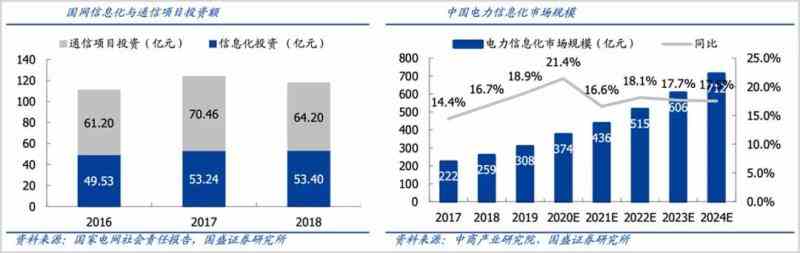

因此,电网、电源管理甚至充电桩等都需要智能化升级,电网智能化、数字化、信息化已是大势所趋。

据中商产业研究院预测,2022、2024年全国电力信息化市场总收入将分别达到515亿元、712亿元,市场增速要快于电网总投资增长。

新型电力系统的智能化覆盖“发输配用”所有环节,涉及企业繁多。其中,国电南瑞依然是行业中的龙头,对于电网智能化和调度自动化,国电南瑞已经重点布局,可以说是电网信息化全产业链的基石企业。

通过梳理,一些有特色的智慧能源企业逐渐涌现,值得市场为之侧目。

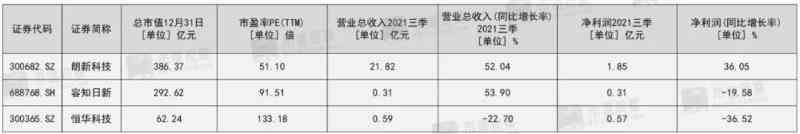

投身电网数字化的朗新科技(300682.SZ)通过自建能源互联网服务平台,从传统的2B转型为B2B2C模式,发挥B端资源优势,为C端创新使用场景,已经涉足能源缴费、汽车充电、能效管理等领域。

蚂蚁旗下两家VC为公司第三和第四大股东,下游绑定支付宝、高德地图、银联等国民软件,上游与国家电网、南方电网、星星充电等企业合作,创造出独特的商业模式。

行业主要竞争对手有东软集团与中电普华,由于电力信息化设计领域广泛,且具备强黏性。行业进入门槛存在Know-how成本,朗新科技在用电服务信息化领域的市占率超40%,基于对行业的深厚认知,护城河进一步拓宽加深。

朗新科技的核心看点在于变交易对手为合作伙伴,收入模式从单纯的软件延伸至运营服务。要知道对于大部分软件公司而言,交付意味着服务的结束,但对于朗新科技来说,软件交付却代表着持续创收的开始。

此外,在发电端,以风电状态监测与故障诊断业务为主的容知日新(688768.SH),能源互联网BIM方案提供商恒华科技(300365.SZ)也值得留意。

▲数据来源:Wind

总的来说,我国电力行业正处在从“简单的可再生能源替代”转向“更为复杂的综合系统”的关键转折点。

更宏大的层面来看,甚至有市场观点认为,中国经济将从“房地产周期”转向“新能源经济周期”。

在历史性拐点来临之际,此前电力设备的低估值逻辑将被重新改写,绿色电力更为广阔的想象空间,实打实的巨额投资以及在建工程,都将持续提振新型电力系统相关企业的业绩和估值中枢。

碳索储能网 https://cn.solarbe.com/news/20220104/7919.html

下一篇

下一篇