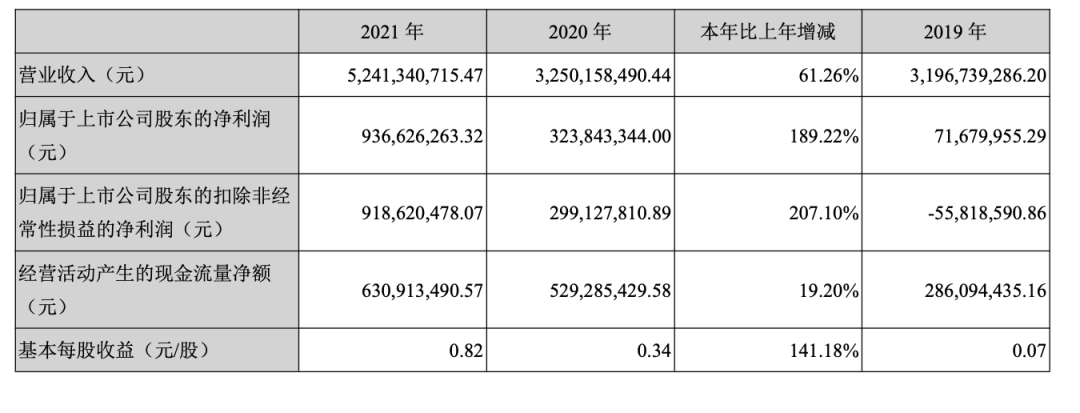

4月22日晚间,川股雅化集团发布2021年年报,报告期内,公司实现营业收入52.41亿元,较上年同期上升61.26%,实现归属于上市公司股东的净利润9.37亿元,较上年同期增长189.22%。

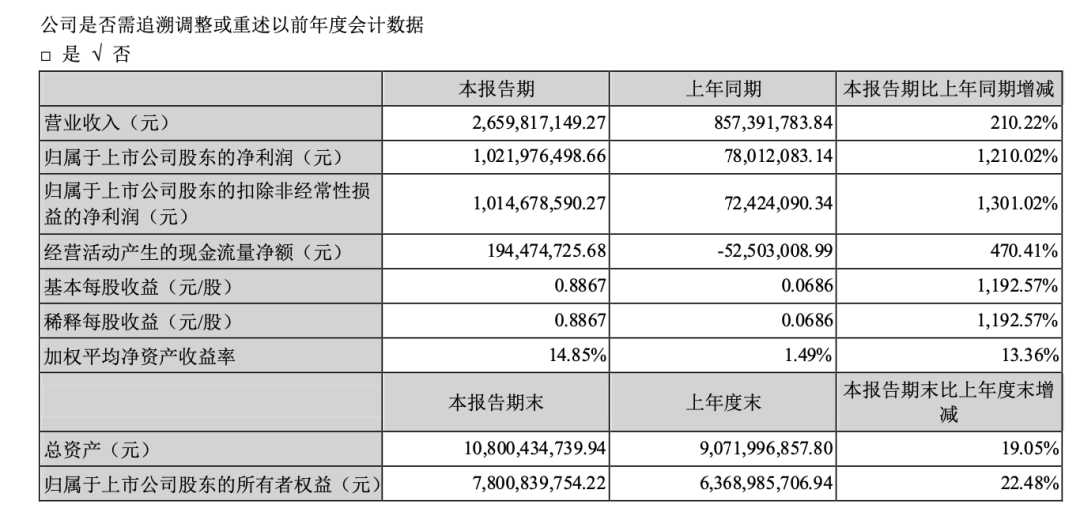

同日晚间发布的一季报显示,今年1-3月,公司实现净利润达10.22亿元,已超过2021年全年水平,较上年同期暴涨1210.02%。而这主要得益于锂盐价格和产量提升带来的量利齐增。

雅化集团在2022年仅仅第一个季度的利润就已经超过2021年一年的利润,可见雅化集团在民爆业务稳步发展的同时,随着锂电上游原材料锂价的持续高增长,雅化集团的锂盐产线在达产后不断爬坡放量,同时锂盐销量大幅提升,已经逐渐从产品景气期转换到业绩落地期,这也使得雅化集团的利润在2022年不断增长。

锂盐业务

雅化集团的锂盐业务在2021年,营收方面贡献了24.66亿元,同比增长265.94%,占比达到47.05%,占比同比增实现翻番,提升了26.31个百分点,利润贡献了10.44亿元,占比更是达到56.65%,占比大增47.9个百分点,毛利率也从此前的13.03%增加到了42.35%。

2021年雅化集团实现了锂盐产品生产量27330吨,同比增长149.7%,销售量达到29136吨,同比增长66.82%,实现了超负荷销售,库存量为5834吨,同比增长106%。目前雅化集团拥有锂盐产能4.3万吨,其中3.3万吨为氢氧化锂产能,1万吨为碳酸锂及其他锂盐产品。而雅化集团的锂盐扩产计划仍在顺利进行中,其中雅安锂业5万吨氢氧化锂和1.1万吨氯化锂产品项目的一期3万吨电池级氢氧化锂有望在2022年底建成。

锂盐业务上游保供下游保销

如前文所说,雅化集团的民爆业务更多是维持正常增长,更多的重心放在了锂盐业务。除了锂盐产品本身的扩产保障自身的市场份额,雅化集团也采取了上游原材料锂精矿保供和下游锂盐产品保销的策略。

从上游保供的角度来看,雅化集团提前进行了国内和国外的锂精矿布局以满足2022年的生产需要,这在如今锂资源几乎供不应求的态势下极为重要。

(1)国外锂矿

持续在海外买矿

预计锂产品价格进一步抬升

2021年,在“双碳”背景下,新能源汽车产业快速发展,拉动了全国锂行业快速增长。中国汽车工业协会数据显示,2021年全国锂离子电池产量324GWh,同比增长106%。1-12月,新能源汽车产销分别完成354.5万辆和352.1万辆,同比均增长1.6倍。

也因此,2022年以来雅化集团仍在积极布局上游锂资源。

2月27日公司公告称,全资子公司雅化国际拟认购澳大利亚ABY公司370万股股份,占ABY公司IPO前总股本的3.4%。根据协议,ABY公司开发埃塞俄比亚南部奥罗米亚州的肯蒂查项目,向雅化国际销售和交付锂精矿产品。ABY公司每12个月度合同年提供不低于12万吨锂精矿。

4月17日公司又宣布,拟通过雅化国际出资500万加元认购加拿大超锂公司2127.66万股股份,同时以现金出资收购超锂公司全资子公司60%股权,并控股旗下福根湖硬岩石锂辉石型锂矿项目和佐治亚湖硬岩石锂辉石型锂矿项目。

雅化集团称,2022年将是近几年锂行业供需较为紧张的一段时间,随着下游企业对锂盐产品需求的不断增加,而上游锂矿资源短期内难以得到缓解,锂行业供需紧张态势必将持续一定时期,在得到有效缓解前锂盐产品价格也势必将进一步抬升。为此,公司将持续做好锂盐产能扩张及锂资源保障工作,继续保持全球氢氧化锂市场重要供应商的地位。

(2)国内锂矿

雅化集团拥有李家沟锂矿37.25%的股权,其未来18万吨/年的锂精矿产能将优先供应雅化集团。

而从下游保销的角度来看,雅化集团以氢氧化锂产品为主,在如今高镍三元锂电池愈加主流的趋势下,海外新能源汽车车企和电池厂商虽然也开始关注磷酸铁锂电池,但是目前依旧是以三元锂电池为主。雅化集团除与了保持与松下和LG新能源等海外龙头电池厂商的合作,甚至跨过电池厂商,直接与全球新能源汽车龙头特斯拉签订了为期5年的长期氢氧化锂供给合同,自2021至2025年特斯拉向雅安锂业采购价值总计6.3-8.8亿美元电池级氢氧化锂产品。

碳索储能网 https://cn.solarbe.com/news/20220424/32496.html

下一篇

下一篇