随着能源需求的增加,东南亚国家可再生能源部署成为刚性需求。根据国际能源署(IEA)的数据,自本世纪初以来,东南亚国家GDP基本翻了一番。同时,能源需求每年增加约3%。国际能源署的《2022年东南亚能源展望》报告称,根据东盟地区十个国家的既定政策,化石燃料满足其中3/4的增长需求,这将增加35%的二氧化碳排放量。其中,六个国家已承诺未来实现净零目标,可再生能源将加速建设。

根据《巴黎协定》目标,到2030年,东南亚国家每年必须部署约21GW的可再生能源。其中,风能和太阳能光伏发电占发电量的18%,到2050年达到44%。

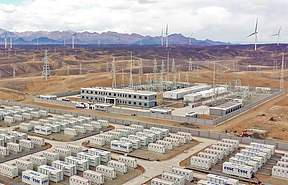

图:东南亚地区可再生能源规划

下面来看东南亚部分储能市场的发展情况。

菲律宾:“私有化+自由竞争性”电力市场孕育储能黑马

目前,菲律宾70%的电力依赖于化石能源,而化石资源匮乏,主要从印尼、澳大利亚等进口,电力资源紧俏。另外,菲律宾共计7101个岛屿,台风等自然灾害频发,导致偏远岛屿无法与电网相连,因此储能成为菲律宾供电市场刚需。

菲律宾电力公司普遍实现私有制,发电、输电、配电和售电完全市场化竞争,导致所有成本和损耗均转嫁给了消费者,目前菲律宾电力成本高昂,2022年12月居民平均电价高达0.18美元/KWh,且国内缺电现象严重,储能需求在即。

根据菲律宾国家电力发展计划,菲律宾面积最大和人口最多的吕宋岛,到2030年可再生能源将达到26%,到2040年达到34%。该目标远低于菲律宾国家可再生能源计划2020-2040要求的35%和50%。研究表明,未来菲律宾将加快可再生能源建设,预计配置6GW储能。

图:菲律宾部分企业投资建设储能电站进度

越南:南电无法北调,营造储能机遇

越南有南北两个核心经济圈——胡志明市和河内地区,因此用电高负荷中心也被一分为二。其中,北部水电、煤电较为发达,电力类型多样化,但2023年北方水电站几乎干涸,相比2022年平均调度减少50%,约占发电量的12%-15%,而南方剩余水量按照高峰用电标准仅够4天用电量。

其次,北方48%的燃煤电厂因高温持续运营,机器容量减少,导致北部用电供不应求,停工停产,未来储能需求将提上日程。

2023年5月,越南发布《第八个电力发展规划》(PDP8),目标是到2030年停止开发新的煤电项目,到2050年停止使用燃煤发电。到2030年越南光伏电站将增加至12GW,储能增加至2.7GW。

图:越南PDP8中2030年&2050年能源结构目标

泰国:风光规划将必然拉动储能需求

根据2018年Global Energy Team数据,泰国天然气储备不足,煤炭质量较差,电力需求存在较大缺口,约13%依靠进口。因此电价在0.12美元/kWh左右,在东南亚国家中处于较高的位置。泰国属于热带季风气候,超过一半地区全天辐射量可达5.00–5.28kW·h/m²,光伏资源丰富。

截至2022年底,泰国光伏总装机量已达4.05GW,2022年新增0.58GW,同比16.7%。2023年H1分布式光伏装机约650MW;水面光伏装机约100MW;地面电站装机约150MW,储能装机约30MW。

图:泰国光伏装机量

泰国南部风力资源丰富,但电网最发达的地区在中部曼谷经济圈,与南部电网连接薄弱,如果要大力发展风电,储能解决南部电网问题的必经之路。

碳索储能网 https://cn.solarbe.com/news/20230818/79829.html

下一篇

下一篇