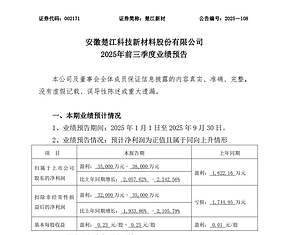

2023年中国锂电池行业负极材料年度竞争力品牌榜单

【编者按】10月19日,由EVTank、海融网(hirohida.com)、电池网(itdcw.com)、伊维经济研究院、中国电池产业研究院等联合发布的2023年度中国锂电池行业年度竞争力品牌榜单正式出炉。

该竞争力榜单于ABEC 2014(第2届电池“达沃斯”)论坛上首次发布,现已连续发布10届。2023年度的榜单,研究工作组主要对2023年以来中国国内锂电产业链,包括正极材料、负极材料、隔膜、电解液、动力电池、储能电池、新能源乘用车及充电桩运营服务企业等八个细分领域进行了研究与评定,目的主要是从多维度客观评价产业链企业的中长期核心竞争实力,通过数据分析和研究挖掘真正具备长期投资价值的企业,为地方政府、投资机构、产业链企业、学术机构等筛选合作对象提供参考。

该竞争力榜单主要基于联合发布单位长期对锂电产业链各环节及重点企业的跟踪研究积累、实地走访和电话访谈并结合EVTank内部数据库、海关进出口数据库、国内外企业数据库、金融终端大数据库、上市公司定期报告等渠道。

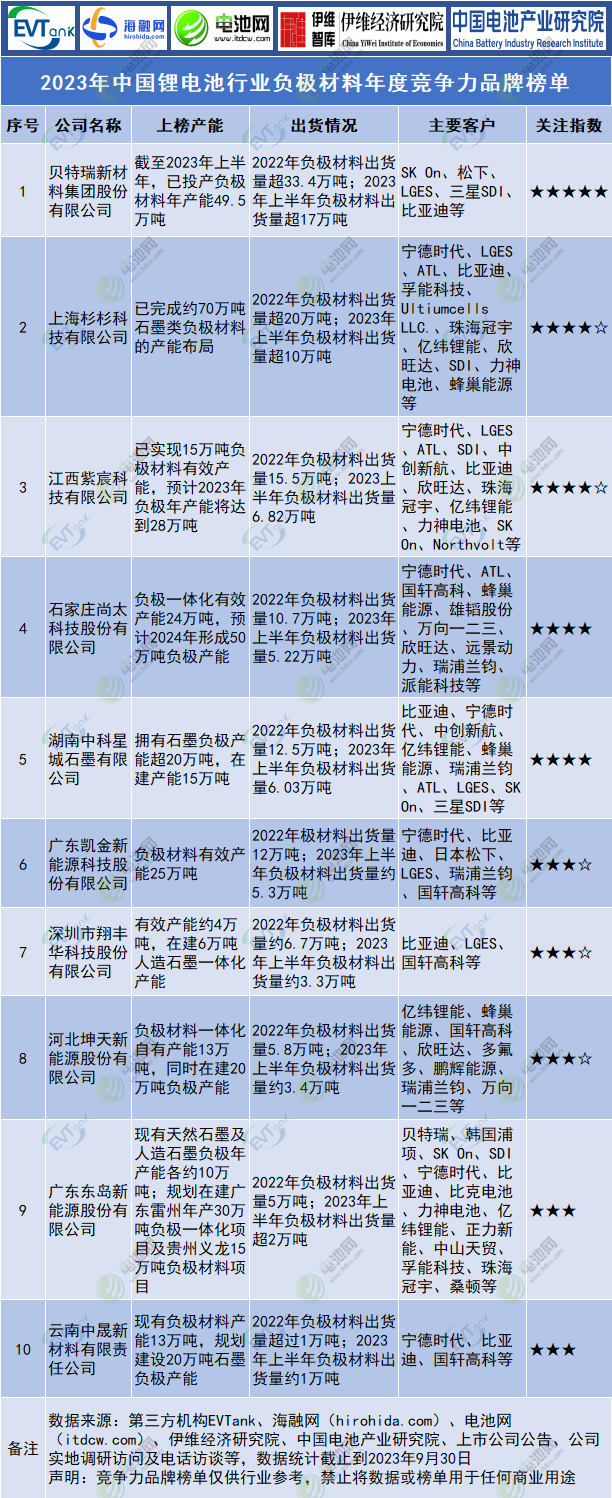

2023年中国锂电池行业负极材料年度竞争力品牌榜单

1、 贝特瑞新材料集团股份有限公司

竞争力品牌:№1

企业简介:贝特瑞(835185)在负极材料领域的主要产品包括人造石墨、天然石墨、硅基负极材料及其他新型负极材料等,并在钠离子电池、固态电池、氢燃料电池等新型电池材料体系上也有前瞻性布局。截至2023年上半年,已投产负极材料年产能49.5万吨。公司主要客户覆盖了SK On、松下、LGES、三星SDI、比亚迪等全球排名靠前的动力电池厂商。2022年,公司负极材料出货量超33.4万吨;2023年上半年,公司负极材料出货量超17万吨。

上榜理由:经过20余年发展,贝特瑞已形成由天然石墨、人造石墨和先进负极材料为主的产品体系,13年霸榜全球。在天然石墨方面,公司围绕从矿山到成品的全产业链布局;在人造石墨领域,重视针状焦等核心关键材料的稳定供应,以及石墨化等关键工序产能保证和技术创新;在先进负极材料领域,贝特瑞是国内最早量产硅基负极材料的企业之一,出货量行业领先。此外,公司逐步规划海外产能布局,目前正全力推进印尼年产8万吨锂电池负极一体化项目建设,以应对海外市场增量。总体来说,贝特瑞具备优质的客户结构、强大的研发实力,再加上全产业链布局及技术创新带来的降本增效,其在负极材料领域已具备强大竞争力。同时,公司还在不断加强海外市场开拓,持续稳固行业龙头地位。

2、 上海杉杉科技有限公司

竞争力品牌:№2

企业简介:杉杉科技是杉杉股份(600884)旗下的负极材料业务主体,成立于1999年,主要产品有人造石墨、天然石墨、硅基负极、硬碳等。目前,公司已完成约70万吨石墨类负极材料的产能布局,包括内蒙古、四川、云南三个产能分别为10万吨(已投产)、20万吨、30万吨的一体化基地,同时还在浙江宁波布局了4万吨硅基负极一体化基地,规划在芬兰布局10万吨负极一体化基地。公司主要客户包括宁德时代、LGES、ATL、比亚迪、孚能科技、Ultiumcells LLC.、珠海冠宇、亿纬锂能、欣旺达、SDI、力神电池、蜂巢能源等全球头部企业。2022年,公司负极材料出货量超20万吨;2023年上半年,公司负极材料出货量超10万吨。

上榜理由:杉杉科技是国内第一家专业从事锂电负极材料研发、生产与销售的企业,多年来持续保持人造石墨市场领先份额。随着一体化产能释放和持续推进海外产能布局,公司已形成领先的产能规模和较为完善的产能布局。产业链布局上,公司在上游全力开展功能性原料、功能性造粒剂及包覆剂开发,为不同特性负极定制原料;下游与全球主流厂商建立长期合作关系。产品技术上,公司快充产品不断迭代升级,消费类已实现5C量产和6C送样,动力类实现4C量产;硅基负极领域,硅氧产品已在消费电子、动力市场规模化应用,批量供应海外头部客户,硅碳产品正在测试;硬碳负极领域,已实现月度吨级出货,在建千吨级硬碳产线,计划2023年投试产;石墨化技术方面,连续石墨化工艺已处于技术合作开发和验证阶段。未来,公司有望继续凭借研发创新、技术、成本等优势锁定外部资源,在行业整合变革中获得更高份额。

3、 江西紫宸科技有限公司

竞争力品牌:№3

企业简介:紫宸科技成立于2012年12月,为璞泰来(603659)全资子公司。公司主要产品为锂电负极、碳复合负极、硅负极、硅碳石墨体系。公司目前拥有江西、溧阳、内蒙古、四川四大基地,其中四川紫宸在2022年首次导入人工石墨负极全工序一体化的产能基地,同时正在规划安徽芜湖硅基负极和瑞典紫宸负极一体化基地。目前公司已实现15万吨负极材料有效产能,包括11万吨石墨化加工及10万吨碳化加工配套产能,预计2023年负极年产能将达到28万吨、石墨化产能21万吨,实现75%的石墨化自供比例。公司主要客户包括宁德时代、LGES、ATL、SDI、中创新航、比亚迪、欣旺达、珠海冠宇、亿纬锂能、力神电池、SK On、Northvolt等。2022年,公司负极材料出货量15.5万吨;2023上半年,公司负极材料出货量6.82万吨。

上榜理由:紫宸科技母公司以负极材料起家,出货量多年保持全国前三,在人造石墨领域与上海杉杉形成双寡头格局,盈利能力排名前列。公司专注高端人造石墨领域,自2013年起陆续切入ATL、三星、LGES、宁德时代、比亚迪等龙头供应链,连续多年稳居全国人造石墨出货量第一。产业链布局上,公司已形成从针状焦供应、造粒、石墨化加工、碳化包覆到产成品的一体化布局。产品布局上,公司硅碳负极已取得客户认证通过,高性价比快充和高容量石墨负极已进入重点客户量产导入阶段。此外,公司依托璞泰来在锂电领域相关布局,协同效应明显,综合实力日益提升。未来,公司仍需在新产品开发和海外布局上发力,以抢占更大市场份额。

4、 石家庄尚太科技股份有限公司

竞争力品牌:№4

企业简介:尚太科技(001301)前身石家庄尚太碳业,成立于2008年9月。公司以负极石墨化加工起家,2017年开始转型负极一体化生产,2018年实现批量供货。目前,公司石墨化产能主要分布在河北和山西,负极一体化有效产能24万吨,预计2024年山西四期投产后将形成50万吨负极产能。客户方面,公司已进入宁德时代、ATL、国轩高科、蜂巢能源、雄韬股份、万向一二三、欣旺达、远景动力、瑞浦兰钧、派能科技等知名厂商供应体系。2022年,公司负极材料出货量10.7万吨;2023年上半年,公司负极材料出货量为5.22万吨。

上榜理由:尚太科技从石墨化加工进入负极领域,具备较强成本优势,销售量和单吨盈利水平居前。公司最大优势在于一体化生产带来的成本优势。一方面,公司负极生产全部工序均为自主,石墨化自供率高,且由于长期经营石墨化加工,在多项核心工艺上有高效独特设计。另一方面,公司以河北、山西为石墨化生产基地,具备较低电价和运输成本。产品布局上,公司积极下沉高性价比动力储能客户市场,大量开发低成本负极新品,不断追求降本增效极限;同时持续加大新品前瞻布局,新一代硅碳和硅氧产品已完成技术定型,下一代高性价比快充和高容量石墨负极进入重点客户导入阶段。总体而言,公司在负极领域具有较强竞争力,发挥成本和技术优势,有望继续扩大竞争优势。

5、 湖南中科星城石墨有限公司

竞争力品牌:№5

企业简介:中科星城2017年被中科电气(300035)收购,进入快速发展期。公司主要产品包括人造石墨、天然石墨,以及硅碳、硅氧、软碳、硬碳等新型负极,现有湖南长沙、贵州铜仁、贵州贵安(宁德时代合资)、云南曲靖(亿纬锂能合资)、甘肃兰州(比亚迪合资)、四川眉山、四川雅安七大生产基地,拥有石墨负极产能超20万吨,在建产能15万吨。公司主要客户包括比亚迪、宁德时代、中创新航、亿纬锂能、蜂巢能源、瑞浦兰钧、ATL、LGES、SK On、三星SDI等。2022年,公司负极材料出货量12.5万吨;2023年上半年,公司负极材料出货量6.03万吨。

上榜理由:依托上市公司中科电气,公司加快石墨一体化布局,提升海外销售占比,出货量持续增长。产业链布局上,公司在上游积极推进负极一体化进程,自研新型石墨化炉技术优势明显,随着贵安新区和云南曲靖10万吨一体化项目逐步建成,建成后石墨化自给率预计达到70%;下游深度绑定宁德时代、亿纬锂能、比亚迪,同时积极开拓海外市场,已对LGES、SK On实现批量供货。产品布局上,公司积极开发快充、储能等战略新品,快充负极已批量应用,硅基负极已完成中试产线并向客户送样。未来,加快快充+硅基等高端布局,拓展储能+海外战略客户,或是公司布局重点。

6、 广东凯金新能源科技股份有限公司

竞争力品牌:№6

企业简介:凯金能源成立于2012年,2017年以来三次申请IPO而折戟。公司产品包括人造石墨、硬碳、硅碳、天然石墨等。目前,公司已在广东东莞、浙江湖州、内蒙古、青海西宁、贵州铜仁建有生产基地,江苏盐城、四川乐山项目在建,有效产能25万吨。公司客户涵盖宁德时代、比亚迪、日本松下、LGES、瑞浦兰钧、国轩高科等国内外龙头企业。2022年,公司负极材料出货量12万吨;2023年上半年,公司负极材料出货量约5.3万吨。

上榜理由:凯金能源在负极领域深耕多年,尽管多次冲刺IPO未果,但依托宁德时代等优质客户,负极材料出货量仍有不错的表现。公司具备较强技术积累和客户资源,2020年其硅负极及硅石墨混合负极已实现小批量量产,2022年底贵州凯金10万吨负极石墨化一期全面投产。但由于长期受IPO进程影响,导致公司产能扩张、新产品开发进展较慢,企业经营增速放缓。尽早完成IPO确保后期发展动力,拓展客户资源,仍是凯金能源发展的关键。

7、 深圳市翔丰华科技股份有限公司

竞争力品牌:№7

企业简介:翔丰华(300890)成立于2009年,主要产品包括天然石墨和人造石墨,同时也涉及硅碳负极、B型-二氧化钛、石墨烯等新型碳材领域,并具备产业化基本条件。截至2023年上半年,公司有效产能约4万吨,同时在建四川翔丰华6万吨人造石墨一体化项目。公司主要客户包括比亚迪、LGES、国轩高科等。2022年,公司负极材料出货量约6.7万吨;2023年上半年,公司负极材料出货量约3.3万吨。

上榜理由:翔丰华石墨负极产品质量及性能处于行业领先水平,已积累大批优质、稳定的客户资源。公司主要客户比亚迪、LGES和国轩高科装机量均保持高速增长,下游需求旺盛,同时公司积极接触德国大众、SK On、日本松下等国际企业,争取海外增量。公司产能建设稳步推进,并积极调整产品线,增加快充、硅碳、硬碳类负极材料,已研发出快充人造石墨负极和快充长寿命B型二氧化钛负极材料,并移交客户测试;同时与清陶能源在固态/半固态负极关键技术方面达成全面战略合作。总体而言,公司凭借自身优势已在行业占有一席之地,未来加快新型碳材布局,积极开拓国内外优质客户,仍是公司做大做强的必经之路。

8、 河北坤天新能源股份有限公司

竞争力品牌:№8

企业简介:河北坤天成立于2018年5月,前身为元氏县槐阳碳素/锂能科技有限公司,2002年从石墨电极转型人造石墨负极材料。公司目前有河北、四川和云南三个基地,负极材料一体化自有产能已达到13万吨,同时在建云南20万吨锂电负极材料项目。客户方面,公司与亿纬锂能、蜂巢能源、国轩高科、欣旺达、多氟多、鹏辉能源、瑞浦兰钧、万向一二三等公司密切合作。2022年,公司负极材料出货量5.8万吨;2023年上半年,公司负极材料出货量约3.4万吨。

上榜理由:近年来,河北坤天发展迅速,已成长为锂电负极材料独角兽企业,先后获得四轮融资,亿纬动力、蜂巢能源、SK中国、中金资本、中石化资本、复星创富、贝特瑞等产业链企业纷纷入股,2023年公司Pre-IPO轮融资合计超20亿元。公司独立研发的石墨化箱式炉技术,相比传统坩埚炉技术节约电耗40%,具备较大成本优势。此外,从战略发展上,公司也在发力硅氧、硅碳、硬碳等新材料领域,做好技术储备,后续发展值得期待。

9、 广东东岛新能源股份有限公司

竞争力品牌:№9

企业简介:东岛新能源成立于2011年,主要产品包括人造石墨、天然石墨、硅碳负极等。公司目前天然石墨年产能约10万吨,人造石墨负极年产能约10万吨,规划在建广东雷州年产30万吨负极一体化项目,以及贵州义龙15万吨高端动力材料项目。公司负极产品已向贝特瑞、韩国浦项、SK On、SDI、宁德时代、比亚迪、比克电池、力神电池、亿纬锂能、正力新能、中山天贸、孚能科技、珠海冠宇、桑顿等国内外客户实现供货。2022年,公司负极材料出货量5.0万吨;2023年上半年,公司负极材料出货量超2万吨。

上榜理由:近两年来,东岛新能源负极材料出货量增长快速,客户结构较优异,一体化产能建设逐步投产。公司现已完成Pre-IPO超5亿元融资,用于支持公司市场全面推广、石墨化工序扩建及硅碳新材料研发升级。在资本支持下,公司产业布局加速,负极产能和出货量快速增长。如果能尽早完成IPO上市,公司后期发展有望快速提升。

10、 云南中晟新材料有限责任公司

竞争力品牌:№10

企业简介:中晟新材成立于2017年11月,主营业务涵盖石墨及碳素制品等,为碳一新能源全资子公司。中晟新材母公司碳一新能源覆盖天然石墨、人造石墨、硅系负极、锂碳及硬碳等全系业务,下设云南、安徽、浙江、山东、黑龙江等生产基地。自2022年以来,公司已在浙江江山、安徽宣城、黑龙江双鸭山分别签约20万吨天然石墨、5万吨人造石墨和10万吨天然石墨项目。中晟新材现有负极材料产能13万吨,其中云南水富10万吨人造负极一体化项目于2023年7月投产,正在规划建设20万吨石墨负极项目。公司客户包括宁德时代、比亚迪、国轩高科等。2022年,公司负极材料出货量超过1万吨;2023年上半年,公司负极材料出货量约1万吨。

上榜理由:2022年以来,中晟新材负极材料出货量快速提升,叠加母公司深厚背景,其后续发展值得期待。具体来看,母公司碳一新能源成立于2022年1月,由贝特瑞创始人之一的岳敏创办,成立不到一年,便受到包括比亚迪、晨道资本、远景红杉碳中和基金、深创投、红杉资本、深投控等产业资本和投资机构青睐。同时,公司快速推动海外布局,增资入股在几内亚LOLA拥有石墨矿山的加拿大上市公司SRG矿业,在韩国注册A ONE公司,完成从国内到海外、从原材料到成品的产业链布局。总体而言,当前公司发展势头较猛,作为新兴负极企业,其后续发展值得关注。

碳索储能网 https://cn.solarbe.com/news/20231020/81404.html

下一篇

下一篇