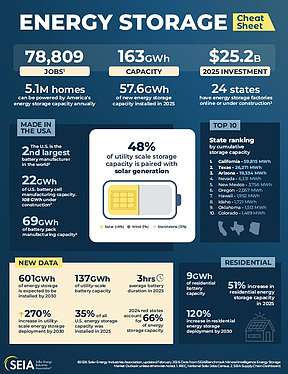

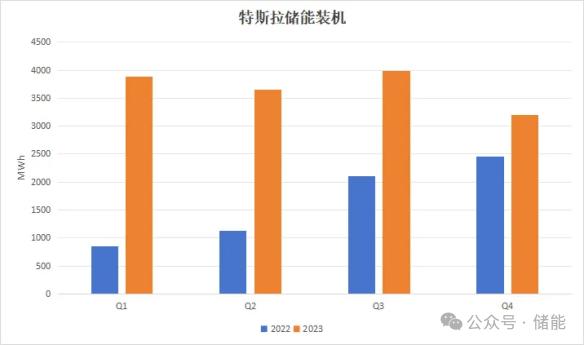

近日,在CNESA公布的中国储能系统集成商2023年度国内市场出货量Top10中,中车株洲所首次超过了海博思创,位居榜首。而在早前Wood Mackenzie发布的2022年全球电池储能系统(BESS)集成商市场份额的最新统计数据中,阳光电源以16%的全球市场份额位居全球第一,特斯拉(14%)与另一家储能公司Fluence并列第二。

实际上,中车株洲所和海博思创、阳光电源和特斯拉,可谓是全球范围内储能系统集成商的代表,而这四家公司之间,又形成了有趣的两两对应的关系。

01.

中车株洲所和海博思创:央企与民企

这两家公司分别为国内储能系统集成商的央企和国企的代表。中车株洲所在近两年内可谓是异军突起。最“出圈”的实际,莫过于0.638元/Wh的储能系统中标价。2023年11月,在广东能源集团900MWh系统集采中,中车株洲所为4h储能系统给出了是0.638元/Wh的价格,创造了历史新低。一石激起千层浪,引发了行内从业人员的广泛关注与讨论。而在11月的同期,4小时储能系统报价区间为0.638-1.050元/Wh,加权平均报价为0.751元/Wh。中车株洲所给出的0.638元/Wh的超低价格,也常常被视作是储能行业价格战不断升级的重要标志。

中车株洲所,全名中车株洲电力机车研究所有限公司。始建于1959年,前身为铁道部株洲电力机车研究所,现为中国中车股份有限公司全资子公司,可谓是“根正苗红”的央企单位。产品以磷酸铁锂电池为主的电化学储能,2022年出货量约3GWh。2023年,中车株洲所的储能中标项目多达31个,总规模6.44GWh,是第二名海博思创的两倍。

图片来源:储能与电力市场

自给出0.638元/Wh的价格后,中车株洲所频频开出低价。如在今年3月20日,中核集团铭然华港100MW渔光互补发电项目10MW/20MWh储能系统采购中,中车株洲所投标报价1407.3072万元,折合单价0.704元/Wh,又或是同年2月4日的国家电投青海省贡玛电化学储能电站储能系统采购中,报出了0.592元/Wh全标段最低价。如此种种,不一而足。可以说,中车株洲所给出的价格,从而高于过同期储能系统中标价的平均水平。受益于中车的体系,目前中车株洲所已实现除电芯外所有储能核心部件的自研自产,储能产品谱系完善。

2021年,中车株洲所储能营收约2个亿,2022年攀升到40个亿,2023年营收已经将近百亿。2024年,其仍将以规模为导向,在不亏钱的前提下,尽量可能的把规模做大。这也就意味着,中车株洲所在2024年也将依旧遵循“低价竞争原则”,以低廉的价格争夺大量市场份额,扩大其在储能系统领域的影响力。

海博思创则是众多储能集成商中的民营企业代表。公司创立于2011年,全称北京海博思创科技股份有限公司。创始人张剑辉,是一位拥有清华大学和美国加州大学伯克利分校深厚学术背景的海归博士。

成立以来,海博思创经历了多轮融资。2021年9月,湖州云菏、海宁聚恒保、海国翠微、丝路科创等投资人增资3.415亿元,取得5.42%的股权,此时海博思创的投后估值已经达到了63亿元。2023年6月20日,海博思创提交的科创板IPO申请获上海证券交易所受理,上市之路正式开启。这次IPO募集资金7.83亿元,用于年产2GWh储能系统生产建设项目等,拟发行股份不低于发行后总股本的25%,如此算来,海博思创上市估值约为31.3亿元,仅仅两年过去,海博思创估值倒挂。据统计,海博思创从2020年到2022年连续三年位居中国储能系统集成商国内市场出货量榜首,但到了2023年,中车株洲所后来居上,海博思创屈居第二。而“储能集成商不得上市”的传闻,更是给海博思创的上市之路增添了更多的不确定性。

海博思创最大的问题在于,其缺乏包括电芯、PCS在内的核心部件的自产能力。且在采购方面对单一供应商的依赖度极高。尤其是在电芯这一关键部件上,宁德时代及其子公司几乎成为了海博思创的唯一供应商。2022年,向宁德时代采购的原材料金额占总采购额的比例高达80.97%。这种依赖关系不仅增加了供应链的风险,也削弱了其价格谈判中议价能力。

在财务方面,海博思创的负债率也较高。2022年至2023年1-6月,公司的资产负债率分别为56.82%、47.55%、74.58%和75.91%,远高于同行业可比公司的平均水平。高负债率意味着公司在资金运作上的压力较大,需要更加谨慎地进行财务规划和风险管理。

不比中车株洲所的背景深厚,海博思创在行业周期到来时只能独自面对。尽管面临诸多挑战,海博思创依然在积极寻求突破。公司已经开始拓展新的电芯供应商,以减少对单一供应商的依赖,并在海外市场进行布局,以期打破业务单一化的局限。此外,海博思创还在加大研发投入,以提升自主创新能力和产品的竞争力。

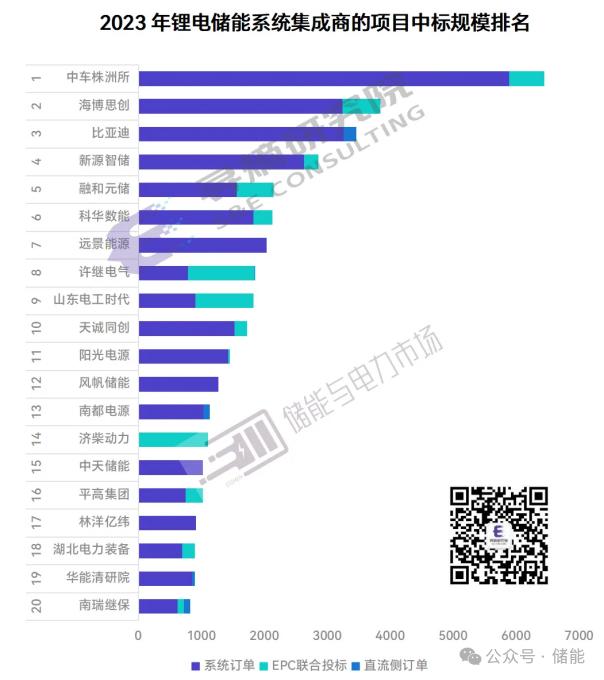

同做国内市场,海博思创和中车株洲所“同台竞技”的机会并不少,就比如在2023年11月30日,国家电力投资集团有限公司物资装备分公司、电能易购(北京)科技有限公司二〇二三年度储能系统电商化采购中,海博思创和中车株洲所同时出现在了中标候选人当中。

可以看出,中车株洲所的报价在多个标段内均处在最低一档,而海博思创的报价在候选人中往往是最高的。有意思的是,这里还出现了阳光电源的身影。

02.

阳光电源和特斯拉:中企和外企

阳光电源虽然采取国内外市场并行的策略,但具体到储能的业务确实海外市场更多。在2019年,阳光电源储能业务占比也只有4.18%,到了2023年中,这一比例已经提高到了29.78%。早些年,阳光电源的主营业务为光伏逆变器,近年来,阳光电源以储能变流器为切入点,深入到了储能行业当中。储能变流器和光伏逆变器近似,在应用场景、技术原理方面高度重合,所需原料的差异也不大,转产难度低,逆变器企业也常常借此搭上储能赛道的东风。但阳光电源并未停留于此,而是更进一步,研发推出了多款储能产品,涉及源网荷等多个领域。2023年,阳光电源储能系统出货量超10GWh,连续7年中国企业第一。阳光电源方面曾表示:“储能市场需求未来几年的复合增长率都在100%以上,所以未来几年包括明年的收入占比肯定还会大幅增加,储能收入及利润的贡献将会进一步扩大。”

阳光电源的拳头产品是PowerTitan储能系统,现在有1.0版本和2.0版本,使用314Ah大容量电芯,储存电量达到5MWh。此外还有PowerStack工商业液冷储能系统,容量为常见的215kWh,发布时国内基准售价1.56元/Wh,考虑到其在海外较强的品牌力,预计销量也会不错。

此前,阳光电源发布业绩预告,预计2023年实现营业收入710至760亿元,净利润有望突破百亿。其储能业务仍维持高速增长态势,前三季度储能营收137亿元,同比增长177%。

特斯拉则在2015年4月首次推出了家用储能产品Powerwall,2016年第二代Powerwall,电量和功率都得到了提升。2023年,特斯拉再次推出了新品Powerwall3,这一次也是紧跟步伐的将变流器集成到了设备当中,但尚未公布价格。目前,Powerwall在售新品容量13.5KWh,售价7500美元,折合人民币3.59元/Wh。2 月 25 日,特斯拉家用储能系统Powerwall迎来了新的里程碑,全球安装量突破 60 万台。

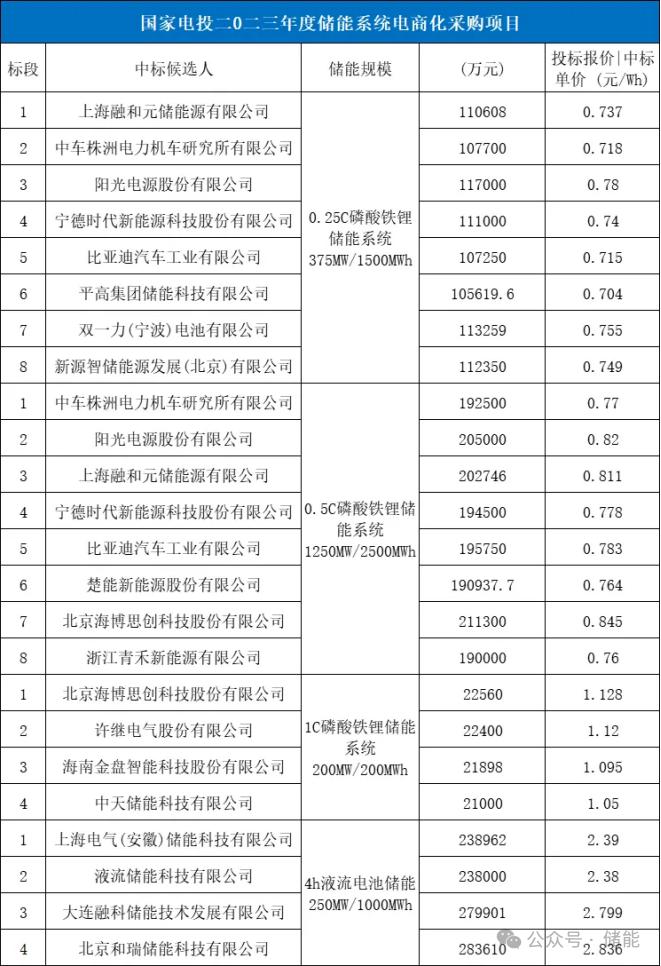

2023年,特斯拉营业收入约967.7亿美元,同比上涨19%,虽然其电动车业务仍占据着绝对主导地位,但公司能源发电与储能业务(energy generations and storage)同比增长54%,实现了60.35亿美元的营业收入,约占总营业收入的6.2%,利润更是几乎翻了四倍。2023全年,特斯拉累计储能装机14.724GWh,同比增长125%,特斯拉在年报中乐观的预计“储能装机量在未来一年内也将持续增长”。

从趋势上来看,2024年其储能业务的发展也会如它所愿。特斯拉在2023年的储能装机量较2022年有了较为快速的增长,2022年第四季度创造的单季2462MWh储能装机新记录,在2023年被轻易突破,月均装机量全部超过3GWh。特斯拉在储能业务方面的强势发展有目共睹,国内也只有比阳光电源能够稳胜一头,比亚迪、中车株洲所和海博思创在内的少数企业在储能业务上能够与之抗衡。

显然,特斯拉不会无视中国市场这块巨大的蛋糕。2023年4月9日,特斯拉储能超级工厂项目签约仪式在上海正式举行,该工厂将生产特斯拉超大型商用储能电池,初期规划年产1万台,储能规模近40GWh。该项目预计在2023年三季度开工,2024年二季度投产,这也是特斯拉在美国本土以外的首个储能超级工厂项目。

碳索储能网 https://cn.solarbe.com/news/20240409/87995.html

下一篇

下一篇