据碳索储能网统计,2025年全国新增储能投资备案项目(不含未审核通过和变更项目)达1.56万起,总规模约1594.59GWh。

扫码获取全年备案项目清单

全年备案容量再创新高的同时,备案项目在单体规模上不断突破,时长持续拉长,各省、各区域呈现出储能价值导向下的清晰进阶路径。

4月“小高峰”:行业转向价值深耕

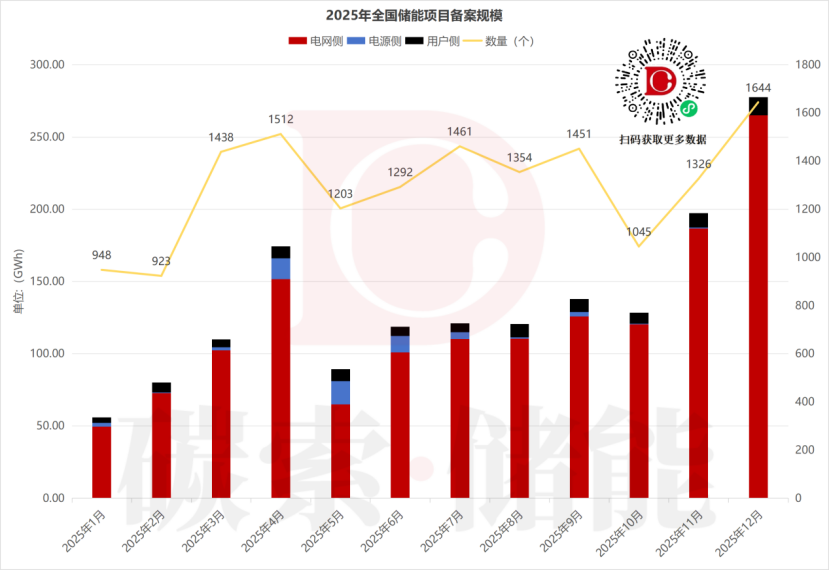

从备案规模结构来看,电网侧是备案项目的核心主力,全年备案规模超1438.81GWh,占比90.23%;电源侧、用户侧占比相对有限,对应规模分别为41.83GWh、88.28GWh。

从各月备案情况来看,年底企业集中备案、各省流程简化等因素影响下,12月备案规模265.86GWh,达到全年峰值。

值得关注的是,4月备案规模达151.66GWh,形成年度“小高峰”,标志着国内储能行业从“政策导向”向“价值导向”转型的关键节点。

2025年2月,136号文取消“强制配储”,独立储能盈利政策开始明确,使得此前依赖“配储指标”的中小型项目逐步退场,具备容量补偿、峰谷套利能力的储能项目加速落地。2025年一季度,新能源大基地(如沙戈荒)配套需求集中释放,电网侧独立储能的IRR(内部收益率)突破10%,吸引央企、地方能源集团集中启动项目备案。

两项因素共同推动4月规模冲高,成为行业从“被动配储”向“主动布局”转型的标志性月份。

鲁、晋、蒙、粤、豫、甘

领衔第一梯队

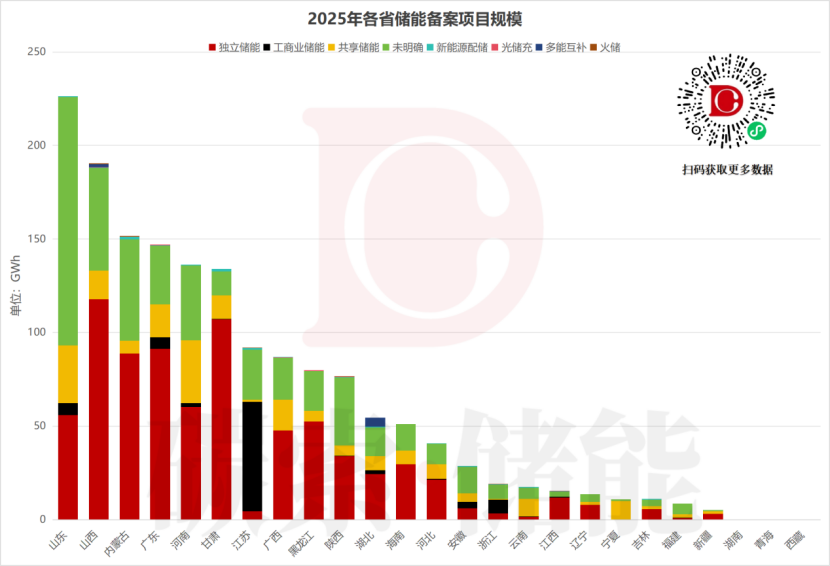

从全年备案的项目类型来看,独立储能是多数省份的布局核心选择;在江苏、广东等工业大省,工商业储能则形成了明显集聚效应。

从备案规模来看,山东以226.47GWh的规模遥遥领先,山西(181.62GWh)、内蒙古(151.33GWh)、广东(146.69GWh)、河南(135.95GWh)、甘肃(134.16GWh)紧随其后,构成“第一梯队”,六省合计备案规模占全国比重超61%。

各领跑省份的储能发展路径,与本地资源禀赋与政策特色深度契合:

山东是负荷大省,一方面庞大的新能源装机带来消纳刚需,为储能发展提供底层动力;另一方面“高峰谷价差+市场化交易权限”的政策组合激活收益空间,叠加审批流程压缩、项目管家服务等高效管理手段,进一步加速了项目落地进程。

排名第二的山西,作为全国电力现货市场先行者,构建了完善的“辅助服务+现货套利+容量补偿”的多元收益结构,数据显示,其2小时储能现货价差均价达0.43元/kWh,容量补偿机制进一步提升了项目的收益确定性所以,推动备案规模快速扩容。

独立储能:大型化趋势明显

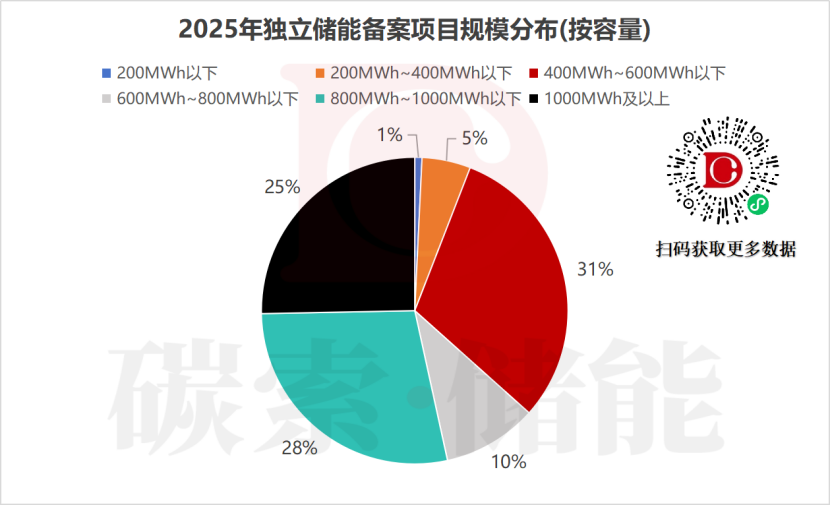

2025年,独立储能成为储能市场的核心增长点,全年内容明确的新增独立储能备案规模达775.64GWh,占总规模的一半。

规模分布上,独立储能向大型化方向发展趋势明显。

2025年,储能备案项目的主流规模为400MWh~600MWh占比31%;其次是800MWh~1000MWh的大型项目,占比28%。1000MWh及以上的超大型项目占比达25%,吉瓦时级项目不仅开始密集备案,时长也普遍集中在4小时以上,标志着新型储能正从单纯的“电量调节”向深度的“电网价值”挖掘转型。

扫码获取全年备案项目清单

2025年,全国超过2GWh的项目共计24个,内蒙古独占18个。作为新能源大省,大容量储能可支撑绿电消纳与跨区输送。从技术路线来看,除锂电池储能外,压缩空气储能等新技术的示范项目已纳入备案范畴,标志着长时储能从技术到落地提上日程

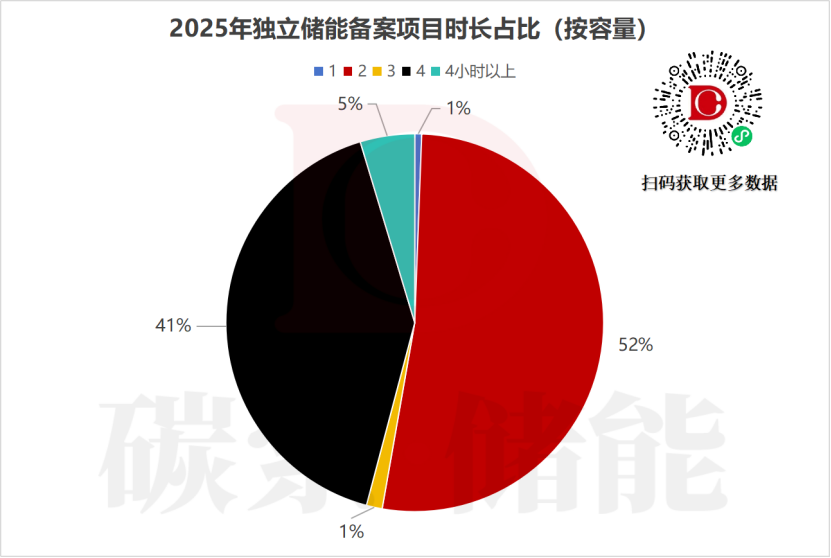

时长分布上,2小时项目占比高达52%,契合当前国内储能市场以两小时调频、调峰为主的应用需求;4小时及以上项目占比接近一半,适配长时储能与新能源大基地配套场景。

大型工商储扎堆江苏

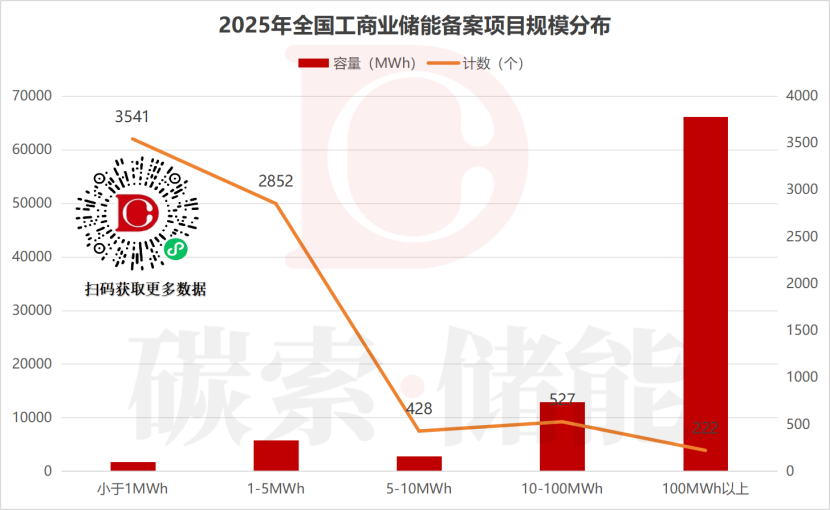

2025年,全国工商业储能项目备案规模达87.53GWh。

从规模分布来看,5MWh以下的项目数量远超其他规模段;100MWh以上的大型工商业储能项目虽数量有限,但单体容量贡献显著,成为容量增长的重要支撑。

大型工商业储能项目呈现极强的区域集聚性,江苏占据绝对主导地位。

在全国TOP10大型工商业储能备案项目中,8个落地江苏,装机规模从290MW/580MWh到310MW/930MWh不等,且多为分布式储能;仅2个项目位于山东,装机规模为300MW/600MWh。

江苏的集聚优势源于需求、政策、产业配套的协同发力:作为工业大省,江苏高耗能行业用电需求旺盛且峰谷价差较高,叠加本地储能补贴政策,让项目具备良好的经济性;同时江苏储能产业链完备、配套成熟,为大型工商业储能项目的落地提供了坚实保障。

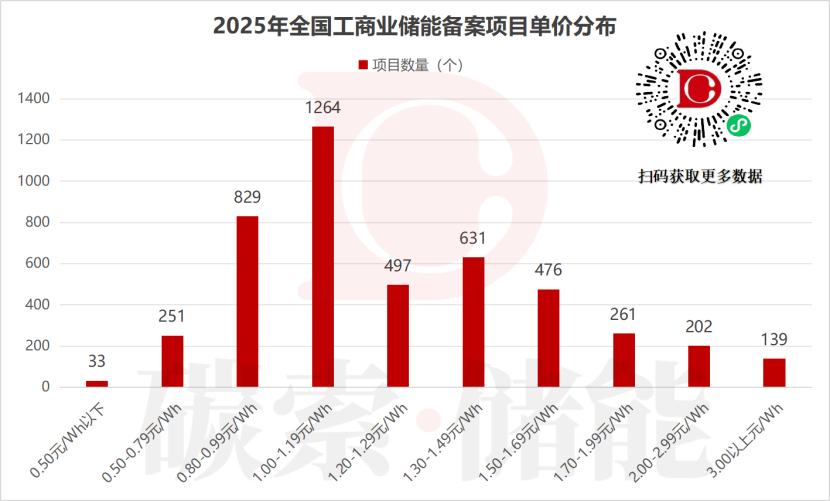

价格方面,备案单价较为集中。1.00-1.19元/Wh区间的项目数量最多,达1264个,是市场主流单价区间;其次是0.80-0.99元/Wh区间(829个)和1.30-1.49元/Wh区间(631个);0.50元/Wh以下的低价项目(仅33个)与3.00元/Wh以上的高价项目(139个)占比均极低。当前工商业储能项目单价集中在1.00-1.49元/Wh的合理区间,市场定价趋于理性。

2025年全国储能备案数据的爆发式增长,印证了国内储能市场的强劲发展活力。电网侧的主导地位、独立储能的中大型化演进、工商业储能的结构化特征以及区域的差异化发展格局,共同勾勒出当前储能产业的发展全貌。

未来,随着收益机制的持续完善、技术路线的不断创新以及产业配套的进一步成熟,储能产业将逐步进入高质量发展攻坚期,为新型电力系统建设提供更坚实的支撑。

碳索储能网 https://cn.solarbe.com/news/20260113/50016608.html

下一篇

下一篇