韩国动力电池巨头LG新能源在韩国证券交易所正式挂牌上市,发行价为每股30万韩元(约合1600元人民币),而首日开盘报59.7万韩元,几乎翻倍。当日收盘价为49万韩元,较发行价上涨63%。

就在数日前,LG新能源完成了首次公开募股(IPO),LG新能源及其母公司LG化学共出售了4250万股LG新能源股票,筹资12.75万亿韩元(约合人民币673亿元),打破了2010年三星生命保险创下的4.9万亿韩元的纪录。这也是韩国资本市场有史以来最大规模的IPO。

01、超额认购70倍

值得一提的是,对于动力电池产业前景的看好,使得LG新能源的IPO在韩国引发了认购热潮,累计认购额和认购人数双双创下韩国最高纪录。其中,根据韩国金融投资行业消息,LG新能源面向散户的IPO认购额之和达到114万亿韩元,较SKI旗下材料子公司SKIET保持的纪录81万亿韩元还要高出一截,超额认购近70倍,而各大券商受理的认购人数为442.4万人,同样创下历史新高。

之所以受到如此热捧,与LG化学近两年在动力电池领域的突飞猛进是分不开的。LG新能源的前身就是LG化学的电池业务部门,后于2020年底独立出来,成为LG化学的电池全资子公司,客户涵盖通用汽车、现代汽车、大众集团、特斯拉等多家主流车企。

目前,LG新能源是全球第二大动力电池厂商,仅次于中国的宁德时代。韩国能源市场咨询机构SNE Research的数据显示,2021年1~11月,LG新能源的全球动力电池装机量累计为51.5 GWh,市场占有率20.5%,排名第二。与此同时,宁德时代的装机量为79.8 GWh,市场占有率31.8%。

2021年1~11月全球动力电池装机量排行榜

从业绩来看,据外媒日前最新报道,预计LG新能源2021年全年的营业利润将达到大约9000亿韩元(约合人民币47.5亿元),创历史新高。要知道,在独立之前,作为LG化学的电池业务部门,巨额的前期投资使得其长期处于亏损状态,一直到2020年第二季度才实现扭亏为盈,至此电池部门才有了自力更生的底气。

动力电池产业的快速发展,使得其在资本市场上备受看好,也因此,LG新能源一开盘,股价就较发行价几乎翻倍,之后虽有所回落,但仍较发行价有不小的涨幅。

02、激进扩张,挑战宁德时代

“展望未来,LG将争夺全球第一的宝座。在争取欧洲和美国的全球客户方面,我们处于领先地位。相较宁德时代,LG新能源的优势主要体现在中国以外的市场。”LG集团副会长兼LG新能源CEO权英寿此前表示。很明显,LG新能源有意向“宁王”的主导地位发起挑战。

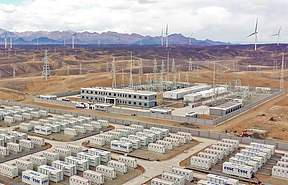

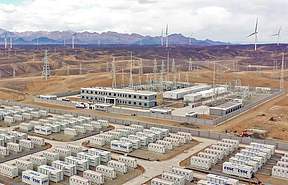

在招股书中,LG新能源表示,本次募集到的资金除了研发新品和建设智能工厂外,其他全部用于扩产。目前,LG新能源在欧洲、美国、中国、韩国、印尼等地设有电池生产基地,并计划将全球产能从2021年的150GWh提升至2025年的430GWh。相对而言,宁德时代此前表示,到2025年设计产能至少应达到520GWh。

“IPO对于推动增长绝对是至关重要的,它会带来相对于其他公司的竞争优势,从而扩大规模。”伯恩斯坦咨询公司分析师Neil Beveridge表示。就像权英寿所言,与主要依赖中国市场的宁德时代不同,LG新能源将主要战场放在了欧洲和美国。尤其是在美国总统拜登明确表态支持电动汽车发展后,LG新能源开始在美大举扩张。

就在上市前两天,1月25日,LG新能源与通用汽车宣布将共同投资21亿美元,在密歇根州新建一座合资电池工厂,这也是双方在美国的第三座电池工厂,而第四座工厂也在筹备中。除了通用外,LG新能源还计划与Stellantis在北美联合兴建电池工厂,与现代汽车在印尼建设电池工厂。相较而言,由于中美关系的原因,宁德时代要想进军美国市场可能会比较困难。

另外,正是看到了LG新能源的良好发展态势,同行SKI也于2021年8月确认拆分电池业务,并于10月成立了SK电池公司。和LG新能源一样,SK电池也有意寻求IPO。或许,不久的将来,韩国资本市场又将迎来一轮狂欢。

碳索储能网 https://cn.solarbe.com/news/20220129/16699.html

下一篇

下一篇