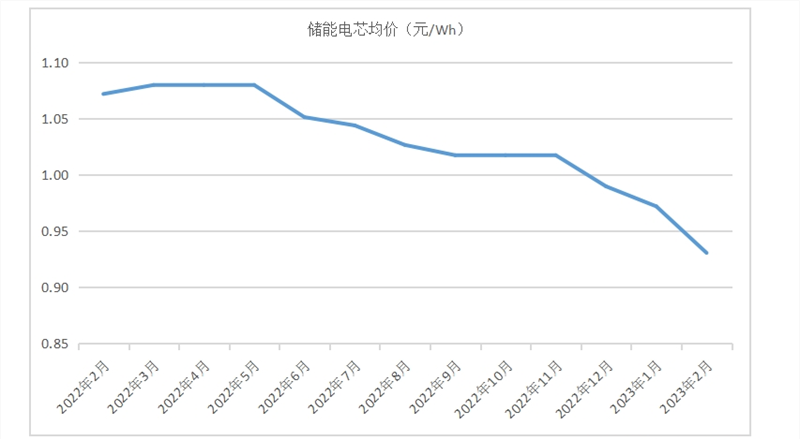

据中国化学与物理电源行业协会储能应用分会调研了解到,2022年6月成为储能电芯价格下降的拐点,2022年2-5月,储能电芯价格呈上市态势,并持续保持在1.08元/Wh,虽然2022年全年上游原材料电池级碳酸锂价格曾一路飚高到60万元/吨,但落到储能市场中的竞争中,显然储能电芯走出了一条向下滑行的路线。截止到2023年2月20日,方型/圆柱储能电芯和方型/软包储能电芯单价均为0.925元/Wh,方型储能电芯(6000次循环)单价为0.895元/Wh,其他类型也在0.98元/Wh以内。

据最新招标公告,2023储能项目报价持续降低,均价为1.26-1.31元/Wh,比2022年均价1.48元/Wh下降了8%以上,也充分体现了产业链上游降价带来的红利。

图1 2022年2月-2023年2月储能电芯价格走势

(数据来源:中国化学与物理电源行业协会储能应用分会)

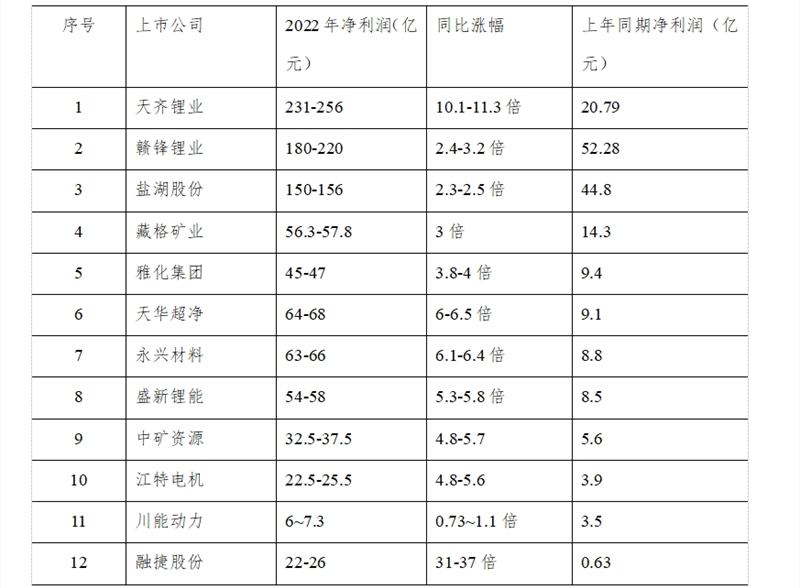

去年碳酸锂价格的居高不下让锂矿上市公司赚得盆满钵满,据2022年业绩预报,锂矿类上市公司净利润均呈现几倍乃至几十倍的涨幅,“齐王”天齐锂业更是笑傲江湖,2022年其净利润为231亿元至256亿元,同比增长10.1倍到11.3倍,扣除非经常性损益后的净利润也高达221亿元至245亿元,同比增长15.6倍至17.4倍。“赣王”赣锋锂业同样傲视群雄,预计2022年全年归属上市公司股东的净利润为180亿元至220亿元,同比增长244.27%-320.78%。融捷股份(002192)2022年年度业绩预告归属于上市公司股东的净利润22-26亿元,比上年同期增长3121.58%-3707.33%,这简直是难以企及的增长天花板了,只是其上年度扣非净利润还不到1个亿,仅6334万元。另据上海钢联数据显示,电池级碳酸锂2023年2月20日均价报43.5万元/吨,较上一报价日吨价下跌5000元,年内累计下跌15.94%。若以自2022年11月23日59万元/吨高位开始下跌计算,已累计跌去了26.27%。

表1 锂矿类上市公司2022年业绩表现

(数据来源:中国化学与物理电源行业协会储能应用分会)

锂价回归理论上对锂电池厂家和储能产业显然有积极影响,电芯在储能系统中占有60%左右成本,电芯成本的下降无疑给了电池企业、系统集成商及储能电站运营企业可增厚的业绩空间,会直接带动招投标储能项目的落地加快,加之去年疫情影响拖后的待执行项目,2023年储能项目新增装机或将迎来快速增长。

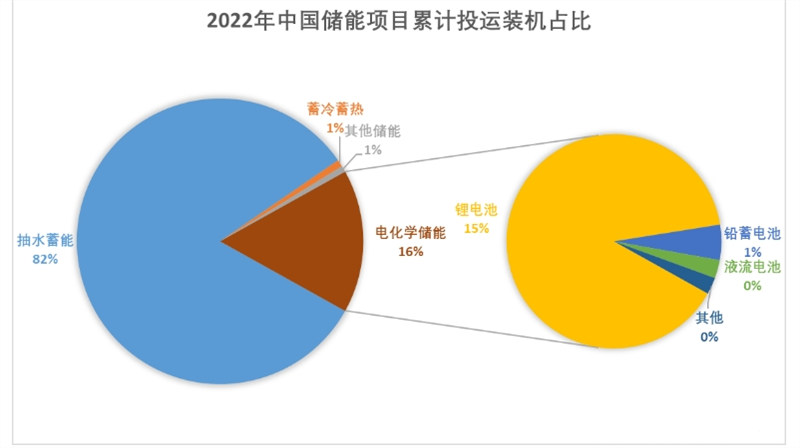

根据中国化学与物理电源行业协会储能应用分会统计,截至2022年末,我国储能项目累计投运装机总功率达66.493GW。其中抽水蓄能电站累计装机功率为54.715GW,占比82.29%;电化学储能项目累计投运规模为10.78GW,占比16.21%;蓄冷/蓄热储能项目累计投运规模为531.2MW,占比0.80%;其他技术储能项目(主要指飞轮储能、压缩空气和超级电容)累计投运装机功率共465.9MW,占比0.70%。

电化学储能项目累计投运规模达10.782GW/23.464GWh,其中锂离子电池储能规模累计投运10.077GW,占比93.47%;铅蓄电池储能累计投运规模为287.2MW,占比2.66%;液流电池储能累计投运规模为276.65MW,占比2.56%;其他电化学技术储能项目累计投运规模为142.29MW,占比1.32%。

图2 2022年我国储能项目累计投运装机占比

(数据来源:中国化学与物理电源行业协会储能应用分会)

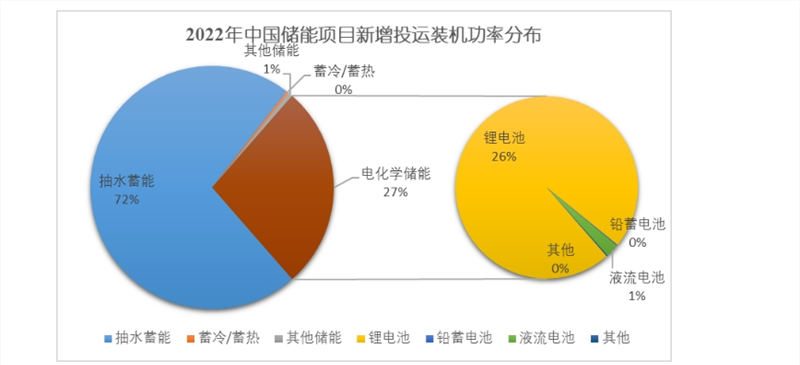

中国化学与物理电源行业协会储能应用分会统计数据显示,截止2022年末,我国储能投运项目数量累计达932个,2021年已累计投运储能项目674个。2022年1-12月新增投运储能项目258个,总装机功率为20585.9MW;其中电化学储能项目232个,装机功率达5593MW/12058.1MWh;非电化学新型储能项目共投运13个(飞轮储能项目7个、压缩空气项目1个,超级电容项目1个,热储能项目4个),投运规模为187.9MW/660.2MWh;新增投运抽水蓄能项目13个,装机规模达14805MW。新型储能新增投运项目共计5941.12MW /13418.25MWh。

图3 2022年我国储能项目新增投运装机占比

(数据来源:中国化学与物理电源行业协会储能应用分会)

2022年,全球及中国储能并网装机量比上年均实现翻倍增长,安信证券预测,预计2023年原材料对储能项目落地的限制将大幅缓解,储能并网装机速度有望继续维持高增长。全球储能并网装机量2023年有望从去年的71.7GWh大幅增长至130GWh,国内并网装机量2023年有望从去年的6GW加速到15GW。

碳索储能网 https://cn.solarbe.com/news/20230222/66776.html

下一篇

下一篇