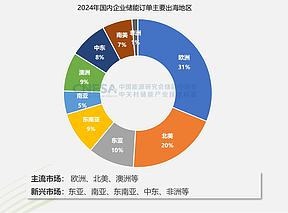

美国是全球主要储能区域市场之一,当前,进入该市场门槛虽高,但竞争格局良好。随着2023年美国光伏装机重新恢复增长及ITC补贴力度的加大,预计美国储能需求将恢复翻倍以上的增速。不少储能企业纷纷加速“出海”,以全面进军海外市场为主要目标。

从细分市场看,表前及工商业储能由于对供应商的可融资性、项目经验要求高,已经在美国大储市场有成功项目经验的企业具有明显的先发优势。户储市场海外供应商占比高,但随着国内企业户储产品逐步打开知名度,预计未来在美国市场份额有望提升,预计销售团队本土化程度高的自主品牌或为海外客户代工的企业将优先收获红利。

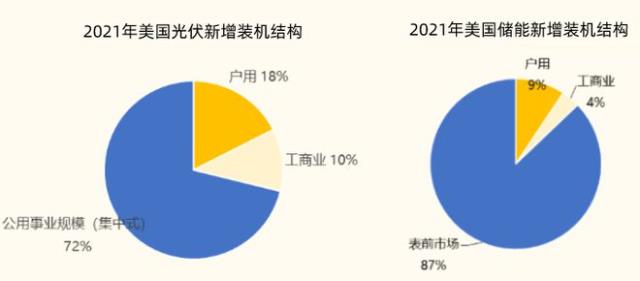

发展:美国储能装机结构与光伏装机结构高度相似

2021年美国光伏装机量共计23.6GW,其中集中式(>1MW)光伏装机17GW,占比72%,户用/工商业分布式装机分别占比17.8%/10.2%,美国储能装机结构与光伏装机结构高度相似。

图:2021年美国光伏和储能新增装机结构来源:Wood Mackenzie,国金证券研究所

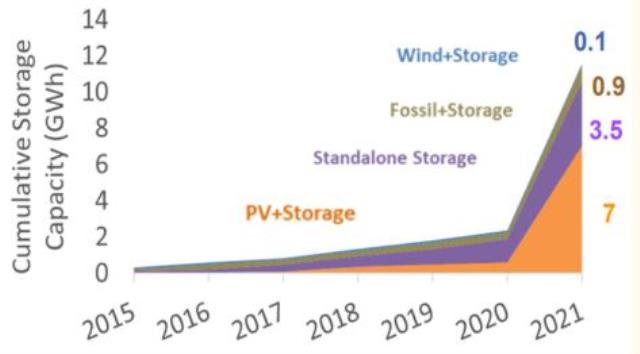

图:累计并网的储能项目中光伏+储能占比61%来源:劳伦斯伯克利国家实验室,国金证券研究所

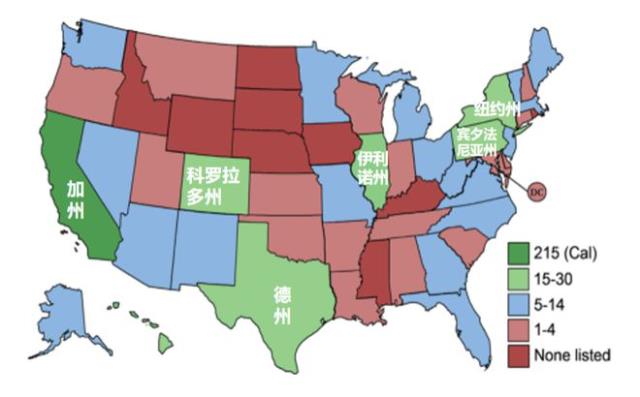

美国储能市场区域分化明显,主要集中在 加州、德州 两地。截止2021年,美国加州储能装机量2339.1MW,占比44%。德州储能装机量797.4MW,占比15%。加州、德州的高速发展主要和其电力基础设施不稳定、政策激励明显等因素有关。

图:各州并网储能项目数量

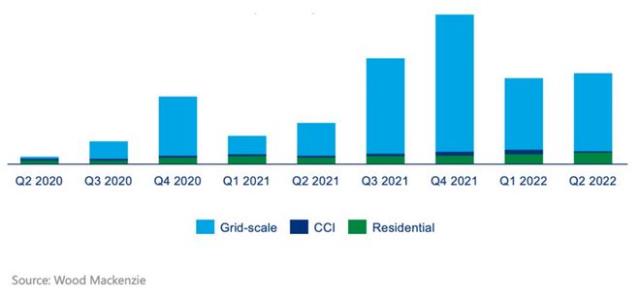

储能高速发展,每季度安装GW级储能容量

2020年及2021年美国储能装机量分别达到3529/10499MW,增长率237%/198%。根据WoodMackenzie与美国清洁能源协会联合发布的研究报告显示,2022年上半年,美国储能市场装机容量2305MW/5917MWh,其中22Q2电网级储能安装容量达到1,170 MW/2,608 MWh, 是有史以来第二季度的最高装机容量 。

表前储能占比80%以上,其中以光伏+储能项目为主。2022年上半年美国储能新增装机2.3GW/5.9GWh,同比增长190%/161%,表前/工商业/户用储能装机容量占比83%/4%/13%,同比增长251%/53%/43%。

2020年之前美国表前市场以独立储能为主,随着光伏装机中储能渗透率的提高, 2021年存量储能装机中光伏+储能项目占比达到61% ,预计未来这一占比将继续提升。

表前市场的装机增长动力主要来源

美国储能表前市场的增长主要来自于以下几点:装机增长动力主要来自于光伏装机增长+储能渗透率提升+配储时长增加。

图:2018年开始申请并网的光伏电站中光伏+储能的占比显著增加(GW)

来源:劳伦斯伯克利国家实验室(仅包含表前储能,并非所有申请并网的项目最终都能完成,仅作为参考)

(1)预计2022-2025年美国新增光伏装机CAGR为18%~41%;

(2)2021年新增地面光伏中储能渗透率不高于14%,预计未来三年潜在项目渗透率将达到41%左右,此外存量电站配储需求也在稳步增长;

(3)新能源发电占比增长将提高对能量型储能的需求,预计未来平均配储时长将从3小时左右逐步提升至4小时以上。预计2022-2025年美国表前储能装机为13.1~15.6、25.4~39.0、41.0~70.9、58.6~108.6GWh。

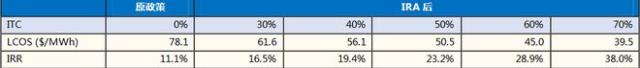

表前储能ITC补贴高达30%~70% ,首次囊括独立储能,经济性显著提升。根据IRA法案,2023年起1MW以上储能项目可享受高达30%~70%的ITC退税补贴,经济性将大幅提升。

预计独立储能LCOS将从78.1美元/MWh下降至39.5~61.6美元/MWh,IRR从11%提升至16.5%~38%;光储系统LCOE将从48.0美元/MWh下降至25.0~45.9美元/MWh,度电成本将全面低于天然气发电成本。

表后市场:居民电价上涨+ITC抵免比例提高

2019-2021年新增户用光伏中储能渗透率从4.7%增长至10%,10kW以上户储系统占比从26%增长至42%,渗透率和单户装机容量持续提升。

根据IRA法案 ,2023年起户储ITC退税比例将从23%提高到30%,户用光储系统的度电成本在夏威夷、加州等地已完全低于当地居民电价,加之美国停电事故多发,能源成本上涨,户储渗透率有望稳步增长。预计2022-2025年美国户储装机分别为2.1~2.3、3.0~4.8、4.7~7.7、6.2~11.5GWh。

图:经济性测算:IRA颁布后独立储能的经济性大幅提升(100MW/400MWh项目)

来源:《Inflation Reduction Act》、NREL、EIA,国金证券研究所测算

美国 频发的停电事故 也是推动户储装机量增长的重要因素之一。美国停电事故多发,能源成本上涨,户储渐成趋势。此外,美国居民电价一直以来高于工商业电价,近几年由于原材料价格持续上涨、山火事故增加维护成本等,居民电价呈现加速上涨的趋势,将促进户储渗透率的进一步提升。

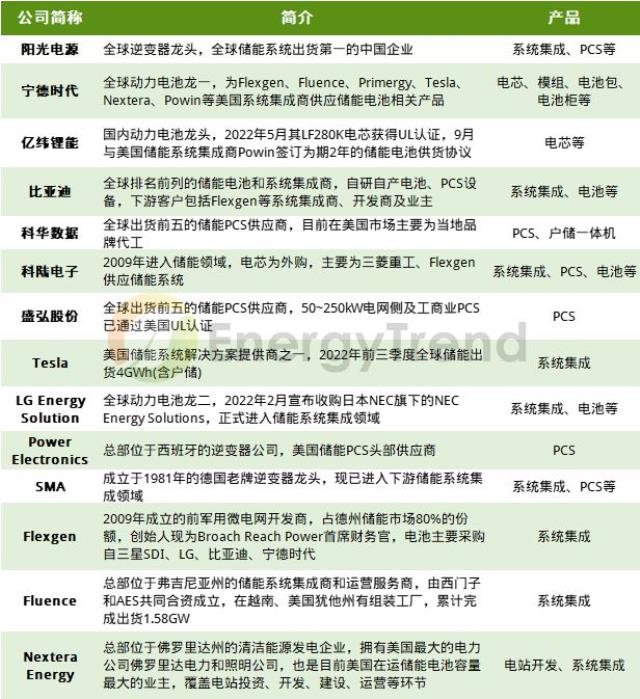

美国储能市场主要参与者介绍

美国表前储能市场进入门槛更高,主要体现在:

需满足UL9540A等一系列严苛的认证标准;

融资需求要求供应商有可融资性;

项目定制化能力要求有丰富的项目经验。

因此,我们认为已经在美国市场有成功项目经验的国内供应商具有明显的先发优势,尤其是中国自主品牌更具稀缺性。

图:美国储能市场主要参与者介绍

此外,虽然IRA法案对采用美国制造的表前储能项目予以额外补贴,但考虑到“美国制造”标准的具体认证细则尚未明确,且美国本土企业也主要采取海外代工的形式, 预计2-3年内对中国供应商的影响有限 。

碳索储能网 https://cn.solarbe.com/news/20230301/67486.html

下一篇

下一篇