2023年5月4日晚间,南都电源发布公告,公司于近日收到招标人中国移动通信有限公司(以下简称“中国移动”)和招标代理机构北京煜金桥通信建设监理咨询有限责任公司发来的中标通知书,确认公司为中国移动2022年至2024年通信用磷酸铁锂电池产品集中采购项目的中标单位,中标金额(含税)约为2.34亿元(实际金额以后续执行情况为准)。

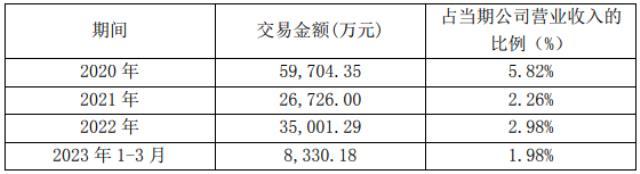

图/最近三年南都电源与中国移动及其下属子公司发生交易

南都电源表示,公司在工业储能业务领域深耕多年,拥有行业领先的技术优势,为用户提供全面、系统的产品与解决方案,近年来工业储能业务销售保持稳定。本次项目中标将进一步巩固公司在工业储能业务领域的优势地位。

近日,南都电源在回答投资者提问时表示,近两年,公司确立了“聚焦储能、锂电主业,实现储能产业一体化”的战略主基调。经过两年战略调整,公司完成了民用铅酸电池业务剥离,同时完成了锂电电芯、储能系统集成及锂电池回收的建设,形成了公司储能产业一体化优势。与此同时如何抓住快速增长的储能市场机遇和提高公司盈利能力,也是近两年公司经营的重点。

2022年,南都电源在剥离民用铅酸电池业务的情况下,营业收入仍实现了约117.5亿的销售规模,与2022年基本持平;产品结构进一步优化,锂电及锂电回收产品占比大幅提升,由2021年的15%提高到2022年的近30%;新型电力储能业务捷报频传,产品供不应求,整体发货也超过了1GWh,实现了翻倍增长。同期公司完成产业一体化布局,并通过改进工艺、优化供应链管理等措施,使得公司整体盈利水平较上期实现大幅提升。

锂离子电池回收项目的达产及下游价格的有效传导,使产品毛利率大幅提高,2022年,南都电源新型电力储能产品的毛利率达到了17.72%,工业储能产品也到了17.31%;从产品端看,锂电产品毛利率为18.43%,铅电产品毛利率为16.19%。加之公司客户和产品结构的调整,结合应收账款账期的回款力度,经营性现金流持续好转,经营活动产生的现金流量净额较去年同期增长42.89%。公司全年利润实现了扭亏为盈,约3.31亿元左右。

2023年一季度,南都电源实现营业收入约42亿,同比增长了44.83%,主要来自于新型电力储能业务扩张所致。归属于母公司所有者的净利润为10,113.74万元,较比上年同期减少,但去年同期主要是由于剥离民用铅酸板块子公司股权的投资收益,剔除该因素影响,公司净利润同比大幅上升,主要原因为本期新型电力储能及工业储能收入增长,产业一体化优势进一步体现,产品毛利率提升,业绩贡献增长。

南都电源现有锂电电芯产能7GWh,预计今年6月份可以达到10GWh;安徽界首锂电工厂另有4GWh储能电芯产能在建,计划今年年底前完成建设。储能系统集成产能目前7GWh,预计今年6月底可以达到10GWh;另有10GWh储能系统集成产能计划于今年四季度开始建设。

大储订单方面,南都电源目前储备充足,其中新型电力储能业务今年已经累计中标及签约2.2GWh,另有较多项目在跟进中,待落地后会进一步披露。

南都电源是全球最早参与储能项目的企业之一,国内最早的东福山岛项目、国际上第一个源网荷储项目无锡新加坡产业园、德国电力的调频项目等都是南都负责建设的。运行效率、经验积累、技术积累、市场积累等使得公司在整个市场,从电芯产品到系统集成都具有优势。

从客户和品牌上看,南都电源从成立之初就做工业储能业务,坚持全球化和技术创新并举的发展理念,在全球工业储能领域属于全球知名品牌,在全球建立了10余个分支机构,业务渠道覆盖全球150多个国家和地区,具备了完善的销售及本地化服务能力。未来,为了更有力支撑海外业务的进一步扩张和交付,公司也有考虑在海外建立系统集成工厂。

从海外市场来看,海外市场的竞争门槛较高,想要进入全球发电集团供应商体系,相关各项准入认证需要2-3年。南都电源在北美、欧洲、韩国、日本多个国家通过安全认证与项目验证,产业链各环节都满足严苛的要求,公司在德国的储能电站项目也成为全球范围内的示范性项目。较多的客户都是经过3-5年的积累才形成的,海外客户更换供应商成本较高,因此客户粘性较高。目前公司主要客户包括有法电、意电、美国能源公司等。

从技术上看,储能业务最核心的是需要保证系统整体的安全性和电芯的一致性。南都电源自2010年开始做大型储能电站,先后承担了国内外50余个储能示范项目,积累了丰富经验,最长运行电站已达10余年。公司也参与起草了国内外储能行业技术标准。同时,基于行业领先的储能电池技术,公司率先进行储能商用化推广,经过多年的探索和拓展,已经具备了从方案设计、系统集成、运营维护及源网荷储一体化的全面技术能力,在用户侧、电网侧、发电侧均已实现大规模应用。公司储能业务从电站的设计、施工到安装、运维等环节,都积累了大量的系统安全性经验。

碳索储能网 https://cn.solarbe.com/news/20230505/73535.html

下一篇

下一篇