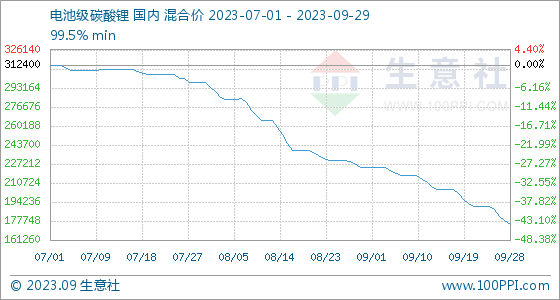

就在刚刚过去的9月,电池级碳酸锂价格一路走低。

生意社数据显示,9月29日,电池级碳酸锂基准价为17.5万元/吨,与月初(22.4元/吨)相比,下降了21.88%。这是继今年4月后,电池级碳酸锂价格重新跌落20万元/吨之下。

图片来源:生意社

年内第二次跌破20万元/吨

盖世汽车注意到,从去年11月中旬触及近60万元/吨的历史高点后,电池级碳酸锂价格在2023年整体步入下行区间,且两度跌破20万元/吨关口。

今年2月底,电池级碳酸锂跌破40万元/吨大关,彼时宁德时代提出“锂矿返利”计划,将碳酸锂结算价格锁定在20万元/吨。两个月后(4月),碳酸锂第一次跌破该价位,且下探至约18万元/吨的低位。此后虽在5~7月有过短暂回升,均价一度在30万元/吨上下徘徊,但是进入8月后再次进入下行通道,并在9月上旬再度跌破20万元/吨关口。

遥想2021年年初,电池级碳酸锂的价格仅为每吨5万元左右。到2022年11月,碳酸锂最高价格曾飙升至“高不可攀”的约60万元/吨。短短一年多时间,价格暴涨超过1000%。但市场风云突变,如今碳酸锂的身价,已经较高点跌去超70%。

且目前来看,碳酸锂价格似乎仍没有止跌的迹象。

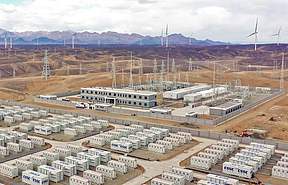

从供给端来看,在新能源汽车和储能增量空间的刺激下,全球锂盐增产步伐并未停歇。其中,海外盐湖提锂的产能在2023年迎来集中释放。

据中信建投期货预计,2023-2025年锂供给分别约112.25万吨、154.65万吨和183.1万吨碳酸锂;而锂需求分别为110.45万吨、136.12万吨和165.15万吨碳酸锂。可见,2023年行业将实现锂供需基本平衡,2024年后将出现供给过剩。

另据了解,目前许多头部电池企业锂资源自给率已经大幅提高。例如,宁德时代持有的碳酸锂权益产能以及其电池回收的提锂能力,保守预计2023年底可释放锂盐产能约20.3万吨,可供给动力电池290GWh。亿纬锂能表示,其碳酸锂产量将陆续提高,初步测算今年会有约1万吨的产出。

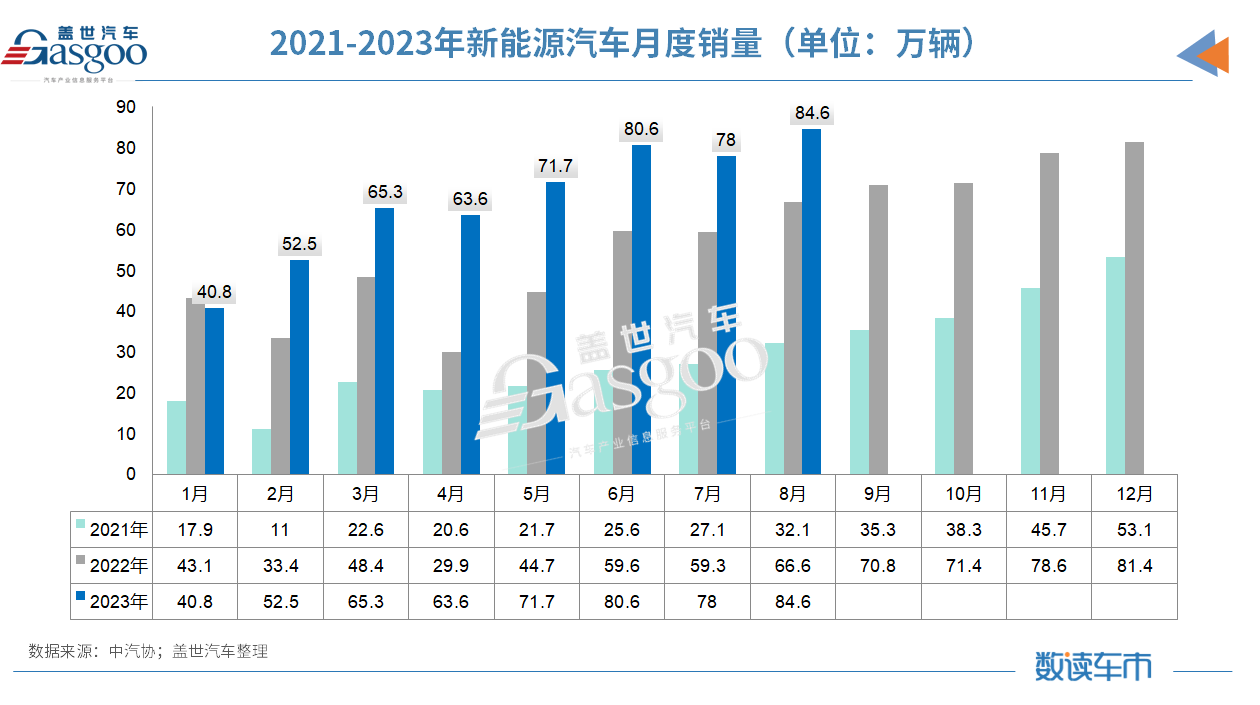

从下游需求端来看,今年的新能源汽车市场增速已大幅放缓。中汽协统计数据显示,1-8月,新能源汽车产销累计完成543.4万辆和537.4万辆,同比分别增长36.9%和39.2%,市场占有率达到29.5%。协会预测,2023年国内新能源汽车销量预计将达到900万辆,同比增长35%。虽然仍是增长,但相比2022年超过90%的增速,已经大幅放缓。

反映在动力电池装机量上面,动力电池应用分会数据显示,2022年国内动力电池装车总量达到309GWh,同比增长93.8%。而2023年上半年,国内动力电池装机量约为156.6GWh,累计同比增长仅40.1%。增速同样是大幅度放缓。

上游锂矿企业业绩承压

一边是供给端的持续放量,一边则是需求端增速的放缓,碳酸锂价格下跌的逻辑不言自明。然而,正是随着价格的持续下滑,去年赚得盆满钵满的上游锂矿企业也不得不面对利润下滑的局面。

财报数据显示,2023年上半年,多家锂矿企业陷入了“增收不增利”的境地。以锂盐龙头企业为例,天齐锂业上半年实现营收248.23亿元,同比增长73.64%,净利润64.52亿元,同比下滑37.52%;赣锋锂业营收为181.45亿元,同比增长25.63%,净利润58.50亿元,同比下滑19.35%。

赣锋锂业在8月30日的半年度业绩说明会上表示,锂盐价格波动一方面取决于供需关系,另一方面还受上下游采购博弈以及库存管理影响。虽然短期内“增收不增利”,但企业对未来的市场发展仍然持乐观态度。长远看需求端还是较为旺盛,而且未来将会有不断的新需求出现,储能的需求从去年至今年已经开始爆发,未来会有更多领域,包括重卡、船舶等,预计未来都会有所增长。

赣锋锂业也提到,需求端长期来看比较乐观,短期内可能会有一些调整,需求的释放也受一些其他因素的制约,包括充电的完善性及充电桩的可获得性等。

天齐锂业则表示,锂价走势主要取决于锂行业的整体供需格局、市场变化和经济形势等因素。在其看来,锂行业和其他任何成熟的行业一样,都会有周期波动。

从需求来看,其对新能源行业的长期发展有信心。目前全球锂行业正在进入行业发展的上升期。总的来说,尽管锂价存在周期性的价格波动风险,但下游终端特别是新能源汽车与船和储能产业未来的高成长预期、有关政策的倾斜是客观存在且可合理预期的,因此从中长期来看,公司认为锂行业基本面在未来几年将持续向好。

或许正因如此,即便锂价处在下行区间,仍有不少企业在疯狂抢矿,且锂矿的高溢价与碳酸锂当下的价格形成了强烈的反差。今年8月,四川省金川县李家沟北锂矿勘查探矿权被四川能投以10.1亿元的价格竞得,溢价为1771倍。同月,四川省马尔康市加达锂矿勘查探矿权被大中矿业以42.06亿元的价格落槌,溢价1317倍。

高溢价抢矿背后,是参与者对新能源产业的持续看好。在他们来看,随着新能源汽车市场渗透率的不断攀升,碳酸锂仍会是一个增量市场,有“锂”走遍天下,依旧是未来行业的主基调。

愈演愈烈的新能源汽车价格战

值得关注的是,伴随着碳酸锂价格的持续下滑,占据新能源汽车成本“大头”的锂电池价格进入下行周期,为新能源汽车带来了更多价格调整空间。

众所周知,动力电池占整车的成本接近40%,高企的锂价如今持续下跌,新能源汽车的制造成本也大幅下滑。孚能科技董事长王瑀曾指出,碳酸锂价格从每吨5万元上涨到50万元,仅仅这个变化,就导致动力电池每瓦时的售价增加了0.2元。

此前,某新能源车企采购部门人士算了一笔账:按一台配备容量为60kWh锂电池组的纯电动汽车计算,一辆车大约需要30kg碳酸锂。若按去年电池级碳酸锂的高位计算,仅碳酸锂材料成本就需要约1.8万元,而按8月15日最新的电池级碳酸锂市场最低价(22.3万元/吨)计算,成本只需要约6690元。前后比较,电车成本可节省超过1万多元。从9月底的最新报价来看,跌破20万元/吨的电池级碳酸锂,显然有了进一步降本的空间。

另外,今年以来,除了碳酸锂价格出现调整外,正负极、隔膜、电解液等其他锂电池原材料全线价格都在下跌,这就给了众多新能源车企“主动”降价的底气,也在某种程度上助长了新能源汽车价格战的愈演愈烈。

小鹏新G9售价;图片来源:小鹏汽车

据了解,进入8月以来,极氪、零跑、奇瑞新能源、长城欧拉等车企相继通过官降、新车优惠、终端让利等不同形式加入降价大军。进入“金九”月后,小鹏新G9、蔚来全新EC6、AITO问界新M7系列、埃安昊铂GT新车型则直接通过下调起售价的方式快速跟进,眼下新能源汽车价格战的下半场已然打响,且正在愈演愈烈。

回到碳酸锂本身,这一动力电池的核心原材料还会跌多久?又或者说,其还会给下游车企带来多大的降价空间?

对此,有分析指出,一般上游锂盐的价格波动周期保持在4~5年,在此周期中,价格上涨的时间往往只有1~2年,随后的时间里将持续经历价格下滑的时期。也就是说,当下碳酸锂的下行周期或仍要持续一段时间。

在今年6月举办的2023世界动力电池大会上,全国政协常委、经济委员会副主任苗圩表示,碳酸锂价格已经大幅度回落,今年价格大概率会保持在15万-20万元/吨,他认为,“只有在无政府补贴的情况下,动力电池成本降至100美元/kWh,电动汽车才能真正实现与燃油车的竞争。”

中国科学院院士欧阳明高则认为,考虑成本、回收等因素,碳酸锂价格10-20万元/吨相对合理,而且锂价在合理区间范围,不要过大幅度的波动,才能保持行业的可持续发展。

碳索储能网 https://cn.solarbe.com/news/20231009/80952.html

下一篇

下一篇