户用储能是能源革命下家庭用电系统的组成部分,户用储能系统的优点包括提供备用电力以应对电网断电、平衡能源供需、提高自给自足能力和降低电费支出。

在多重因素刺激下,户用储能需求持续旺盛,全球市场多点开花,下文中将简要分析欧洲、美国、澳洲、南非、东南亚等区域市场的户储需求。

全球:欧洲去库增速放缓,新兴市场接棒高增

从全球市场来看,2022年全球户储市场新增装机15.6GWh,同比增长136.4%,实现翻倍以上增长,中期内有望保持持续快速增长趋势。

随着全球能源转型战略的持续推进,用电供需存在时空错配问题,叠加电网老化、局部冲突、极端天气等问题加剧矛盾,驱使户用储能需求高增。同时,各国政府对家庭储能进行大力支持,使得居民配储的经济性提升。预计以欧美为主要市场的全球家庭储能装机量将会继续保持上升的趋势。

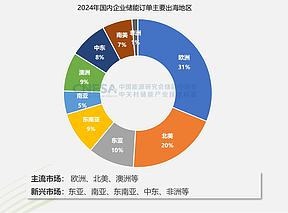

图:2022年全球家庭储能主要应用市场分布情况

多重因素叠加,户用储能已成为最具潜力增量市场之一。

电价上涨:因储能技术成熟和成本下降,2021年储能开始高速增长,2022年因欧洲能源成本和电价的逐年攀升,叠加俄乌战争和海外大型停电事件,居民用电成本高+供电稳定性差,带来户用光伏高增,进而带来户用储能市场超预期的爆发。

政策加码支持:税收减免+资金补贴给予政策支持,在居民电价持续上涨的情况下,户储经济性提升。全球各国纷纷推出相关政策对户用储能装机进行激励。相关政策可以分为间接的税收减免以及直接的资金补贴,从而减少户储安装成本;随着碳中和与能源独立目标引领政策的进一步落地,储能支持型政策力度有望延续或提升。

高收益的经济性驱动:海外居民电价不断高涨的趋势下,安装户储自发自用可以节省更多电费支出,户储收益率不断提升,从而刺激户储装机不断高增。

从装机规模来看,欧洲、美国、日本、澳大利亚是全球最主要的户储市场,2022年新增装机占比合计约6成。2022年欧洲户用储能新增装机量5.68GWh,在全球市场占比高达36.4%。此外,南非、东南亚等新兴市场也具备强户储需求驱动因素,23年以来表现出高增态势,或为未来全球户储行业提供新增量。接下来看各个主要区域市场的情况。

欧洲:能源供给偏紧,高电价+强政策,塑造户储经济性

欧洲储能市场主要由能源自控诉求及高经济性驱动。欧洲电力现货市场价格由能源供需决定,2022年地缘冲突扰乱欧洲天然气供应,欧洲电价飙升。高昂电价和供应不稳下,2022年欧洲户储需求高增。

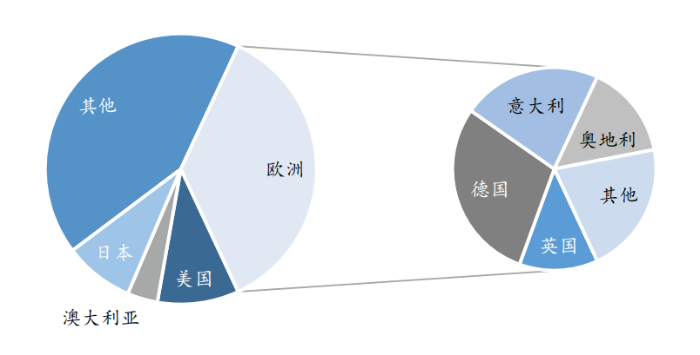

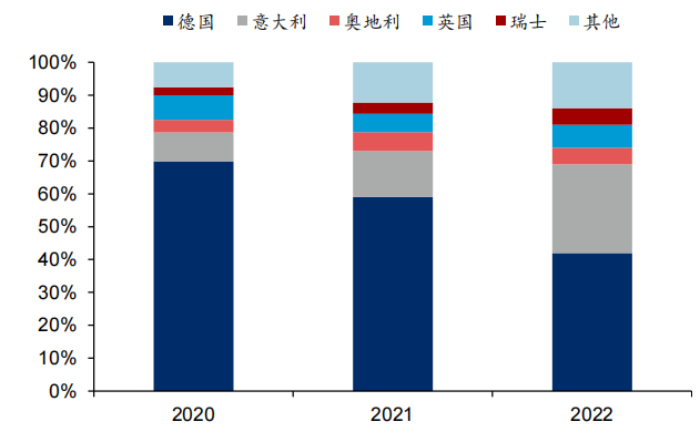

欧洲储能市场中,德意占据近7成市场。根据SolarEurope,2021年欧洲户储新增装机容量2.29GWh,同比+106.8%,累计装机5.4GWh。2022年,欧洲新增户储TOP4分别为德国、意大利、英国、奥地利,其中德国仍然是欧洲户储装机量最高的地区,占比42%,意大利户储新增装机量占比有明显提升,比27%。

图:欧洲户储新增容量TOP5国家占比

今年以来,以德国为代表的欧洲国家电力价格有所回落,当前电价已修复至2021年水平,德意英电价在0.4欧元/kWh左右,户储仍具经济性。加上能源危机加大了欧洲国家能源转型的决心,预计新能源建设以及储能设施的需求将得到延续。为实现能源自主可控,达成碳中和的长期目标,欧洲多国采用多类型政策鼓励户储发展。有了强政策作杠杆,进一步放大了欧洲户储经济性。

欧盟2022年5月推出了一项“REPowerEU”能源计划,该计划中建议将2030年可再生能源占比目标提升至45%,在2023年的临时协定中,将最终目标定为42.5%。在欧盟决定的保证能源安全、促进可再生能源发展的大框架下,欧洲各国积极采用政府补贴、税收减免、融资支撑等多类型政策,推进新能源设备装机。其中,分布式装机是重要组成,带来户用储能的额外需求。

德国作为欧洲储能建设主力国家,先发制人,组合拳出击支持户储。德国对户储的支持起源较早,采用融资、税收、补贴等多项政策组合。

目前,德国针对户储的最新的主要支持政策有两条:一是《德国可再生能源法(EEG 2023)》:针对户用光储,上调了余量上网电价,上网补贴最高可达13.4欧分/kWh。针对户用储能支付税费的装机上限由10kW提升至30kW。二是《2022年度税收法案》:德国免除了部分上网电价的所得税,免除小型屋顶光伏、储能系统的进口、购买、安装的19%增值税,简化了增值税免税流程。两项政策通过提升售电收益、降低系统成本的方式,降低了户用光储设备的回本周期,从而提升了德国户储的经济性。

2023年随天然气价格下降,居民电价回落,叠加欧洲经销商持续去库存,拖累业绩表现,市场进而担心欧洲实际需求情况。但实际欧洲市场23年安装节奏仍表现出强劲态势。根据ISEA&RWTH Aachen University统计,23年1-8月德国户储装机3.04GWh,同比+158.0%。根据ANIE统计,23年一季度,意大利储能装机量1.09GWh,同比+296.0%。我们认为23年出货节奏放缓主要是去库带来的暂时性影响。

当前储能回报率仍较高,考虑到相较2021年,当前产品准备更为多元,电池等原材料成本开始下降,用户教育更为充分,欧洲户储仍有较高增长动力。欧洲储能市场主要由能源自控诉求及高经济性驱动,预计2024年出货将重回快速增长,欧洲户储渗透率仍存在非常大的提升空间。

美国:预防停电事故,政策加码经济性提升

美国近年电网老化带来配储需求,户用光储成家庭第二用电保障。美国户储需求的底盘驱动因素在于美国电网老化,恶劣天气下容易发生停电问题,同时美国最新的ITC、NEM3.0政策正在加码户储经济性。此外,美国房屋结构以独栋为主,屋顶面积充裕,给户储需求足够的释放空间,未来户储增长可期。

根据CNBC和能源局报道,美国大部分电网建于20世纪60和70年代,超70%以上的输电系统已经超过了25年,在高负荷运转或者外部环境承压时,电网容易出现短路等状况,造成停电。

根据EIA统计,美国2021年每用户经历停电7小时以上,其中,由于天气原因造成的停电长达5小时以上。根据DOE统计,美国2022年停电390次,2023年上半年停电167次。根据NOAA,截至23年8月底,美国今年已经发生23起单次造成影响超10亿美元的严重气象灾害,已超过2020年全年创下的纪录(22起)。在电网老旧和天气影响下,频繁的停电让美国家庭用户寻求光伏和储能设施的庇佑。

2022年8月16日,拜登签署了总价值7,500亿美元的《通胀削减法案》(Inflation Reduction Act,IRA),于2023年起正式实施。IRA将ITC的时间期限延长至2035年。IRA中首次将独立储能纳入税收抵减范围,明确了大于3kWh的独立储能也可以申请ITC抵减。IRA中针对ITC的补贴时间+补贴范围放宽,减少了前期对于补贴退坡的担心,美国储能的初始建设成本大幅下降,支撑需求。

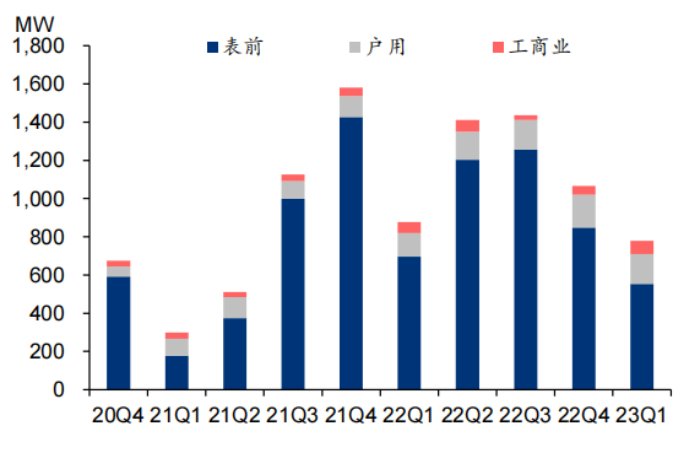

图:美国储能市场分场景新增装机量

据Wood Mackenzie,2022年美国储能新增装机量为4.80GW/12.18GWh,同比+34.2%/11.8%。其中,电网级/户用/工商业储能按能量容量计算的新增装机占比分别为86%/11%/3%,项目以表前大储为主,户储维持稳定增长。22年美国新增户储装机631MW/1537MWh,同比+45%/36%;23Q1为155.4MW/388.2MWh,同比+7%/+36%。备用电源需求与政策加码下,我们看好美国户储市场持续快速增长。

澳洲:储/光装配比例高升,户储已具备经济性

高电价与鼓励政策驱动,澳洲户储已经具备一定经济性。澳洲分布式光伏累计装机量高,在此基础上,2022年储能与光伏装配比例高速增长,主要是由于在能源价格提升及联邦太阳能和储能激励措施下,户储经济性显著提升。2022年澳洲户储市场快速发展。根据SunWiz统计,澳洲户储市场2022年实现新增装机47100台,装机容量589MVh,分别同比增长55.72%/76.88%。

光照条件充足,政策环境优渥,滋养澳洲分布式光伏快速增长。据悉,澳大利亚光照资源排名世界第一,在同等时间下,澳洲光伏设备能够产出的电能更多,每单位光伏发电成本更低。同时,政府对户用光伏给与FIT补贴。在光照因素和政策因素双重利好条件下,澳洲户用光伏累计装机量高。

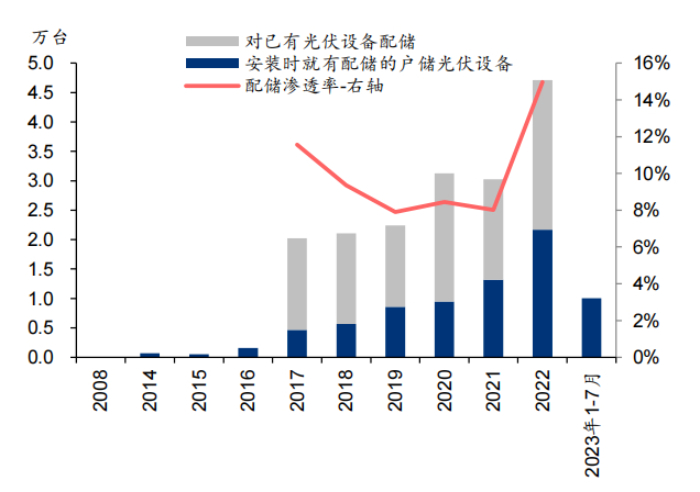

户用光伏装机量高增,为户储装机提供基础,同时光伏装配比例创新高是户储装机增长的主要来源。根据Sunwiz统计,22年小型储能装机共4.71万台,折算的当年新增储能套数/光伏套数约15.0%,同比+7.0pct。根据Australia Energy Council统计,22年有配储的小型光伏设备2.17万台,约占储能装机总数的46.0%,即对原有光伏设备配储的占比约为54.0%,约各占一半。

图:澳洲配储情况

根据澳洲能源监管部门(NER)的统计,澳洲大陆的电力现货价格在2022年第二季度冲上峰值,主要是受地缘冲突下能源价格大幅攀升、拉尼娜现象驱动降雨致澳大利亚东海岸煤电厂持续停产等事件影响,煤炭和天然气供应都告急。由于通胀、地缘冲突和电厂老化造成的批发价格上升,下半年电价或仍处于上升通道。根据AER,23年7月1日起,电价预计将有同比20%~25%的涨幅,主要影响对象是家庭用户和小商贩,或将直接刺激家庭储能安装需求。

澳洲多州为户储系统提供补助以降低安装成本。澳洲各州使用的政策多为直接提供购买回扣或者给屋主提供零息贷款用于购买储能设备。在补贴项目的支持下,家庭安装户储更具有可行性与经济性,过去几年户储安装量快速提升。

南非:电力供应严重恶化,用电刚需自发配储

电力紧缺为居民生活造成严重影响,南非家庭选择主动配储以保障用电。与欧美地区不同,南非的户储发展主要来自于家庭的自发性,受政策驱动影响较小。南非传统电力供应为高度垄断下的卖方市场,受到多重不利因素影响,缺电问题短期内难以解决。

根据Eskom年报,南非2022年全年限电天数超过200天,停电时长高达1900小时。2023年迄今情况进一步恶化,南非电力危机进入“灾难状态”,配储是保障用电的重要有效途径。停电频发的情况下,南非家庭主动利用光储设备寻求用电保障。

政府可再生能源激励政策效果显著,国内逆变器出口额明显跃升。能源危机叠加受到发达国家施压,政府积极推进低碳转型和可再生能源投资。

22年7月,南非政府宣布豁免所有嵌入式发电(分布式自发电)许可证,并为屋顶太阳能引入上网电价(FiT)机制,用于激励太阳能电池组件所有者向电网出售多余电力。

23年2月政府发布高达40亿兰特(约合2.1亿美元)的光伏税务补贴,家庭用户安装屋顶光伏可以申请太阳能电池板购置成本25%的退税。两项政策起到明显激励作用,对应的政策出台时点中国出口南非逆变器有两段明显的跃升。

政策刺激叠加电力危机,南非户储市场增长预计有可持续性。为了缓解电力危机,南非政府宣布2023与2024年全国电价将分别调涨18.56%与12.74%,以此来抑制居民用电需求。

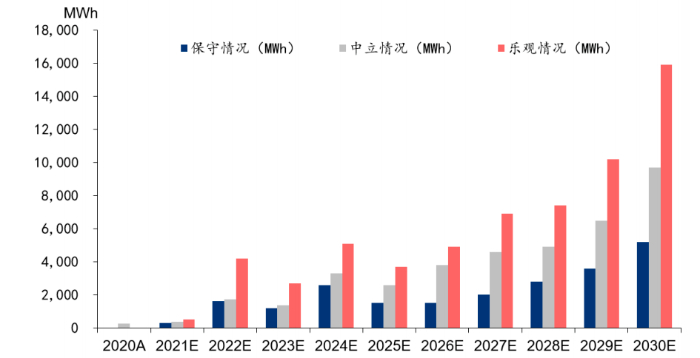

图:南非储能市场预测(2020-2030年)

从2023年最新数据来看,23年1-7月中国向南非出口逆变器累计31.08亿元,同比+487.7%;平均价格2152.0元/台,同比22年1-7月+105.6%,中国出口南非逆变器价量双升。考虑到南非亦在跟随全球脚步逐步摆脱煤炭发电依赖,燃煤电站大规模建设受阻,电力问题短期无法解决,预计南非储能市场的高增速具有较好的持续性。

东南亚:脆弱电网+极端天气激发用电矛盾

脆弱电网下,极端天气激化用电矛盾,储能市场快速增长。东南亚整体电力设施脆弱,且部分群岛国家的电网形式以离网为主,加之海岛居民分散,架空线路规范性较差,整体电网情况都更适宜分布式屋顶光伏储能的发展。

根据东盟地区十个国家的既定政策,四分之三的增长需求将由化石燃料来满足,导致二氧化碳排放量增加35%。目前东南亚地区仍然以燃煤供电为主,东南亚的储能市场尚处于发展初期。据不完全统计,2022年全球新增投运新型储能项目中,东南亚市场占据全球市场的2%,比例较小,但2023年需求快速增长。东南亚储能主力市场包括马来西亚、新加坡、越南、菲律宾、印度尼西亚等。

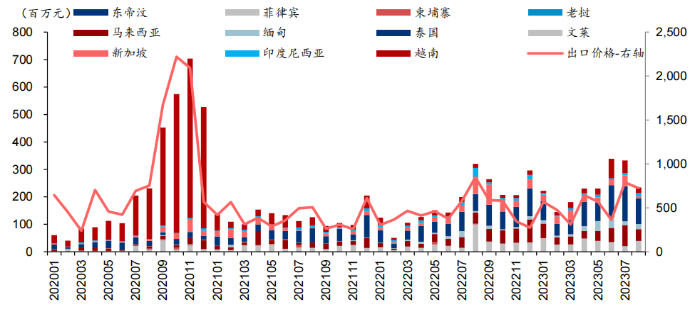

23年中国向东南亚出口逆变器金额有较明显上升。23年市场需求有明显提升,从逆变器出口额来看,2023年1-7月,中国向东南亚共出口逆变器16.80亿元,同比+86.7%。分国家来看,中国在东南亚的主要逆变器出口国分别为泰国、马来西亚、和菲律宾,1-7月出口额分别占总东南亚出口额33.7%/17.6%/14.4%。

图:中国向东南亚逆变器月度出口量(百万元)和价格

厄尔尼诺气候影响下,东南亚深陷缺电危机。以柴油、天然气、煤炭等燃料发电为主的泰国、菲律宾等国,也由于发电燃料供应不足而导致了大规模限电、停电事件,对居民生活和生产活动造成了严重影响。东南亚电网区域错配、发展不完全,人口分布分散,不利于集中式供电,分布式的户用光储更适合东南亚本地需求。

碳索储能网 https://cn.solarbe.com/news/20231023/81443.html

下一篇

下一篇