近年来,贸易武器化已成为美国的惯用手段。

在电子信息,互联网等领域的中国企业都曾被美国全方位围堵。现在,世界领先的中国电池生产制造领域可能成为下一个目标。

12月6日,美国电力公司杜克能源暂停了宁德时代储能电池在美国一海军基地的使用,原因是所谓宁德时代和中国政府密切联系,中国电池可能存在网络漏洞。

杜克能源公司的决定不同寻常,因为美国没有正式禁令。

美国国家反情报和安全中心主任Mike Casey表示,美国企业在安装中国电池前应三思而后行,不要只考虑它们在短期内的成本节约,而要考虑潜在的长期漏洞和如何解决这些问题。

据了解,杜克能源是美国最大的电力公司之一。今年4月,该公司在美国海军基地用宁德时代电池时表示,储能电池系统的设计以“安全为前提”,这些电池“与基地的网络或其他系统没有任何连接”。

12月7日,宁德时代对此进行公开表示,称杜克能源的指控是错误和具有误导性的。宁德时代的产品已经通过了严格的安全保障审查,其中包括就美国当局和企业的审查。

此外,宁德时代在美国的业务和产品,不收集、出售或共享数据,也不能与电网或任何其他关键基础设施有直接互动。这些储能产品仅包含“无源”设备,没有配备通信接口。

来源:宁德时代

很显然,杜克能源是打着安全的幌子,对中国先进产业的再一次围堵。

此事的发生,实际上凸显了一个事实:中国在储能电池市场逐渐展现主导地位,这让美国担忧。

据统计11家储能电池企业的公开信息,2023年前11月,宁德时代、比亚迪、瑞浦兰钧、亿纬锂能、鹏辉能源、国轩高科、海辰储能、远景动力、力神、蜂巢能源、中创新航11家企业共拿下32个规模总计247.2GWh的订单。

例如,美国本土储能集成商特斯拉、Powin Energy、Fluence Energy均与中国企业合作。其中,特斯拉大储产品Megapack主要为宁德时代供应电芯,Powin已与瑞浦兰钧、亿纬锂能、海辰储能、远景动力等签署订单;Fluence也与远景动力、宁德时代等企业达成合作。

可见,在储能领域,中国电池厂商正在复制甚至是放大在动力电池领域的优势,庞大的产能快速覆盖攀升的市场需求。今年上半年,中国企业储能电池产量已经超过了75GWh,是去年产量的两倍多,出口比例超过一半。

正是如此,美国公用事业规模电池储能系统激增的装机量中,很大一部分产能可能由中国制造商提供。

这一现象引发了美国对国防经济安全性的担忧。民主党参议员呼吁能源部优先考虑美国开发的储能技术,他们认为中国电池生产“近乎垄断”的现状,构成了“重大的国防和经济安全漏洞。”

竞争不过,就利用全球霸权去打压,美国会不会对中国储能电池也出手?值得我们提前研判。

01

中国企业已扛起全球储能产业大旗

全球市场,储能赛道的竞争持续演化,中国储能企业正在积极打入全球储能供应链。最明显的是,中国企业在储能电芯领域地位的变化。

早期的海外储能的首选是三元锂电池,精于此道的松下电池、LG新能源、宁德时代等齐头并进,中日韩可谓“三足鼎立”。

但是,三元锂电池安全事故频出,储能市场发生了微妙的变化。

此时,安全性和经济性都优于三元锂电池的磷酸铁锂进入市场,全球储能主要系统集成商开始倾向于同全球研发磷酸铁锂电池的头部企业合作。

而中国主导了磷酸铁锂赛道,无论是技术和成本,中国企业都不落后于日韩。此背景下,中国成为全球储能赛道当之无愧的“王者”,掌握了行业无可争议的话语权。

根据行业机构InfoLink Consulting公布的最新全球锂电池供应链数据报告,2023年前三季度全球储能电芯出货规模达143.8GWh,2023年前三季度储能电芯总出货TOP5企业与上半年排名相同,分别为宁德时代、比亚迪、亿纬锂能、瑞浦兰钧与厦门海辰,均来自中国。

图说:2023年前三季度全球储能电芯出货排名

来源:Infolink

除储能电芯以外,在全球储能系统的竞争中,中国企业也逐渐转变成主导地位。

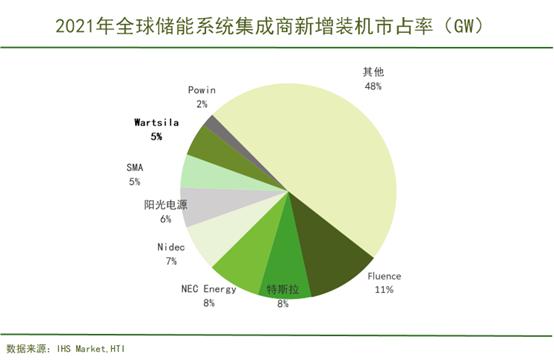

2021年,据机构IHS Market数据,全球新增装机量排名前8位的储能集成商中,仅有阳光电源一家中国企业,市占率为6%。

来源:36碳

2022年,Wood Mackenzie统计数据显示,全球出货量前五的储能系统集成商中,中国企业占据了三席,阳光电源更以16%的全球电池储能系统(BESS)市场份额位居全球第一,这是中国企业首次获此成绩。

来源:高工储能

市场格局的变化,意味着储能市场正在由海外主导向由国内企业主导转变。

02

北美和欧洲将建立独立的储能供应链?

随着光伏和风电装机量的快速上升,电力系统的不稳定促进了清洁能源配储比例的大幅提高。其中,欧洲和美国是全球储能行业最重要的市场之一。

去年8月美国出台的《通货膨胀削减法案》(IRA),再次促进美国储能产业发展。据CNESA 三季度全球储能数据显示,2023年第三季度,美国新增投运电池储能(≥1MW)规模2.6GW,创季度装机新高,环比+88%,同比+83%,特别是7月份,单月新增规模突破1.5GW。

虽然市场快速增长,但是欧美在产业链供应链各环节的产能均有所落后。与之相反的是,中国逐渐占领了新能源市场的主导权。

面对中国产品的质优价美,加上成熟的产业链和高效出货风格,欧美很多客户都选择了中国电池产品。但这也引发了欧美一些政客的不满,他们首先打出了有选择补贴的保护主义招术。

这一次,美国再次加码IRA,打响新能源领域贸易保护主义第一枪的是动力电池。

12月1日,美国发布《<通胀削减法案>外国敏感实体(FEOC)指南》,自2024年1月起,从电池组件逐步扩大到关键矿物,电池中含有“中国制造”元素的车型,将无法获得价值 7500 美元的补贴。

12月4日,美国能源部发布一份解释性通知法案,对FEOC进行定义,涵盖中国、俄罗斯、朝鲜和伊朗等国。若一家公司或集团在这些国家中注册成立,或者其国有部分达到25%的门槛时,将被视为FEOC,并限制参与美国电池供应链。

没过几天,欧洲国家也紧跟其后。

12月6日,欧盟委员会提议投资30亿欧元推动推动欧盟电池制造业发展,这意味着欧盟与英国的《英欧贸易合作协议》(TCA)下的电动车现行原产地规则将一次性延长至2026年12 月31日。

TCA下的电动车原产地规则于2020年制定,旨在刺激欧盟厂商对提升欧盟电池制造能力的投资,减少对中国进口的依赖,只有原产于TCA缔约方的产品才能受益于该协定建立的优惠政策。

虽然到目前为止,这些规则中暂不影响中国储能产业链相关企业,但面对本土市场日益增长的储能需求以及本土电池产业链的发展,是否会扩大规则范围到储能相关领域,仍难以预料。

中关村储能产业技术联盟常务理事长俞振华认为,未来储能供应链将呈现分化和本地化的趋势,北美和欧洲正在建立独立的储能供应链。因此,储能领域的复杂场景和多样化路线将持续存在,发展过程中技术创新将是关键。

针对本土化趋势,许多中国电池企业选择赴美建厂,这可能是长期更稳健的方案。不过,目前来看也困难重重,例如,美国福特汽车暂停与宁德时代的建厂计划,国轩高科的在美建厂计划则让当地意见分歧而对立。

出海路上不乏“荆棘”。企业需要适应不同地区的规则和政策,在适应中发展,牢牢把握国际标准,主导制定新能源发展的国际标准。

碳索储能网 https://cn.solarbe.com/news/20231215/83418.html

下一篇

下一篇