从市场规模来看,海外市场占全球光伏新增装机约一半,且户储、微型逆变器等高利润产品的市场基本均在海外,相同产品的价格也明显高于內地,因此是逆变器厂商的主要利润来源。

欧洲去库有成效,出口拐点出现

2022年,中国逆变器出口金额大增75%至89.5亿美元,2023年上半年大增95%至61.6亿美元,除因海外光伏及储能装机快速增长外,因地缘政治原因也是重要原因。根据EESA统计,2022年欧洲户用储能系统实际装机4.6GWh,但出货量高达9.8GWh,为前者2倍以上,导致期末库存增至5.2GWh,2023上半年实际装机5.1GWh,已超2022年全年,但仍低于6.3GWh的出货量,期末库存进一步增至6.4GWh,约为8个月装机量,远超3-6个月的正常水平。

在高库存压力下,2023年4月起月出口金额环比持续下降,由顶峰3月的11.7亿美元下降53%至最低点10月的5.5亿美元。从7月起同比也出现明显下降,且降幅逐月扩大,并在11月达到最高值47%,全年出口金额99.5亿美元,同比增速收窄至11%,其中下半年38.1亿美元,同比/环比下降35%/38%。

在连续5个月环比下降后,11月出口金额终于环比回升1%,12月再度回升7%,同比降幅也开始收窄,表明欧洲去库存已有一定成效,出口拐点已经出现。预计欧洲去库存将持续至2024年一季度,2023年4季度出口金额仍环比下降19%,但由于欧洲实际装机需求仍然旺盛(EESA预计欧洲户储2023年实际装机约10GWh,下半年约5GWh,环比基本持平)。随着库存逐渐降低,2024年一季度出口将环比转正,待库存降至合理水平后,二季度出口就有望恢复至正常水平,但由于2023年上半年的高基数,直至2024年下半年才有望重回同比快速增长。

主要出口市场

分出口地区来看,2023年欧洲占出口金额56%,为主要出口市场,南非、巴西占比约5%,美国、印度、澳大利亚、日本占比均在2-3%,其他地区占比23%。欧洲出口金额增长11%,贡献超一半增量,南非大增99%,但近期需求已大幅衰减,巴西、美国下降33%、28%,印度、日本增长5%、1%,其他地区则增长31%。分货物发出省份来看,华为所在的广东逆变器企业最多,2023年出口金额占比高达40%,阳光电源及固德威广德产能所在的安徽和逆变器企业也较多的浙江占比约19%/18%,固德威、上能电气等企业所在的江苏占比12%,这4省为主要出口省份,合计占比高达89%。

因阳光电源出口爆发,安徽出口金额大增141%,贡献了全国绝大部分增量,江苏也增长17%,广东、浙江则同比下降5%、7%,拖累了全国增速。

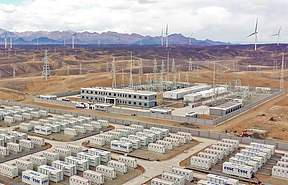

当前,储能市场终端需求仍在扩张。传统的欧洲市场,电力现货波动更频繁、幅度更大,负电价频现,安装户储+动态电价合约模式接受度在提高,开始出现独立安装用户(无光伏)。此外,美国加州今年4月将开始实施NEM3.0,分布式光伏上网电价大幅下降,配储经济性与需求提升。 在电力设施相对薄弱的新兴市场,户储作为电力保供需求也在蓬勃发展。整体而言,目前储能仍在库存去化,产业链有盈利扰动,后续有望逐步迎来需求及盈利的双修复。海外毛利率高于内地

由于海外人工、土地等成本远高于内地,逆变器在其光伏装机投资成本中占比远低于内地,因此对逆变器性能要求较高、价格敏感度较低,同时海外市场销售门槛较高,仅有一二线企业能被普遍接受,竞争程度相对缓和,导致海外毛利率远高于內地。例如固德威2022年逆变器境外毛利率高达41.0%,而境内仅为13.6%,高出27个百分点。因此海外收入占比较高的企业毛利率较高,近年来內地企业的海外收入占比快速提高也推升了其毛利率。

除上能电气由于海外收入占比低导致毛利率较低外,各企业并网逆变器毛利率近年来处于25-40%区间,远高于光伏制造其他环节龙头的10-25%。阳光电源毛利率优势明显,由于产品创新、规模效应及运费下降,2023上半年更创下39.5%的多年新高,户用逆变器龙头中首航新能毛利率较高,锦浪科技较低。

除上能电气外,各企业储能逆变器毛利率近年来处于35-50%区间,2023年上半年均在40%以上,远高于并网逆变器。总体而言,2023年上半年毛利率呈上升趋势,且处于2021年以来高位。

万亿储能赛道中,逆变器企业是不容忽视的一股力量。PCS是储能系统与电网的交互最为密切的环节,承担着交直流电流的转换、确保电池安全运行、响应电网信号进行有功无功调节等重要的功能。如今逆变器企业的储能业务曲线一致朝上,成为了新的增长极。

碳索储能网 https://cn.solarbe.com/news/20240319/87213.html

下一篇

下一篇