宁德时代、比亚迪在汽车领域的竞合,已经蔓延到储能产业。

宁德时代近日披露年报破4000亿,储能业务达599亿,销量、营收和利润的增速已经明显超过其动力电池系统,又一次刷新记录之际,行家说储能与大家一起深度交流下宁德时代、比亚迪的储能战略。

在汽车产业,宁德时代主要提供电池系统,比亚迪则电池和整车双轨并行战略,2022年,比亚迪与宁德时代在市场份额上的差距从近25%缩小到了15.9%。在磷酸铁锂电池装车量方面,2023年,比亚迪则以40.38%的市场份额抢占首席,实现了对宁德时代的反超。

那么,如今在两家都极其重视的储能领域,这两家中国伟大的企业,在储能产业的战略打法有何不同?目前他们的储能盘子有多大?

宁德时代:全产业链商业模式

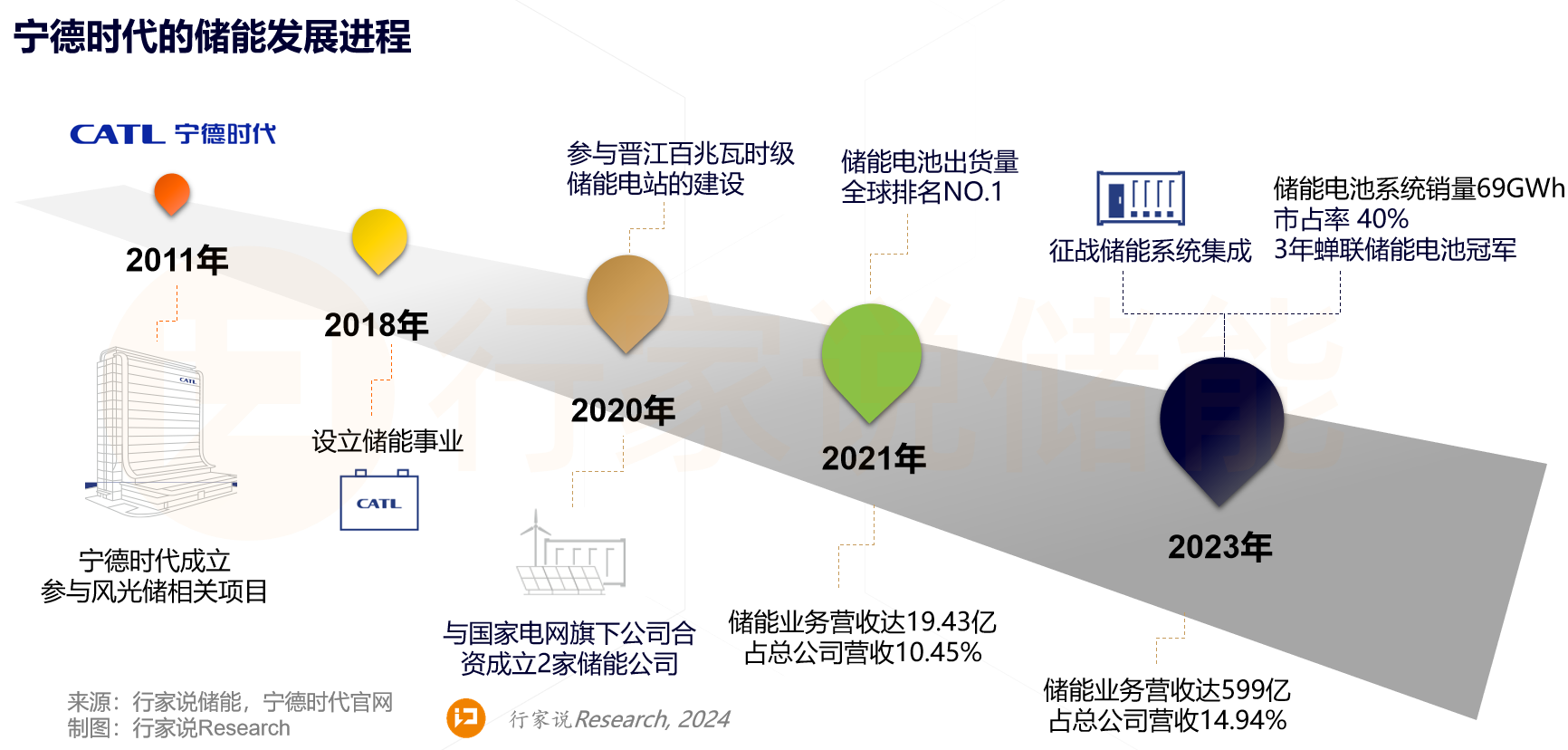

宁德时代是重仓储能产业链的典型代表,于2011年创业之初正式切入储能市场,标志性事件是参与当时全球规模最大的风光储输示范工程张北储能项目。

但真正重点布局储能则可以溯源到2018年单独设立了储能事业部,当年收入1.89亿元,在总收入中占比0.64% 。2020年储能业务开始崭露头角,与国家电网旗下国网综合能源服务集团成立2家储能合资公司,并参与了当时中国规模最大的电网侧站房式电池储能电站⸺晋江百兆瓦时级储能电站的建设。

2021年,储能业务占公司总营收破10%,达19.43亿元,开始在年报中以【储能系统】披露储能业务相关数据。这也标志着储能正成为宁德时代的第二增长极。

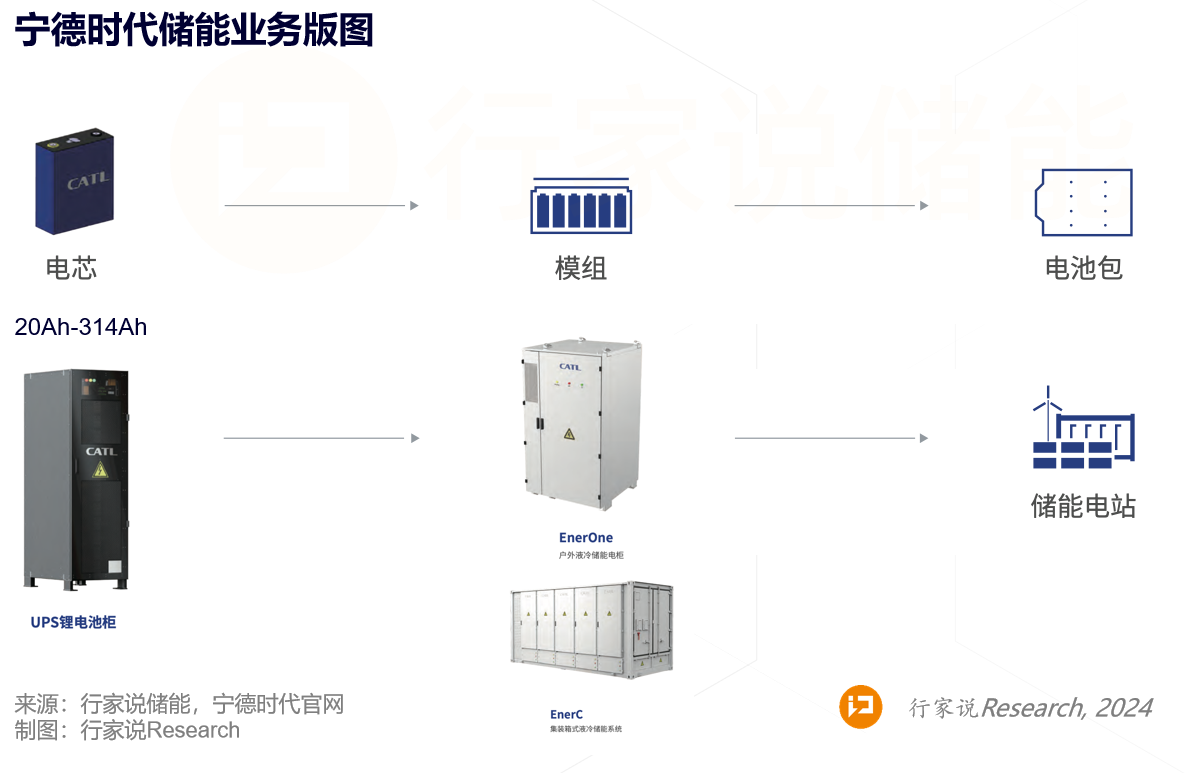

目前在储能领域,主营业务为电池系统、电池材料及回收、系统集成,并通过合资参股和战略合作方式打通全产业链。

■ 营收及出货量情况:599亿、69GWh、电池NO.1

上周五晚,宁德时代披露最新业绩,2023年营收4009亿,其中储能电池系统达599亿,占比近15%。锂电池总出货量390GWh,储能电池系统销量69GWh,占比近18%。根据 SNE Research 统计,2023 年宁德时代全球储能电池出货量市占率为 40%,连续3年位列全球第一。

■ 单价和毛利率表现:价格降9%,毛利率增40%

此外,值得关注的是,2023年宁德时代储能电池平均售价约为0.868元/Wh,同比下降了9%,但2023年储能电池系统毛利率约23.79%,同比增长了40%。

■ 2023年策略变化:开始征战储能系统集成

主要角色一直是电芯、模组和电池系统供应商,值得注意的是,2023年3月,宁德时代在国内首次以集成商参与招标,这意味着宁德时代正式开启征战储能系统集成。重点代表作是签下了中城大有100亿元的储能大单,并在华电、中能建、国家电投、中核汇能、中广核等5家央企的9个标段集采中斩获近18GWh规模项目。

目前除了悄然启动了530Ah储能大电芯的量产准备,也在加快储能系统集成产能的建设。

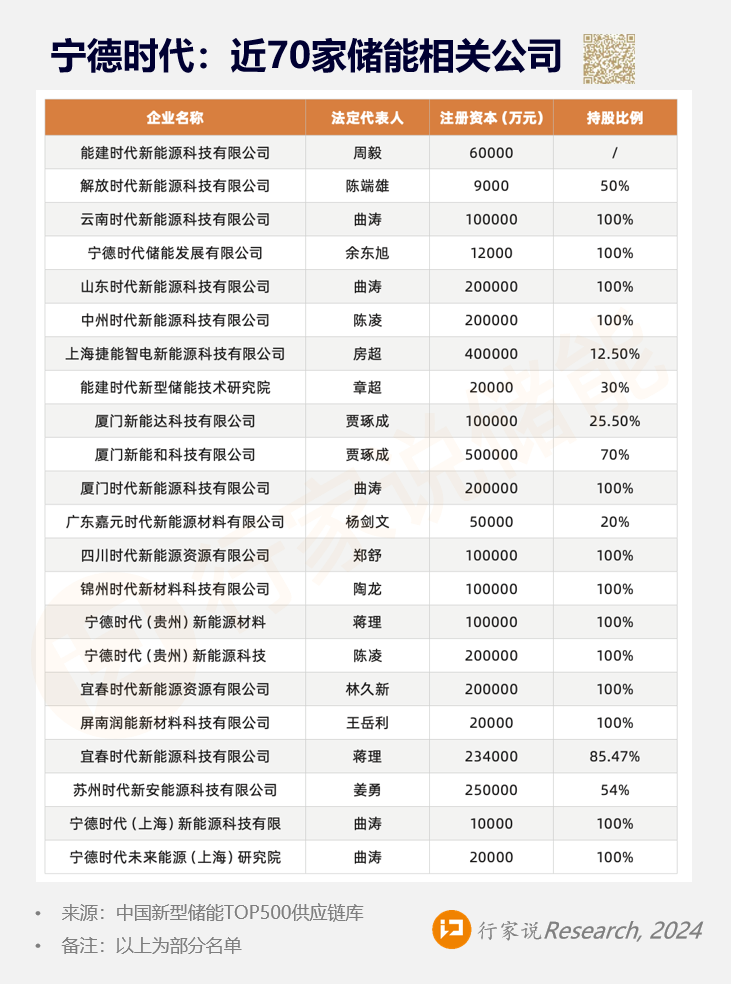

■ 储能投资版图:布局近70家储能相关公司

除了电池和系统集成,宁德时代在多个环节均通过不同的方式进行了布局,是典型的全产业链代表。

据行家说储能信息显示,宁德时代在上中游主要通过合资参股方式进行深度绑定,这也是其确保供应链稳定性和成本竞争力的关键原因。2018 年主要集中在锂、镍资源的布局,2019 年加大正极环节投入,投资金额巨大。四大主材凭借领先的技术实力和巨大的规模优势,均处于主导地位,各环节公司以代加工模式供应,产业链议价能力最强。

在下游,则通过与中国电气装备集团有限公司、中国电力工程顾问集团有限公司、国网综合能源服务集团有限公司等央国企建立合作,带动电池系统出货。

据行家说《中国新型储能产业TOP500+供应链库》数据显示,截止2023年底,宁德时代投资成立的储能相关公司近70家,总投资额超465亿元,范围涉及到新能源、储能电池、太阳能、储能设备、电池包/组、BMS、PCS、EPC、储能技术服务、新材料、储能产业链上游材料等等。从持股比例来看,从不到1%的持股比例到100%持股比例都有涉及。

图注:宁德时代布局的近70家储能相关公司(部分名单)

来源:《中国新型储能产业TOP500+供应链库》

■ 地区战略:国内海外两开花,但国内占比更高

2023年,宁德时代境外总收入2699亿元,占比67.33%,但未披露储能境外占比。

从财报披露和公开信息可知,在海外,宁德时代与Fluence、Wärtsilä、Flexgen、Sungrow、Hyosung等海外新能源行业领先客户开展多区域、多领域的业务合作;据2023年报显示,与Nextera 共同实现1.8GWh规模的全球最大光储单体项目并网;为意大利国家电力公司ENEL交付了6.4GWh规模的全球最大储能项目群;为西澳电力公司 Synergy 交付3.8GWh规模的澳洲最大独立储能项目。

国内,则与国家能源集团、国家电力投资集团、中国华能、中国华电、中国广核集团、中国长江三峡集团、中国能源建设集团等国内客户在新能源领域合作达成战略协议。2023年宁德入围了多个电力央企储能系统设备框架采购,与中车株洲、中国电建、晶澳科技、正泰集团等达成战略合作。

■ 产品与技术路线:主打磷酸铁锂和液冷解决方案

1)储能电池

在汽车领域,宁德时代曾在三元锂和磷酸铁锂之争时代,力押三元锂,迅速崛起,最终建造了万亿“电池帝国”。同时,宁德时代第二代钠离子电池首发落地,并表示加大固态电池投入。

在储能产业,磷酸铁锂电池则凭借高安全性、高循环寿命、低成本优势已成为储能场景的首选。而宁德时代除了在一些便携式储能领域,采用三元锂软包电池外,包括大储、工商储等也均主推磷酸铁锂电池,其中磷酸铁锂方形和圆柱用于储能系统,磷酸铁锂软包则用于便携式储能、家庭储能、工商业储能、UPS等领域。

目前,宁德时代电池已经量产了20Ah-314Ah产品, 2023年12月底,开启了530Ah储能电芯新产线建设。

2)系统集成

宁德时代主打液冷解决方案,户外液冷储能电柜EnerOne和集装箱式液冷储能产品EnerC产品均持续大批量出货。

新产品上,2023年5月宁德时代发布了“ 光伏组件、储能电柜、光储变流器 ”三大模块共同组成的零辅源光储直流耦合解决方案,可拜托摆脱传统光储系统对冷却系统及其辅助电源的依赖。

此外,另一重点新品是8月宁德时代5MWh EnerD系列液冷储能预制舱系统实现量产交付。该系统采用了宁德时代新一代储能专用314Ah电芯。

比亚迪:电池与系统集成双轨并行

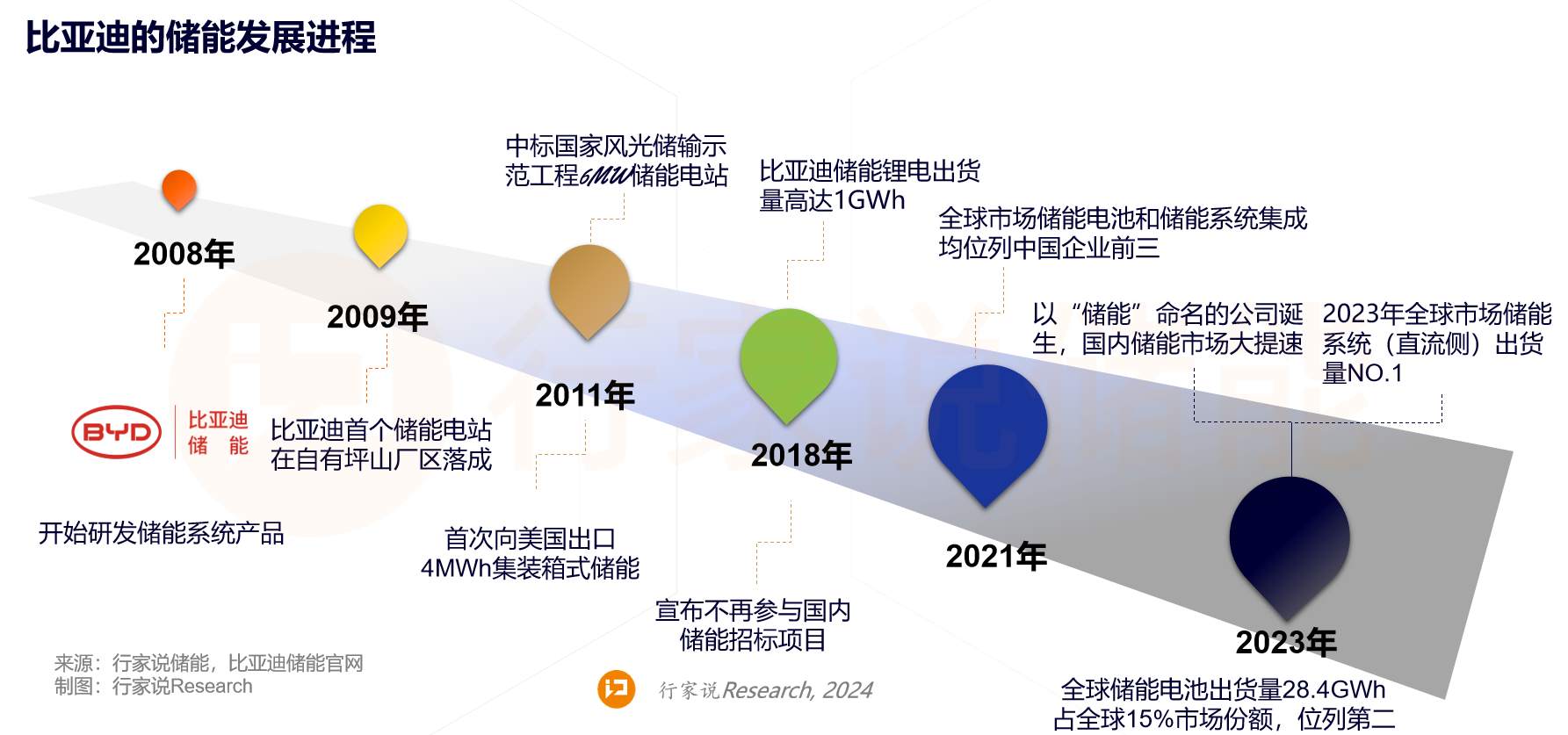

与宁德时代不同的是,比亚迪较早开始了电池与系统集成双轨并行的战略。

2008年,比亚迪成立电力科学研究院,开始研发储能系统产品。2009年,比亚迪首个储能电站在自有坪山厂区落成,是国内首套兆瓦级锂电储能电站。在2011年,则有两件标志性事件,一是在总投资100亿的张北国家风光储输储能电池招标中,比亚迪获最大标包6MW/36MWh;二是首次向美国出口4MWh集装箱式储能,迈出国际化布局的第一步。

2018年,比亚迪储能锂电出货量高达1GWh,但宣布不再参与国内储能招标项目。

2021-2022年,比亚迪的全球市场储能电池和储能系统集成均位列中国企业前三。

2023年,比亚迪旗下首家专门以“储能”命名的公司诞生,且规划新增储能产能20GWh。而这或正是为发力国内市场,为央企储能招标项目做好铺垫。

■ 营收及出货量情况:40.4GWh、直流侧系统NO1

比亚迪储能电池累计出货量已达40.4GWh,2023年比亚迪全球储能电池出货量为28.4GWh,约占全球15%市场份额,仅次于宁德时代位列第二。

虽然电池系统比亚迪仍在追赶,但与宁德时代不同的是,在储能系统业务中,比亚迪2021-2022年,均夺得全球市场储能系统出货量亚军。在近日CNESA披露的最新数据中,则将储能系统分为交流侧和直流侧,在2023年全球市场储能系统(直流侧)中,出货量冠军为比亚迪。

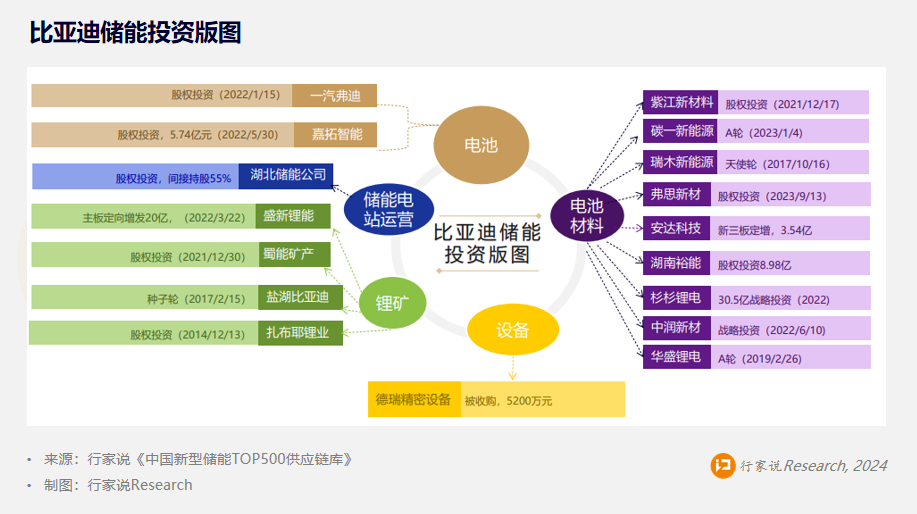

■ 投资版图集中在锂矿和电池材料

除了在电池和系统集成领域的战绩,在比亚迪的储能投资版图中,还涉及储能电站运营、锂矿、电池材料和设备,并以电池材料和锂矿为主。

■ 2023年策略变化:重注国内大储市场

比亚迪储能自2008年诞生以来,一直大力拓展海外市场。目前,比亚迪海外主要以大储和户储为主,常务总裁尤国曾公开透露,产品覆盖全球6大洲、70多个国家和地区、400多个城市,储能系统累计出货量超6.5GWh。其中,在英国和美国的储能市场占有率达80%和30%。WoodMackenzie数据则显示,欧洲是比亚迪储能的优势区域,2022年其在当地的市占率达17%。

但2023年显著的变化是,比亚迪开始在国内大储市场“大干快上”,以超低的价格频频中标储能项目,攻势十分凶猛,实现了国内储能市场大提速。

2023年6月,在比亚迪年度股东大会上,董事长王传福表示,未来要将汽车电池产能和储能电池产能高度联合,强调储能业务在比亚迪地位的提升。

此外,值得关注的是,比亚迪的电芯、BMS、PCS、EMS 均是自主研发设计。由于也深度绑定了锂矿和电池材料,加上自产储能电芯和配套的BMS(电池管理系统),相比单一的储能系统集成商,比亚迪更具备降本增效的成本优势,因此也迅速成为国内储能项目“标王”之一。

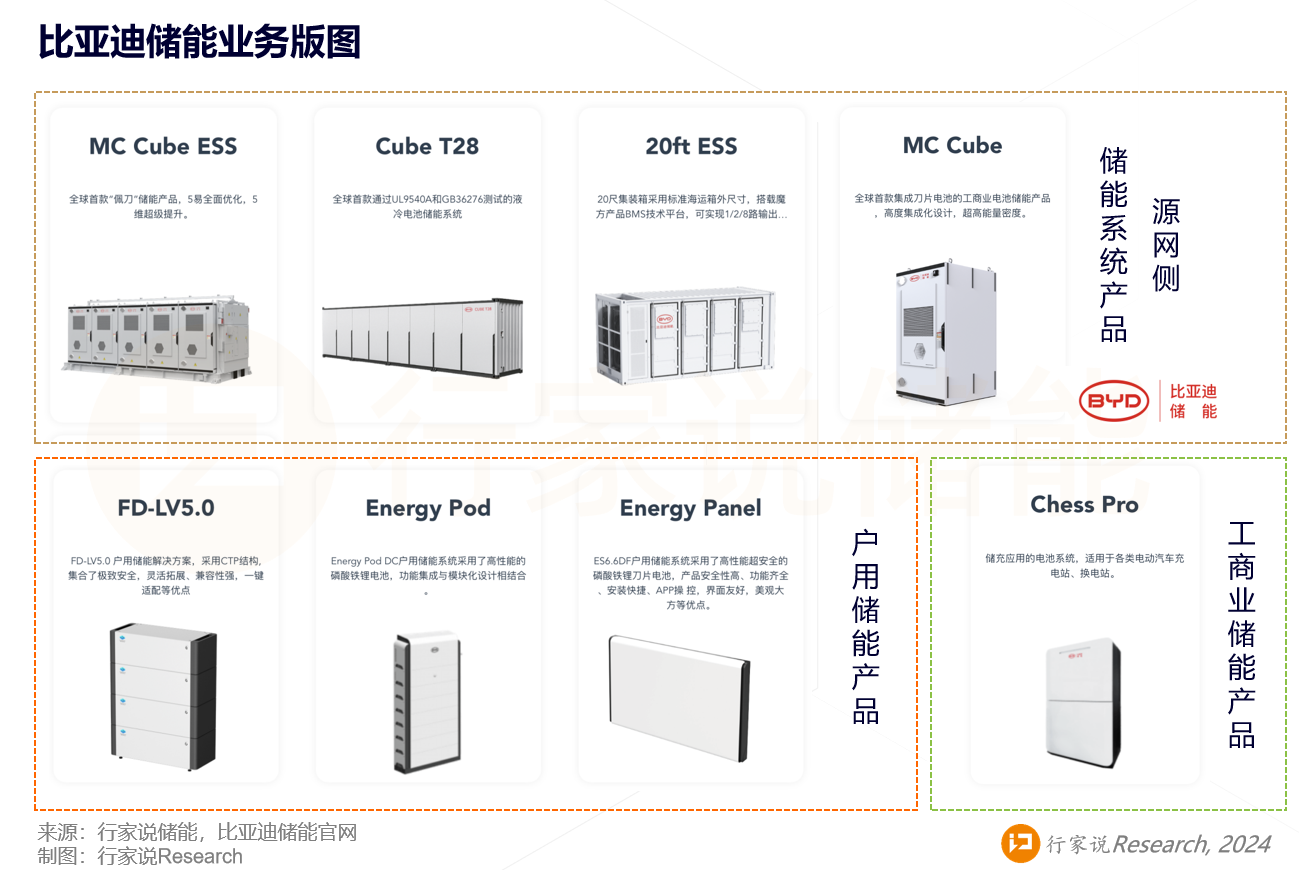

■ 产品与技术路线:刀片电池与系统

从1995年起步,坚守磷酸铁锂技术路线的比亚迪不仅在电动汽车领域大获成功,也是国内首个将磷酸铁锂电池应用于储能领域的开拓者。与宁德时代电池采用卷绕工艺不同,目前比亚迪储能电芯以方形叠片的刀片电池为主。

在产品策略上,比亚迪储能虽然囊括电芯与系统集成,但在官方宣传资料上,多则系统集成解决方案呈现。

针对国内市场,2023年接连推出两款储能新品:刀片电池储能系统比亚迪魔方和工商业新品MC-1,都采用Cell To System(CTS)电芯到系统一体化设计,在国内储能系统中频频中标。

行家说Research总结

综上可窥见:

2023年开始,宁德时代和比亚迪的电池、系统集成均采取了齐头并进的方式,且国内和海外两手抓。不同的是宁德时代积极扩海外,而比亚迪储能国内市场提速。

在电池领域,宁德时代仍然明显强于比亚迪,宁德时代凭借押宝三元锂发家,比亚迪磷酸铁锂电池2023年登顶第一,未来比亚迪储能仍然有机会在市场份额上不断拉近与宁德时代的差距。

在系统集成领域,宁德时代在2023年才开始发力,比亚迪海外则已经有屡屡战绩。他们同样作为系统集成商参与国内大储招标,宁德时代在投标报价上比较保守,中标规模远低于比亚迪,这背后体现着宁德时代微妙的利益权衡;由于比亚迪电池自用多、外售少,相对宁德时代来说少了一层顾虑,单从大储报价和中标规模上来说,进攻性更强。

宁德时代在技术创新和产品升级方面的持续投入,以及其在供应链管理、成本控制等方面的能力,使其储能电芯具备质量及规模优势,成本和价格仍有继续下探的空间。

比亚迪方面,由汽车动力电池技术应用到储能领域,经过市场的严苛检验,技术实力国内顶尖,加上自产电芯、系统全栈自研、垂直整合、规模化降本能力,都让比亚迪的储能系统上更具价格优势。

由此来看,两家伟大的企业,在越来越内卷的储能行业,仍有不可估量的想象空间,未来均可期,也希望他们都能在自己可控的范围里,有所作为。

碳索储能网 https://cn.solarbe.com/news/20240320/87298.html

下一篇

下一篇