科力远7月21日晚间公告,公司拟向特定对象发行A股股票拟募集资金总额不超过16.07亿元,募集资金扣除发行费用后拟投资于年产3万吨电池级碳酸锂项目等。

定增预案显示,本次发行的发行对象不超过35名,为符合中国证监会规定的证券投资基金管理公司、证券公司等合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。发行的定价基准日为本次发行的发行期首日。本次发行的发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

科力远拟使用募集资金7.9亿元用于年产3万吨电池级碳酸锂项目;1.93亿元用于3GWh 储能系统产业化项目;6725.7万元用于大数据智慧储能管理系统技术开发项目;7600.38万元用于新型储能电池研发及中试项目;4.8亿元用于补充流动资金和偿还银行借款。

科力远认为,本次募集资金投资项目紧紧围绕公司主营业务展开,符合国家有关产业政策,有利于培育新的效益增长点,不断提升企业价值创造力和核心竞争力。“该项目的建设,将有利于公司锁定产业链上游原材料,为锂电及储能行业的研发生产提供充足、可靠的锂资源保障。”对于本次发行募集资金进行年产3万吨电池级碳酸锂项目建设,科力远如此表示。

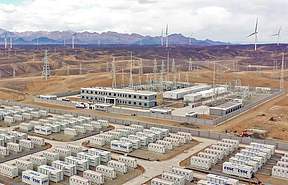

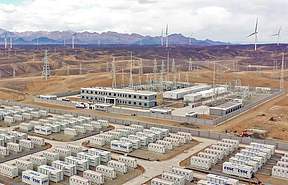

至于储能系统产业化项目建设,科力远表示,公司依托上游原材料优势,向储能生态链延伸布局,紧跟行业前沿技术发展动态,力争在未来储能领域中获取一定的市场份额,为公司经营业绩的增长注入成长动力。

科力远主要从事电池及材料业务,公司对以锂电全产业链为转型方向的布局寄予厚望。公司去年发布的2022年股票期权激励计划显示,公司拟定的业绩考核指标为2023年营业收入值不低于60亿元,2023-2025年的累计营业收入值不低于280亿元。

近日,科力远披露公司锂电相关项目进展,公司在宜春市拥有4座地下锂矿资源,目前规划了3万吨碳酸锂产能,目前首期一万吨碳酸锂产能即将在7月底投产,余下两万吨产能,预计将于今年底明年初投产。同时,科力远透露,公司也在积极布局争取更多的上游资源。公司生产的碳酸锂主要供给给由公司牵头成立的产业联合体企业,以保障终端储能订单供应,在有余量的情况下也会面向市场销售。

在储能业务方面,科力远表示,公司将通过紧抓产业链两头-上游原材料、下游储能市场;横向联合产业链内优质企业成立产业联合体,纵向撬动各界资金资源成立储能产业基金的思路,来快速抢占储能市场。

碳索储能网 https://cn.solarbe.com/news/20230724/78973.html

下一篇

下一篇