“结”,在中医字典中有“气血郁滞”之意。“结而不通者,此于身皆为痛痹”所表达的意思为“凝结不通的,身体会出现痛痹”。

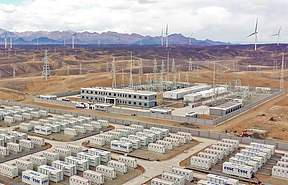

新型储能板块之火爆其实毋庸多言,简单的数据或者可以说明: 百度搜索“新型储能”词条,相关结果达7110万条(数据为成稿时实时数据); 企查查数据显示,在2023年1-10月成立且经营范围中含“新型储能”的企业达6001家,经营范围中含“储能”的企业达137417家;

中国化学与物理电源行业协会相关数据显示:2023年1-6月,我国共有159个储能项目投运,其中新型储能投运项目达154个,投运装机规模达7.05GW/14.66GWh。1-7月,各省储能项目备案超过2000个; CNESA Datalink数据显示,我国2023上半年新型储能项目数量(含规划、建设中和运行项目)850个,是2022年同期的2倍多;预计今年,新型储能新增装机将达到15至20GW,超过过去十年的总和; …… 新型储能从上述数据不难发现其发展速度以及被看好程度,但是在快速发展的过程中,系列问题依旧困扰制约着新型储能的发展,结而不通—— 结一:强制配储 我国新型储能的快速发展源于政策的支持。 至于新能源强制配储这一政策的起点可以追溯到2017年。 此年青海省印发《2017年度风电开发建设方案》,要求列入规划年度开发的风电项目按照规模的10%配套建设储电装置。当年青海有着3.3GW风电开发建设方案,按照建设规模须配套10%的储电装置,即储电设施总规模将为330MW。 对于青海此举,有媒体将之誉为“开创了可再生能源发展的新方向”。

但较具代表性的政策,则可以回到2021年。 2021年7月,国家发改委、国家能源局发布《关于加快推动新型储能发展的指导意见》。

该政策明确了发展目标,即到2025年,实现新型储能从商业化初期向规模化发展转变,装机规模达3000万千瓦以上;到2030年,实现新型储能全面市场化发展。 同年8月国家发改委、能源局发布《关于鼓励可再生能源发电企业自建或购买调峰能力增加并网规模的通知》。 有人将该政策视为 “强制配储”的触发点。

“政策表达的是‘鼓励’、‘ 自愿’,不知道为何会出现‘强制’。”某光伏企业相关负责人表示。 也有人将2022年3月国家发改委、能源局发布的《“十四五”新型储能发展实施方案》视为强制配储的起点。该观点认为伴随着该政策的落地,多个省份提出了强制配储。 对于“强制配储”这一政策的出现的说法虽然莫衷一是,但是政策对储能行业的发展影响力却是真实存在,不可忽略的。有报道称“强制配储项目占据最大市场规模”,政策的促进作用可见一斑。

“强制配储”的政策在各地相继下发,不完全统计,截至目前,已有不少于23个省份发布了新能源强制配储的政策。诸如内蒙古、山西、河南、山东、甘肃、新疆、贵州、山西、辽宁、江西、江苏、天津等省份都有相关政策的下发,而其中并不含相关省份的个别地区的地方政策。如果皆算在其中,数量可能更多。 强制配储却成为常态。

抛却强制配储,近两年从国家到地方储能政策落地密度着实较高的。

有数据显示,仅2021年,从国家层面到地方政策出台的与储能相关的政策便不少300项。中关村储能产业技术联盟统计,2021年至2023年上半年,国家及地方出台储能直接相关政策约1170项。2023年上半年便有270余项储能支持政策发布。

政策的加持下,新型储能行业快速发展成为必然。2022年底,中电联发布的《新能源配储能运行情况调研报告》指出,截至当时,各省规划的新型储能发展目标合计超过60GW,是《关于加快推动新型储能发展的指导意见》中提出的2025年达到30GW目标的两倍。

结二:建而不用 在多政策的加持下,新型储能装机的确快速增长,然而诸多储能项目却成为了摆设,建而不用似乎已经成为行业内公开的秘密。

“建设储能只是新能源企业获得新能源指标的一种手段,应对相关要求和检查的。”一储能企业相关负责人表示。该负责人认为,如果没有强制配储的要求,现阶段企业缺少配储的热情,因为配储直接拉高了电站的投资成本。“现阶段,新能源配储是赔钱的,根本没有账可算。”

据企业测算,按照100MW项目配置10%/2h储能系统的要求,电站端成本将增加不少于0.3元/W,在此基础上,每增加10%的储能比例,电站成本将增加约0.3元/W。

毕马威相关数据显示,一座光伏电站配建装机量20%、时长2小时的储能项目,初始投资将增加8%-10%;风电场配建同样容量的储能项目,初始投资成本将增加15%-20%。

有媒体此前报道显示:以100MW的磷酸铁锂电池为例,当时2小时系统EPC成本在1500元/kWh左右,4小时系统成本在1300元/kWh左右。100MW光伏电站(初始投资4亿左右)配置10%、2小时储能项目,其初始投资成本将增加7.5%(3000万元);配建20%、2小时储能项目,初始成本将增加15%(6000万元);配建25%、4小时储能项目,初始投资成本价将增加32.5%(1.3亿元)。 当然,伴随多方面成本的下降,此数据现今理论上会出现一定幅度的下降,但是配储增加投入成本是不争的事实。

中国光伏行业协会名誉理事长王勃华认为,在储能商业模式尚不完善的情况下,强制配储给投资者带来一定的负担。

然而强制配储虽然拉升了储能的装机,但是在一定程度上同样造成了部分储能项目质量的下滑。

远景能源高级副总裁田庆军某活动有着 “如果新能源项目不强制配储,我想没有一家公司是愿意配储的” 、“因为储能没有发挥其价值,市场对其的态度是越便宜越好,而不是质量越高越好”的说法。

毕马威在其发布的《新型储能助力能源转型》报告中指出,当前新能源企业配储成本主要由企业自身承担,给企业带来较大压力。企业可能倾向于选择性能较差、初始成本较低的储能产品,把储能作为可再生能源优先并网的工具。

阳光电源董事长曹仁贤在某活动上表示,“很多储能设备投而不用,直接造成储能技术雷同、产品质量同质化、劣币驱逐良币等风险” 。

中电联2022年11月发布的《新能源配储能运行情况调研报告》披露,新能源配储项目等效利用系数仅为6.1%,远低于火电厂配储能的15.3%,电网储能的14.8%以及用户储能的28.3%。

储能利用率或者可见一斑。

结三:用而不够 建而不用,用而不够,这或者是目前新型储能的一个现状。 某逆变器企业相关负责人对世纪储能表示,按照10%、15%,甚至20%的比例配储,从现有情况分析,该比例是很难起到调峰调谷的作用。该负责人表示,如果储能要起到期望中的作用,配储比例最少要达到30%。

当然,伴随着行业的发展,现在部分省市地区在配储比例上有所提升。

纵观储能的比例可以发现,从最初的10%,到现今的15%、20%、30%,比例日渐提升,储能市场也从最初1小时,逐渐上升到2小时、4小时,配储比例整体开始走高。

以河南为例,在9月24日,河南省发改委发布《2023年首批市场化并网风电、光伏发电项目开发方案的通知》。

项目规模共计340.1万千瓦,风电310万千瓦、光伏共计23万千瓦、分布式光伏共计7.14万千瓦。其中,除分布式光伏外,需进行火电灵活性改造及配置电化学储能,配置电化学储能的比例在35%-55%/2h之间,储能总规模达到了1.49GW/2.96GWh。 55%的配储比例也为近期最高配储比例。虽然如此之高配储比例并不多见,但是从此批次项目的配储比例来看,在行业内依旧处于高点。 但是从25个项目的配储比例可以发现配储比例因不同项目比例呈现出不同。

对于新能源配储标准,行业内一直呼吁不要“一刀切”,应该因地制宜,根据当地实际情况来确定配储的比例。

“不能各地都给一个统一的标准了事,这样会导致有的地方不够用,有的地方用不上,‘旱的旱死,涝的涝死’,资源反而浪费了。”一电站开发企业领导说到。

9月份,华北电力大学教授、中国工程院院士刘吉臻《能源转型与新型电力系统》的主题报告中指出:对储能一定要有个清醒的认识,储能不是万能的,将来新型电力系统,能源转型以后的以新能源为主体的能源系统,储能要发挥作用,但是十分有限。

刘吉臻院士也有着“在大规模新能源消纳的过程当中,新型储能基本上没有发挥什么显著的作用,……相当于长江水弄了几个装矿泉水桶的,没有起到什么作用”的说法。 从而也引发了系列关于储能作用的争鸣。

姑且不论储能的作用与否,“强制配储”之所以受到很多质疑声,而不是企业的主动行为,主要原因在于相关政策以及盈利模式的不完善。

“投入和产出不成正比,甚至只有投入没有产出,谁还会愿意投建储能?”电站开发企业领导表示。

10月25日,国家发改委、国家能源局发布加强新形势下电力系统稳定工作的指导意见。该意见重点强调了新能源与储能协同发展,推动基地按相关标准配置储能,按需科学规划与配置储能。

有媒体对该政策的下发报以积极的观点,认为其将使强制配储成为过去式。具体怎样或仍需事实来验证。

新能源配储依照现有趋势判断或仍将继续,但是如何科学、合理地发展仍需研究、思考。任何一件事物在发展的过程中总是经历从不完善到完善的过程,期待新能源配储亦会如此,通而不结。

碳索储能网 https://cn.solarbe.com/news/20231031/81798.html

下一篇

下一篇