全球排名第四的储能系统集成商正考虑出售其储能业务。

近日,据多家外媒报道,芬兰电力解决方案企业Wartsila瓦锡兰集团正对其储能与优化业务进行战略审查,考虑采取剥离或出售等方案。

这是一个令不少业内人士颇为意外的消息:全球范围内,储能业务是不可多得的高成长赛道之一,万亿级的市场还未打开,瓦锡兰也已经在储能领域占据了可观的市场份额,理应进入某种意义上的“安全区”。

机构S&P Global数据显示,截至2023年7月,瓦锡兰的全球已安装储能项目数量位于全球第4位,仅排在阳光电源、Fluence、特斯拉之后。

全球排名前列的储能巨头,为何对储能业务产生犹疑?

一位国内头部储能电池企业的市场部人士告诉36碳,据他了解,原因是瓦锡兰管理层对储能业务长期的盈利能力持悲观态度。

尽管海外大型储能的利润率一直显著高于国内,但市场竞争同样十分激烈。一个突出的表现是:不少国外储能系统集成商还尚未实现盈利。就连装机量全球排第二的集成商Fluence,也是在今年第三季度才首次实现季度盈利。

(注:大储,即大型储能,主要指用于电力系统中发电侧与输配电侧的储能系统产品。)

随着国内储能厂商不断入局海外大储市场,这一市场的竞争程度正在不断加剧。上述市场人士认为,像瓦锡兰集团一样萌生退意的厂商可能不是个例。

“这(瓦锡兰考虑退出)是海外大储市场洗牌的开始,后续会有更多类似的消息传出来。”该市场人士表示。

海外大储也是“修罗场”

长期以来,海外大储市场一直被认为是一个更优质的储能细分市场。这一市场发展更为成熟,竞争态势也相对和缓,厂商的平均利润率也高于国内。

相比国内,海外储能市场有一定的门槛,需要企业熟悉当地的电力市场环境,掌握渠道资源,国内此前能拿到欧美大储订单的系统集成商数量也并不多。

但要在海外大储市场上赚钱也并不容易。

一位接近华为的人士告诉36碳,由于海外大储利润低,华为一度不碰大储业务,只做了部分示范性项目。直到目前大储业务在华为的储能业务占比中仍然很低。

另一个典型的代表就是全球排名第二的集成商Fluence。这家公司成立于2018年,由电气巨头西门子和美国爱依斯电力公司(AES)共同组建,但直到今年第三季度才首次实现了季度盈利,此前一直处于亏损状态。

阳光电源是国内布局海外大储业务的代表企业,储能业务海外占比在80%以上,且产品类型以大储为主。

今年上半年阳光电源储能系统业务毛利率达到30.66%,且该部分收入同比增长高达257.2%。这给不少人留下了海外大储利润率高、容易赚钱的印象。

但实际上,前文大储行业市场人士告诉36碳,上半年阳光电源储能系统业务利润提升,主要是因为海外大储PCS(储能变流器)短缺、利润较高。阳光电源不光做储能系统集成,也自研储能PCS,因而整体利润率得到提升。

换句话说,单就储能系统集成环节而言,海外大储系统集成的利润率也并不算高。

作为对比,在大储PCS未出现短缺的2022年,阳光电源的储能系统毛利率仅为23.24%,仅略高于以国内储能系统集成为主业的海博思创的毛利率(23.05%)。

图片来源:安信证券

对于国外大储系统集成商来说,它们中的大部分核心零部件并非自研,而是依靠外购。在行业“卷价格”时,国外集成商的利润率更容易受到挤压。

Fluence就是一个典型代表,其电芯采购自宁德时代、远景动力等厂商,PCS也依赖外采,仅BMS(电池管理系统)和软件OS实现了自研。

财报显示,截至2023年6月30日,Fluence前三个财报季的净利润为-1.1亿美元,毛利率仅为4.2%,与阳光电源的30.66%毛利率有着巨大差距。

在此背景下,全球排名第四的瓦锡兰集团要考虑采取剥离或出售储能业务,也就并不意外了。

上述市场人士表示,虽然瓦锡兰的储能业务已勉强实现了盈利,但可能对于瓦锡兰集团整体的盈利能力造成拖累,因此才考虑剥离甚至出售。

中国厂商地位提升

放在更大的视角来看,瓦锡兰集团在储能业务上犹疑的动作,其实也是外资企业在全球储能市场上“收缩战线”的标志性事件。

由于欧美市场发展储能行业较早,占据先发优势、市场渠道优势的外资企业,曾一度是全球储能市场的绝对主力。

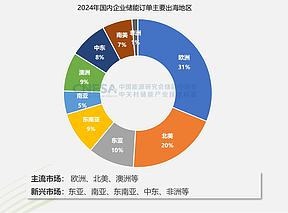

不过,随着越来越多中国厂商进军海外市场,将激烈的竞争从国内卷到国外,中国厂商在这一市场的占有率正在提升。

2021年时,根据机构IHS Market数据,全球新增装机量排名前8位的储能集成商中,仅有阳光电源一家中国企业,市占率为6%。

图片来源:36碳制图

2022年,根据机构伍德麦肯兹统计,全球出货量前五的储能系统集成商中,中国企业占据了三席,分别是阳光电源(16%)、华为(9%)和比亚迪(9%)。尤其是阳光电源,已超越Fluence成为全球出货量最大的储能系统集成商。

图片来源:伍德麦肯兹

中国储能势力在全球市场攻城略地背后,全球布局的中国储能厂商在不断增多,正“从国内卷到海外”。

今年以来,随着国内储能市场内卷和海外户储市场步入寒冬,越来越多过去更多专注国内市场或者单一海外市场的中国储能集成商,将目光投向全球市场。以晶科储能、阿特斯、科陆电子、南都电源、德业股份等代表的厂商纷纷布局海外大储和工商业储能市场。

此外,国内锂电池产能过剩,越来越多锂电企业也开始进军储能系统集成环节。如宁德时代就在今年9月签署合同,为澳大利亚Kwinana电池二期项目和Collie电池项目提供集装箱式液冷电池系统。

如前文所言,海外的储能系统集成商,尤其欧美集成商一般不自研零部件,而是依赖中国的电芯和PCS供应商,因此在成本上处于劣势。

而中国厂商凭借供应链优势和成本优势进军海外,既可以消化部分过剩产能,也可以打开新的增量市场,在全球储能市场格局中的市占率和地位有望得到提高。

当然,价格是影响业务的重要因素,但不是唯一因素。长期的安全性和可靠性也非常关键。

上述市场人士告诉36碳,储能的海外客户在合同上会要求每年的验收,对容量、RTE(系统循环效率)以及每年的平均在线率进行考核,一旦不符合,罚则上限可以达到合同额的100%。

因此,海外储能集成的表面利润可能比国内要高,但合同刚性很强,在交付上面风险也比较大。这些因素会在更长期的竞争中体现出来。

此外,值得注意的是,随着入局者的增多,部分中国厂商在海外市场也开始用低价策略竞争。这是一场“伤敌一千自损八百”的博弈。

一位储能企业高管告诉36碳,海外大储市场跟国内不同,一般不会公开储能招标价格,但据他观察,海外储能市场整体上的竞争正变得越来越激烈。

“就像如今的风电一样,国内外市场利润率已相差不多,海外储能市场将来也迟早会内卷,现在就是打个时间差。”该高管表示。

碳索储能网 https://cn.solarbe.com/news/20231225/83753.html

下一篇

下一篇