为实现碳达峰、碳中和的目标,更大规模发展风电、光伏等新能源发电,已为全社会所认知。尽管“一毛钱一度电”的口号已经叫出,但新能源的发展绝非坦途。在新能源发电比例较低,借助电网现有调节能力,单纯考虑新能源电站自身成本的平价正在成为现实,但随着并网容量的快速增加以及常规电源增速骤缓,电网调峰裕度不断下降,新能源进一步发展已成为需要源网荷储联动的系统性问题,新能源发电成本也应考虑电网调节等全口径成本。

储能商业化、规模化拐点渐近;产业链中储能电池和储能变流器价值量最大、技术壁垒最高,有望率先受益于储能需求的爆发。

储能行业已进入最大发展机遇期

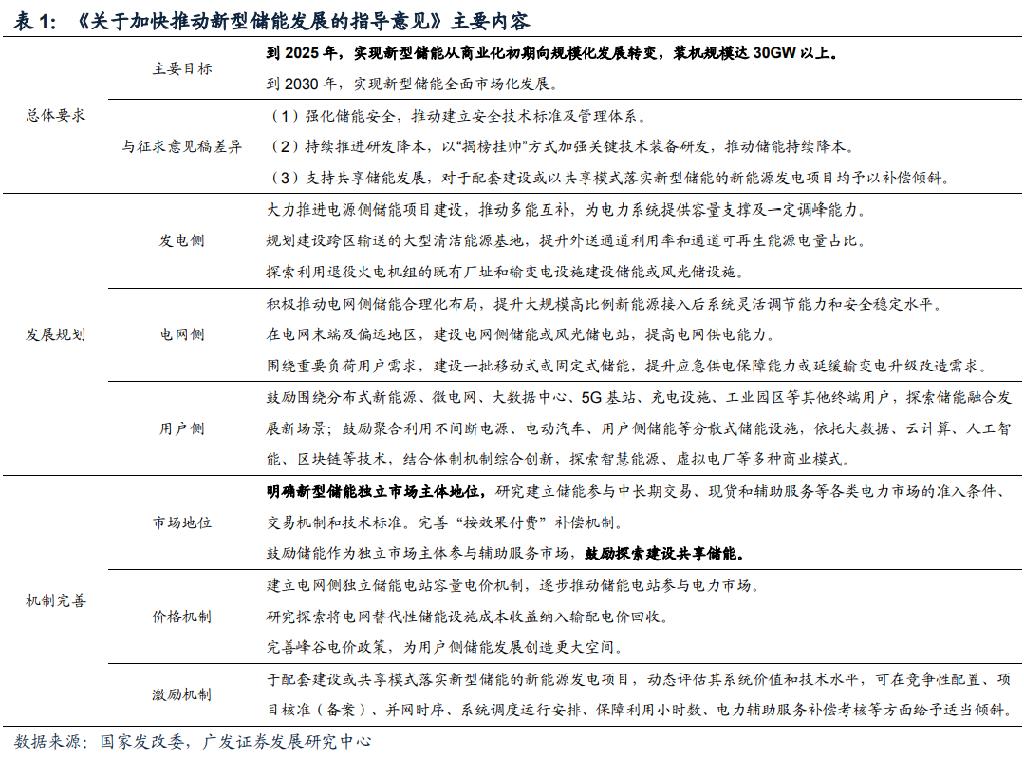

未来五年将实现新型储能从商业化初期向规模化转变,到2030年实现新型储能全面市场化发展。

(1)强化储能消防安全管理,推动建立安全技术标准及管理体系;

(2)持续推进研发降本,以“揭榜挂帅” 方式加强关键技术装备研发,推动储能持续降本;

(3)支持共享储能发展,对于配套建设或以共享模式落实新型储能的新能源发电项目,在并网时序、系统调度运行安排、保障利用小时数、电力辅助服务补偿考核等方面予以补偿倾斜。新增内容明确储能方向,行业发展路径渐行渐晰。

储能解决清洁能源波动问题

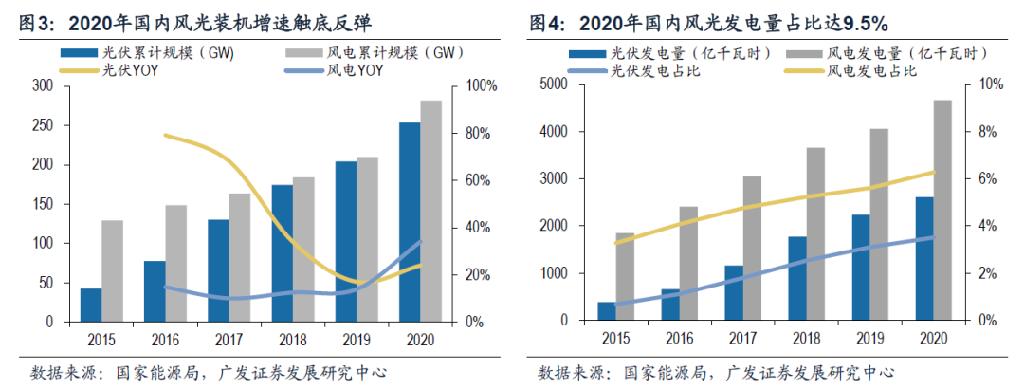

随着新能源技术的不断升级,风光发电成本进一步下降,清洁能源普及还在持续。

根据国家能源局发发布的《关于2021年风电、光伏发电开发建设有关事项的通知》,预计到2025年风光发电量占比将提升至16.5%,2030年全国风光装机规模将超1200GW,新能源发电在电力体系中的地位愈发重要。

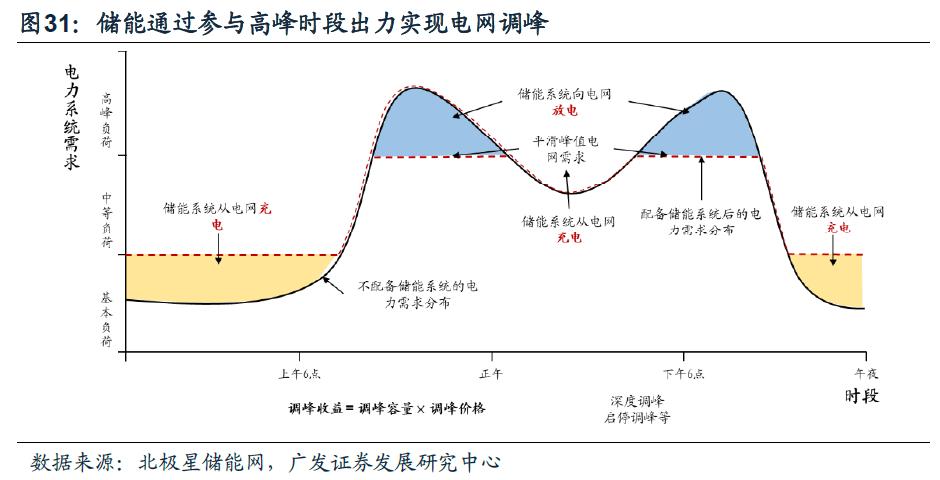

新能源出力特征受自然环境影响呈现随机性和波动性,难以为系统提供调节能力,而电网则需要根据发电机组出力功率和用电需求对电网进行调节以维持50Hz频率稳定运行,高比例可再生能源并网更加考验电力系统的调节能力。

而储能的应用则可以解放传统机组,使其更多保持在额定工作状态,进而减少损耗、降低碳排放、提高传统机组的利用效率,同时平抑电力供需矛盾、消纳弃风弃光。

新增装机向电化学储能靠拢

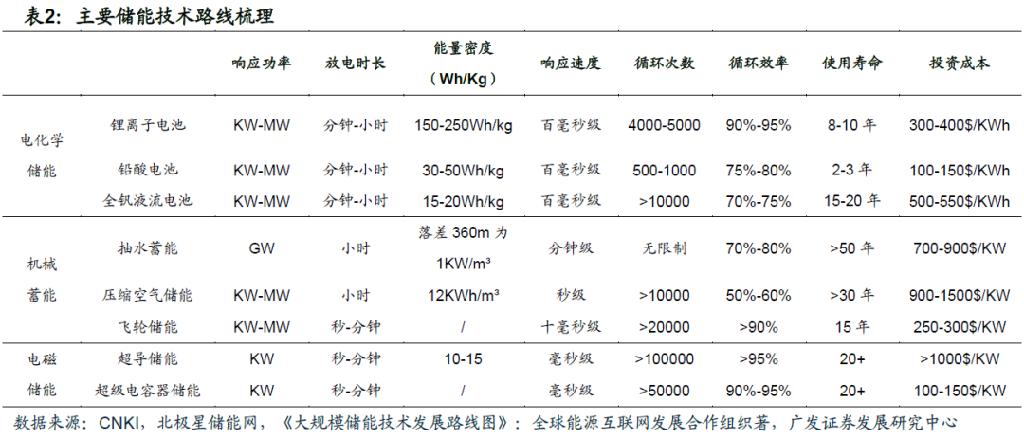

目前储能技术路线主要包括电化学储能、机械储能和电磁储能。

机械储能以抽水蓄能为主,目前技术成熟,建设成本相对较低,转换效率约70%-80%,但对选址环境、地形条件及水文环境要求较高,建设周期长达3-5年;电化学储能主要以锂电池、铅酸电池和全钒液流电池为主,其中锂电池储能拥有更高的能量密度,转换效率可超90%,产业链配套更加成熟,相较于其他电化学储能在技术、成本上更具优势;而电磁储能则更适用于放电时间短且迅速的功率型储能。

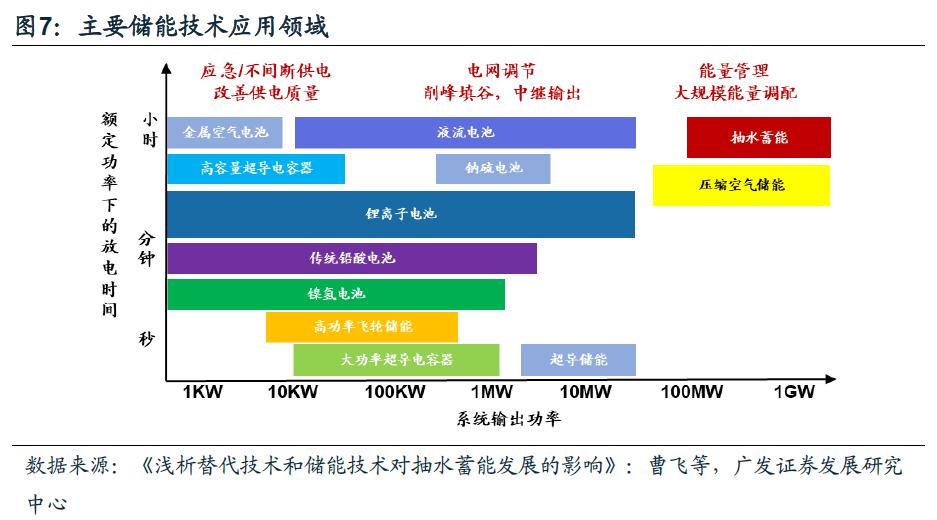

根据储能所需功率和放电时长的不同,可将储能应用领域分为功率型、容量型和能量型。抽水蓄能和压缩空气适用于长时间大规模能量调配的储能需求,主要应用于大规模可再生能源并网、电网侧电力辅助服务等来实现长时段能源管理;铅酸电池、液流电池、锂电池等电化学储能的功率范围在千瓦至兆瓦级,放电时间灵活,适用于短时电网调频和能量调度等场景;飞轮、超级电容和超导储能技术响应速度快,具有高度的灵活性,一般用于应急不间断供电等领域。

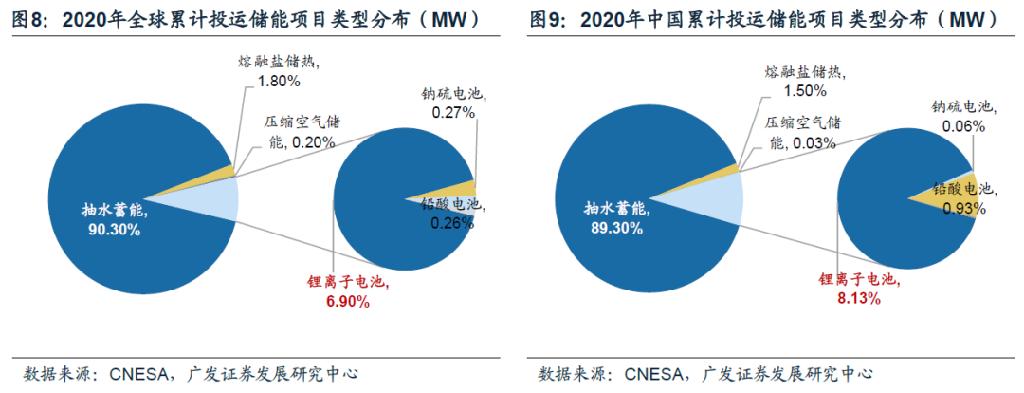

抽水蓄能是目前主要储能方式,电化学储能增长潜力较大。

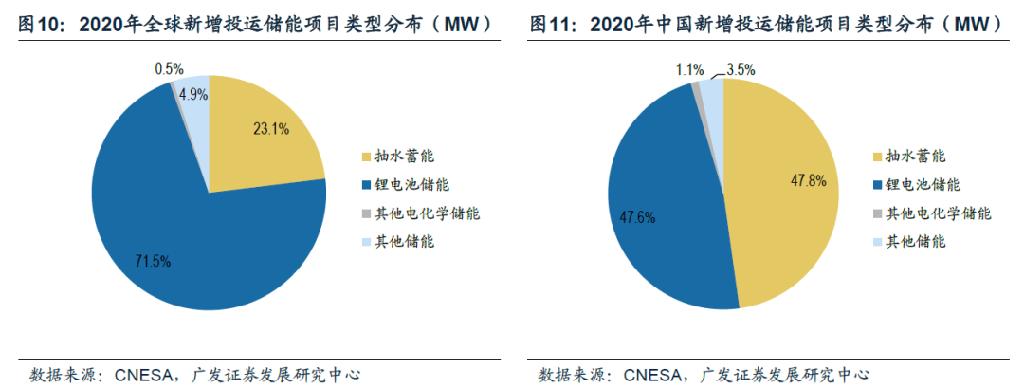

根据CNESA,截至2020年底全球已投运储能项目累计装机规模191.1GW,同比增长3.4%;中国已投运储能项目累计装机规模35.6GW,占全球市场总规模的18.6%,同比增长9.8%,涨幅较2019年同比增长6.2%。其中抽水蓄能占据绝对主导地位,占比分别达到90.3%和89.3%,但份额较2019年下降2.3%和4.1%。2020年国内储能新增装机中,锂电池储能占比达47.6%,全球范围内占比更高,达到71.5%,新增装机呈现向电化学储能转变趋势。

电化学储能已步入快速增长期

2022年起随着一系列政策的密集出台和碳中和目标的高导向性,“储能+” 模式在多个应用场景实现规模扩张,叠加磷酸铁锂技术进步带动的成本下探,储能进入快速发展期。

应用场景向发电侧与电网侧靠拢

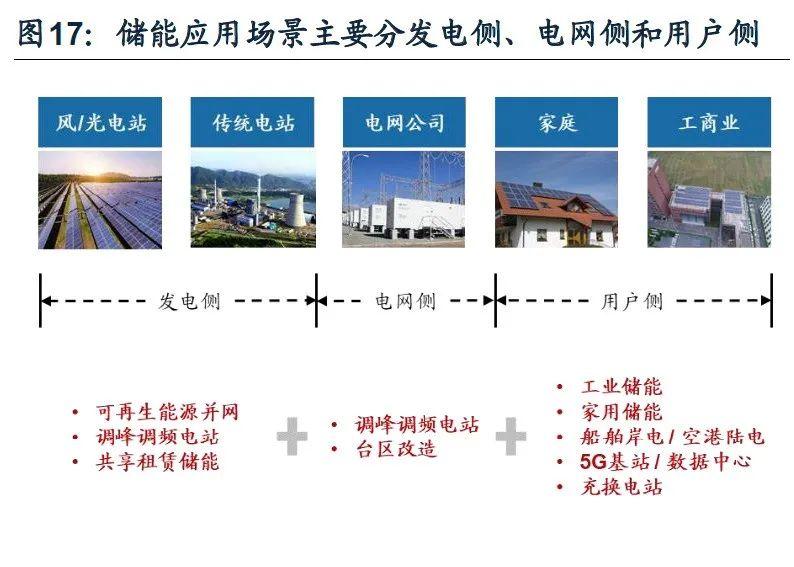

储能按照应用场景主要分为发电侧、电网侧、用户侧,相对于传统能源体系下能源存储主要为化石燃料,清洁能源的存储则以电能为主,可以分为以电动汽车为代表的移动式能源存储和以储能电站为代表的固定式能源存储,而电化学储能则以固定式能源存储为主,涵盖发电侧、电网侧和用户侧,共同组成庞大的能源互联网络。受益于碳中和目标推动,配套可再生能源并网、电力辅助服务以及终端用户用电需求,储能市场有望快速发展。

目前储能应用场景已由用户侧向发电侧和电网侧转变。

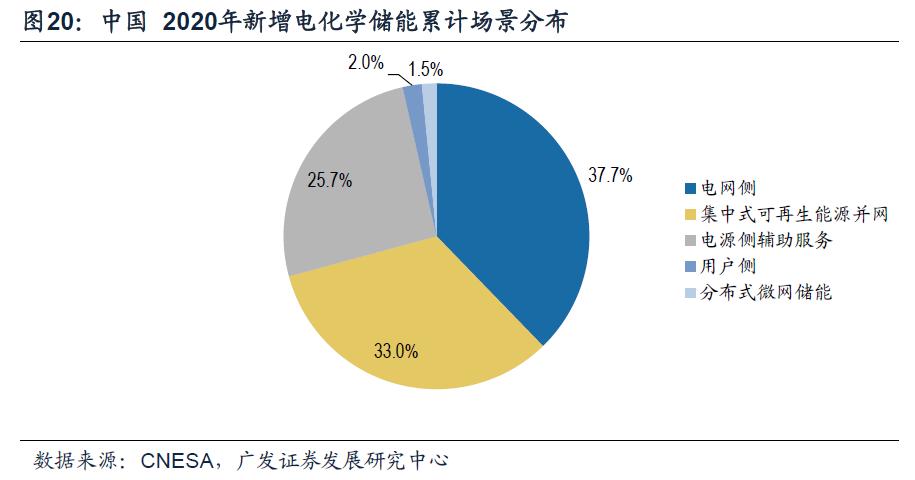

储能尚未大规模应用前,商业模式以用户侧峰谷价差套利为主,截至2019年末国内用户侧储能装机规模占比达50.7%,发电侧可再生能源并网则受制于成本限制,储能占比仅3.4%,而海外则受益于起步早,机制较为健全,全球来看应用场景分布较均匀。2020年起政策重点支持发电侧和电网侧储能发展,当年新增电化学储能项目中,发电侧占比最大达58.7%,电网侧占比37.7%,用户侧新增占比仅2.0%,新增场景逐步反应政策导向。

从商业模式看,2019年之前储能价值主要在于峰谷价差套利降低整体用电成本,盈利模式较为单一。

2022年起政策密集出台,储能在电力体系中地位逐步明确:发电侧消纳弃风弃光提供额外补偿,电网侧调峰调频补偿机制明晰、参与台区改造降低局部电力系统升级成本,用户侧扩大峰谷价差、高用电场景配储降本,储能经济性价值逐步显现,多场景需求扩张为储能带来新的需求增量,储能行业迎来加速增长期。

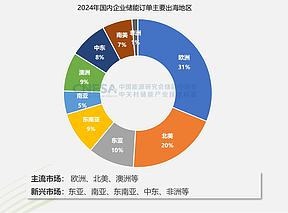

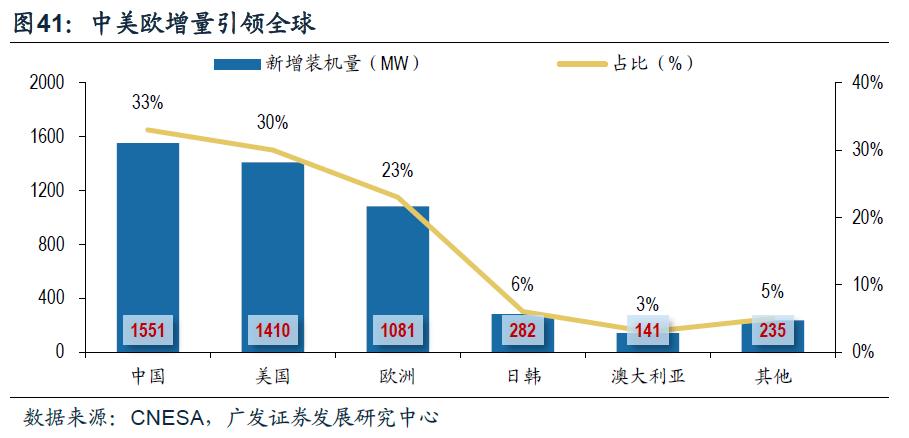

竞争格局:中美欧增量引领全球

中美欧占据主导地位,合计新增占总投运规模86%。2020年中美欧新增投运规模达1.55、1.41、1.08GW,分别占当年全球新增装机33%、30%、23%。

广发证券称,中国受益于各省份出台鼓励或强制配置储能政策驱动,新投运项目中发电侧储能占比最大,投运规模超580MW,同比增长438%。美国2020年实现表前市场突破,新增装机主要来自于储能支持力度较大的加州,数个超过100MWh 的大型储能项目相继投运助力储能规模高速增长。欧洲地区2020年清洁能源一揽子政策实施为储能市场释放积极信号,以英国为代表的表前市场和以德国为代表的家用储能市场增长强劲,新冠疫情进一步激发对能源弹性、安全性和实现能源独立的需求,全球储能市场同频共振。

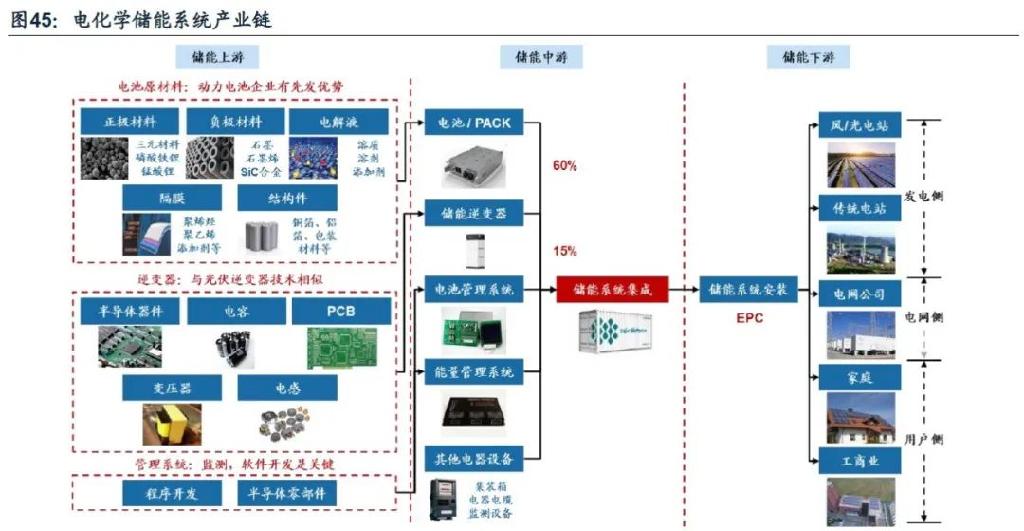

投资机会:储能电池和储能变流器价值量最大

储能系统上游主要包括电池原材料及零部件供应商,中游包括储能设备供应商和系统集成商,下游包括储能系统安装方(如储能 EPC 企业)和终端用户等。2020年起政策驱动叠加成本下行,储能需求多场景扩张,行业空间迎来增量重塑。

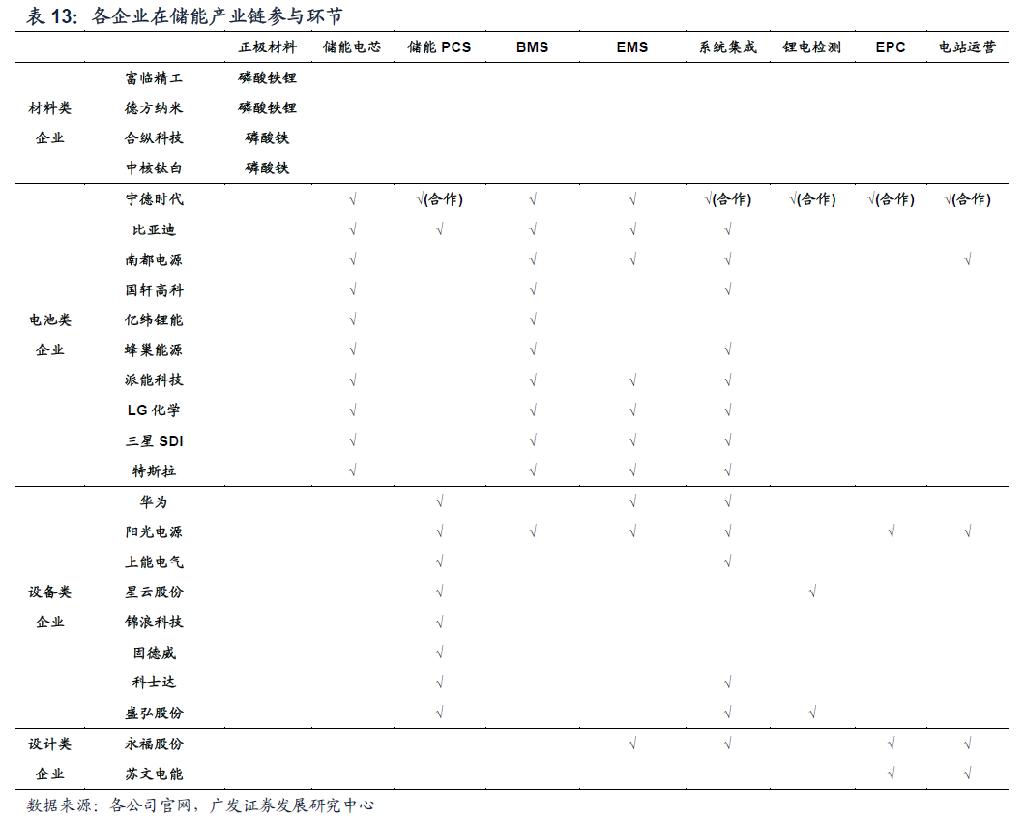

储能各环节参与企业主要包括材料类企业、电池类企业、设备类企业和设计类企业。从成本来看储能电池和储能变流器占总成本比重约60%和 15%,作为价值量最大、技术壁垒最高的核心环节,有望率先受益于储能需求的爆发。

电池类企业主要包括以宁德时代、国轩高科、亿纬锂能等企业为代表的动力电池企业借助锂电池技术、规模和市场的先发优势迅速切入储能锂电池市场;材料类企业,如富临精工、德方纳米、合纵科技、中核钛白等磷酸铁锂材料及前驱体企业积极扩产迎接新能源车和储能的双重需求爆发;PCS 等设备类企业,包括以面向大规模源网侧储能的阳光电源、上能电气、星云股份,面向工商业储能的盛弘股份和面向用户侧的固德威、锦浪科技、德业股份、科士达;设计类企业,以电力勘察设计以及 EPC 切入,如面向源网侧储能为主的永福股份和工商业储能的苏文电能等。

碳索储能网 https://cn.solarbe.com/news/20220407/25425.html

下一篇

下一篇