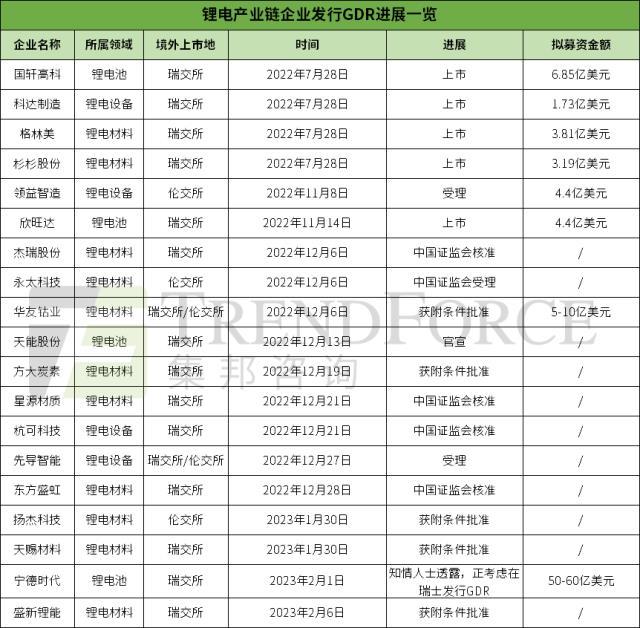

去年3月,“沪伦通”正式进阶为“中欧通”,此后近一年时间里,锂电产业链赴境外GDR发行上市的队伍迅速扩容,涉及锂电池、上游原材料、正负极材料、锂电装备等多个领域。

盛新锂能发行GDR取得新进展

2022年12月,盛新锂能宣布发行GDR并在瑞交所上市。如今上述事宜取得了新进展。昨(7)日,盛新锂能发布公告称,上述事项获得瑞交所监管局的附条件批准,同意公司发行的GDR在满足惯例性条件后在瑞交所上市。

盛新锂能本次发行GDR所代表的新增基础证券A股股票不超过9118.96万股,不超过本次发行前公司普通股总股本的10%。盛新锂能称,发行GDR可以满足公司业务发展需要,拓宽国际融资渠道,进一步推进公司全球化战略。

资料显示,盛新锂能成立于2001年12月,主营业务为锂矿采选及锂产品生产销售,主要产品为碳酸锂、氢氧化锂、氯化锂、锂精矿、金属锂和稀土产品,客户涵盖宁德时代、厦门钨业、杉杉能源、LG新能源、贝特瑞、德方纳米等。

近年来,盛新锂能产业布局主要集中于四川,同时在非洲、阿根廷、印度尼西亚等地收购锂矿资源,建设锂盐生产基地,目前公司已建成锂盐产能7万吨,其中碳酸锂2.5万吨;在建锂盐产能6万吨,其中碳酸锂1万吨。

锂电产业链企业扎堆发行GDR

在锂电需求持续旺盛的背景下,除了盛新锂能外,去年以来已有包括科达制造、杉杉股份、格林美、国轩高科、欣旺达、天赐材料、华友钴业等在内的多家锂电产业链企业宣布加入GDR发行队伍。

上述企业中,国轩高科拟募资金额最高,约为6.85亿美元,其次是欣旺达,约为4.4亿美元,而宁德时代瑞交所上市的消息尚未得到官方证实,若消息为真,宁德时代将以50-60亿美元的募资金额位居首位。

事实上,锂电产业链企业扎堆发行GDR,与GDR的发行优势有着密切联系,与其他融资途径相比,GDR具有审核时间短、政策较为宽松、融资款项无强制兑回要求等优势,企业能够快速募集海外资金。

以欣旺达为例,其从2022年4月起筹备GDR发行,9月1日获得中国证监会批复,11月8日完成GDR的簿记建档和发行定价,11月14日正式登录瑞交所,用时不到七个月,募资总额达到约4.4亿美元。

此外,集邦锂电发现,锂电产业链企业对瑞交所青睐有加,国轩高科、科达制造、格林美、杉杉股份和欣旺达五家企业已经正式登陆瑞交所并成功发行GDR。此外,天赐材料、星源材质、盛新锂能等也在积极推进瑞交所GDR上市事宜。

值得一提的是,上述发行GDR的锂电企业早已布局海外市场,且海外业务增速较快。锂电龙头企业宁德时代加速布局德国、墨西哥、匈牙利和印度尼西亚等地电池工厂的建设,与福特、奔驰、宝马等车企以及FlexGen等海外储能客户达成合作。

国轩高科同样加大海外布局,先后与阿根廷JEMSE公司、苏美达、欧洲电池公司InoBat等达成合作,越南、泰国等工厂也有新进展。此外,格林美、华友钴业、天赐材料等企业的海外业务近日均传来新进展。

总的来说,上述锂电企业通过发行GDR,可以充分利用政策改革的先机,进一步拓宽其海外融资渠道,快速推进国际市场开拓,海外产能建设以及本地化供应链部署等业务,从而促进企业实现国际化发展。

碳索储能网 https://cn.solarbe.com/news/20230209/65481.html

下一篇

下一篇