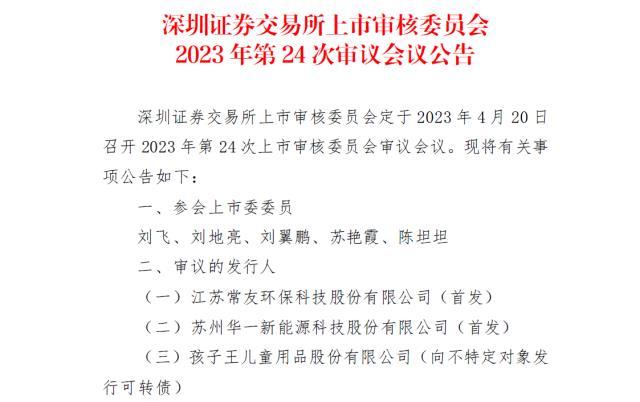

4月15日消息,根据深交所上市委会议公告,深圳证券交易所上市审核委员会2023年第24次审议会议定于4月20日召开,届时将审核苏州华一新能源科技股份有限公司(简称:华一股份)的首发申请。

华一股份IPO募集资金用途 单位:万元

据招股说明书显示,本次IPO,华一股份拟向社会公众公开发行不超过1,700.00万股人民币普通股(A股)股票,占发行后总股数的比例不低于25.00%。本次募集资金扣除发行费用后,将投资于年产116,500吨新能源锂电池电解质及添加剂项目。

华一股份表示,为扩大公司电解液添加剂与电解质产品生产规模以满足战略发展与市场扩张需要,并实现VC和FEC主要原材料CEC的自主生产,公司于辽宁大连设立全资子公司华一锂电,拟规划投资建设年产116,500吨的新能源锂电池电解质及添加剂项目,计划总投资10亿元,建设期为3年。

公告显示,项目位于辽宁大连市长兴岛经济区中岛石化产业园园区内,建成后可实现60,000吨氯代碳酸乙烯酯(CEC)、10,000吨氟代碳酸乙烯酯(FEC)、10,000吨碳酸亚乙烯酯(VC)、6,000吨1,3-丙烷磺酸内酯(PS)、10,000吨六氟磷酸锂(LiPF6)、5,000吨二氟磷酸锂(LiPO2F2)、12,000吨氟化钾(KF)、3,500吨氟化锂(LiF)的产能布局,进一步推进公司在锂电池电解液原材料领域的整合进度,为公司未来的市场竞争和业绩增长提供坚实的产业保障。

此外,本次募集资金投资项目建成后能够有效缓解华一股份现有产能不足问题并实现添加剂产品主要原材料CEC的自主生产,新增的电解液电解质产品条线亦为公司对电池电解液产业链的整合奠定了产业基础。

资料显示,华一股份主营业务是锂电池电解液添加剂的研发、生产和销售,是国内最早从事锂电池电解液添加剂研发与生产的企业之一。公司核心产品为碳酸亚乙烯酯(VC)和氟代碳酸乙烯酯(FEC),是锂电池电解液主要添加剂,广泛应用于新能源汽车、3C产品、电力储能等领域。

在业绩方面,2020年、2021年、2022年华一股份营业收入分别为11,731.63万元、51,176.48万元和39,532.90万元,扣除非经常性损益后归属于母公司所有者的净利润分别为1,268.88万元、17,976.23万元和10,075.50万元。其中,核心技术产品主要为碳酸亚乙烯酯(VC)和氟代碳酸乙烯酯(FEC),各期上述产品对应收入分别为11,085.63万元、50,397.69万元和39,524.47万元,占营业收入的比例分别为94.49%、98.48%和99.98%。

在主要客户方面,2022年,华一股份前五大客户分别为瑞泰新材、天赐材料、浙江中蓝、青岛昂必立实业有限公司、杉杉股份,对应销售额占营收占比分别为35.61%、22.72%、10.51%、5.69%、5.40%。

碳索储能网 https://cn.solarbe.com/news/20230415/71104.html

下一篇

下一篇