1. 储能市场前瞻与策略分析

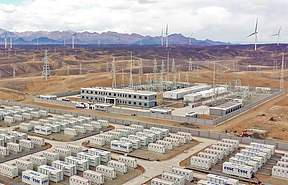

中国储能市场预计2024年高速增长,增长率或超过50%,特别是工商储市场,受益于碳酸锂价格下跌和峰谷电价差增大,具备了更好的经济性。

储能系统成本降低,加上epc 费用,系统落地价约1.1到1.3元/瓦时,降低了达到10%以上AR 所需的峰谷价差,促进行业向内陆扩张。

中国储能政策预期将更严格,市场化项目对储能的功率和时长比配要求可能更高, 推动储能容量增加。

2. 储能市场深度解析及前景

储能投入经济性:光储投入成本下降, IR 比一年前更高,经济性无大问题。

电改及商业模式:电改加速竞争,共享储能模式可实现8%-10%的经济性,独立储能电站经济性可能不突出。

市场增长趋势:短期内储能增长受光伏风电装机影响,长期保持快速渗透率提升和增长。美国市场装机提速,尽管未达年初预期,趋势上逐步正轨。欧洲市场装机接 近翻倍,特别是德国和意大利,发展速率远超市场预期。

3. 欧洲电力市场改革与储能策略

欧洲政策环境:欧洲提出高发展目标,通过电力市场改革, 旨在打造稳定电网,降 低电价波动,鼓励能源投资,保护消费者,采用差价合约等方式。

储能支持需求:欧盟建立容量机制降低高峰用电需求,支持需求响应,储能在高峰 时放电,满足响应要求,支撑电力体系改革。

市场趋势预测:2022年全球装机增长显著,预计2023年储能装机将达90-100吉 瓦时。中国公司如宁德时代在储能电池出货量中占据主导,预计24年下半年国内 厂商出货量将恢复正常增长状态。

4. 多元化投资展望

储能系统收益来源与成本分析:工商储能市场具有多样化资金来源,主要收益来自 于峰谷价差套利、需量容量定价下降以及备用电源需求。6000次循环寿命理论上 可达15%收益,实际运行因素考虑后约12%。

市场竞争与价格趋势:储能市场价格竞争激烈,持续下行,系统平均售价从11月的0.87元/瓦时下降至1月的0.8元/瓦时,但EPC 价格呈上升趋势,后续系统售价下降空间有限,预测可能下降至0.7元/瓦时左右。

市场容量与配套需求预测:储能市场规模预计在2024年达到70GWh 以上,市场化 项目要求的储能配置比保障性项目至少高50%。美国市场因电网老化展现出较强需求,超20年运行电网比例过半。

5. 美欧电网及储能策略展望

美国电网分为三部分,各自运行独立,不易实现跨区互济,故储能对于改造电网和 保证供电安全具有重要意义。

美国光伏发展加快,存在中午发电过剩和晚间供电不足的问题,储能可缓解这一冲击,当前政策对独立储能提供补贴支持。

欧洲推进能源独立和电网改造,涉资巨大,面临电网老化问题,已规划5800亿欧 元的升级计划,这提供了储能等新能源技术的投资机会。

6. 欧洲储能市场增长预测及投资建议

欧洲储能市场预测:2023年预计增长10GWh,2024 年预计+40%增长;全球储能增 速24-25年虽不及2023翻倍,但将保持较快增速。

储能市场前瞻与策略分析

有鉴于去年储能的全球高涨与高增长,我们预计今年全球的储能市场仍将持续快速增长。中美欧三个主要市场。对于中国市场而言,我们认为无论工商储能还是大型储能市场,在2024年都将保持非常确定的高增长。整体增长率超过 50%应该不成问题。特别是工商储能市场,由于其更侧重经济回报,在碳酸锂价格下降,峰谷价差增大的背景下,不仅浙江、广东、上海、江苏等地具备良好的经济性,其他省份的工商储能市场同样开始具备良好的经济效益。

当系统安装成本在1.2到1.3元时,维持10%以上的峰谷价差,充放电两次的平均峰值价差若达到0.6元以上并不困难。

在这种背景下,行业将从沿海城市向内陆城市扩散,增速非常快。就2023年而言,预计中国总装机量为46个架次,而大型储能装机量将占绝大多数,超过40个 架次,超出了市场和研究机构的预期。政策方面,我们认为会更加严格而非放松对 储能环节的要求。尤其是随着市场化项目比例增加,对光伏和储能项目的配套容量 要求也将增加。

从经济角度说,光伏组件价格的大幅下降为运营商提供了更多的余地,即便不考虑 成本下降,仅光伏组件价格下降1元,已经显著推动了储能成本的降低。按照一瓦 配0.2瓦时,10%的功率和两小时电量计算,系统集成成本可能在0.8元到1.2元 之间。配套0.2到0.4瓦时,成本仅为5毛左右,但光伏组件价格已跌近1元。因 此,光伏组件价格的降低,实际上为储能的配套提供了较大空间。

储能市场深度解析及前景

在当前情况下,尽管大楚方面调用的并网频次并不高,计算经济性恐怕并不容易。 但我认为对于运营商来说,比较去年和现在的光伏投入成本,现在的光储投入成本 更低。换句话说,现在的资产收益率比一年前更高。因此,从经济性角度考 虑,大楚方面应该不会有太大问题。另一方面,我们注意到辅助服务费用正逐渐向 用户端转移,包括现货等市场化交易的快速推展。电力改革促进了市场竞争和商业 模式的快速重构,以独立的共享储能模式为代表,如电网车储能模式已经可以借助 辅助服务、租赁费用、以及部分省份的容量补贴,实现较好的经济性。在理想情况 下,这可以达到8%~10%的经济性收益。当然,比如贵阳的储能电站,其经济性可 能不那么显著。总的来讲,市场在2024年初可能会担忧今年的光伏和风电装机量 可能下滑甚至不增长,从而导致储能需求的下降。

从短期来看,储能行业的增长势必受到光伏和风电装机量的影响,但不会出现市场所担心的储能负增长。更重要的是,中长期来看,储能保持快速增长和渗透率提升是非常确定的。

对于美国市场,我们可以看到从去年第二季度开始,储能装机显著加快。虽然全年 美国装机数据尚未发布,但我们预计将达到24至25吉瓦时这一水平。尽管这与年 初市场预期的30吉瓦时有所差距,但鉴于当前利率上升和排队流程改进等因素的 逐步改善,整个美国市场应当会逐渐回到正轨。除第一季度数据稍逊之外,第二、 三季度的数据还是非常好的,因此从数据趋势和产业趋势来看,保持健康增长的预 期应当是没问题的。

在欧洲市场方面,我们估计去年装机量接近翻倍,从前年的约13吉瓦时上升到25 吉瓦时左右。驱动这一增长的一个重要因素是户数增多,尤其是在德国和意大利等 地,去年的增长至少翻了一番。相对于市场普遍关注的其他地区,欧洲市场的发展 速度实际上远超市场预期。

欧洲电力市场改革与储能策略

因为整个欧洲的情况来看,首先,在欧洲推出的再生能源优惠政策(repo), 对电网、新能源和储能设定了非常高的发展目标,这是政策背景的重要组成部分。其次,通过电力市场改革方案,欧洲明确表示希望营造一个更加稳定的电网结构,并 通过一系列措施降低电价波动,鼓励能源投资,并保护一些弱势消费者。例如,通 过电力市场的改革方式,如差价合约 (CFD) 和电力购买协议 (PPA), 加速推进电 力市场的变革。

具体来说,差价合约是能够明确保障发电商收入的长期稳定性的一种方式。CFD 等 协议还可以减少价格波动,许多国家的发电商和用户会通过中长期价格合约锁定价 格,以降低风险同时获取超额收益。如果现货市场价格低于合同价,电力购买方将 向发电商支付差额,从而补偿后者因市场价格低迷造成的损失。类似于CFD 和 PPA 这样的直接交易协议,实际上创造了买卖双方长期稳定的价格合同,减轻了价格波 动的风险。

欧盟还将通过建立容量机制减少高峰时段的用电需求,并支持需求响应机制,这无 疑会增加对储能支持的需求。储能可以在高峰时放电,满足需求。因此,随着欧盟 加速电力市场结构改革,将显著增强对储能的支持力度。这是我们对欧洲市场的一个独特视角。在欧洲市场部署方面,12月16日到17日期间,德业股份及其附属 公司的推荐是在所有分析中相对看跌的。

从当前的时间点来看,欧洲市场的库存快速去化,且接近历史低位。我们判断2024年上半年库存水平可能回归至合理状态。因此,我们预计2024年下半年,国 内厂商的出货量将回到正常的增长轨道。短期而言,股价的表现更多是反映库存见 底的状况。然而,股价要想持续上涨,则依赖于库存底部过后需求能否迅速持续释放。

接下来,我们将重点通过数据和商业模式的解析,对储能市场进行回顾和展望。目前装机速度非常快,不必提及两年前的增长。据我们估计,2022年全球大约有45到50吉瓦时 (GWh) 的电化学储能装机,而2023年预计能够达到90到100吉瓦时 的装机水平。考虑到通信储能、工业储能等其他形式的储能,全球储能电池出货量可能更大。具体到硫酸铁锂电池部分,中国占据了全球出货量的80%左右,仅宁德时代一家就占到40%以上。

谈及中国市场,我们注意到,越来越多的省份出台了针对峰谷分时电价的政策以调节峰谷价差。在多数省份,原则上峰谷价差需超过3:1,而部分省份则需超过4:1。在浙江省,峰谷价差较大,其夜晚的电价较低,使得储能设备可以在这一时 段充电,并在价格高的白天释放电能,这对峰谷价差的利用效率非常高。

关于工商储能的发展,未来虚拟电厂将帮助储能参与电力市场交易。单个工商业储 能若容量较小,则难以独立参与市场交易。但通过整合某一片区的储能,可以共同 参与交易,无疑提高了工商用户的收益来源。

多元化投资展望

在工商储能方面,稍微补充的是,尖峰用电一般集中在夏季的十几至二十个小时内。因此,为了这短暂的高需求时段而大规模增加电网设备投资显然不合算。通过储能系统降低最大需求量,可以有效减少需量容量定价。储能作为后备电源,类似大型UPS 的作用,和参与需求响应或负荷聚合的功能,在此不做赘述。

对于工商业的峰谷价差套利,我们进行了敏感性分析,发现6000至8000次循环时,它们的敏感性并不相同。假设国内工商业储能的峰谷价差平均为0.75元,即使在6000次循环寿命周期下,按照1.4元的成本计算,也基本可以达到15%的理论测算收益。然而实际情况可能并非如此理想,因为实际的充放电量可能没那么高;也存在在特定电价时间点放电的困难,以及放电控制算法可能出现偏差。即便 如此,考虑到80%的可能性,依然有12%的投资回报率。即使在0.75元的峰谷价差,600次循环,和1.4元的成本下,储能仍具备吸引力。

在中国工商业储能的资金来源较为多样化。虽然第三方投资占比较大,但具体情况还是不同的,详情可在会后展开讨论。多数项目是通过业主融资或租赁的形式进行投资,纯投资案例相对较少。

确实市场对于储能系统价格的持续下降表示担忧。从数据来看,平均竞争售价从去年11月的0.87元降至今年1月的0.8元,而EPC价格仍在上升,11月的平均 EPC价格已接近1元。尽管存在疑惑,但事实是 EPC 价格高企有其原因。

在储能系统集成方面,我们认为在当前条件下,系统售价不太可能继续大幅下降。 平均中标价可能在0.7元左右。我们预测了整个系统存储的直流成本,并认为降低 空间并不大。

新能源储能的增长关键在于强制配储,但市场化项目的配置要求较保障性项目高出 50%到100%。通常,市场化项目的配套储能时长需要达到至少4个小时。未来市场 化项目将会增加,意味着高比例配套的项目也将变得更加普遍。

到2024年,我们预计国内储能市场规模有望达到70个GWh以上,甚至达到76个 GWh。去年实际结果为46个多GWh, 超出我们原先的预期。

在美国市场,除了去年一季度稍显疲弱外,其他季度都表现不俗,尤其是6月和7 月。美国电网的分布情况是其主要驱动力之一,因为超过50%的电网运行时间都超 过了20年,而中国大约只有30%。

美欧电网及储能策略展望

美国电网实际上主要分为三个部分。这些部分相互之间运行是比较独立的,表现在不同区域间难以实现互通互济。例如,某一区域若发生大面积停电,很难通过其他区域互联互通。以美国加州为例,冬季恶劣天气频发,生常导致大规模停电。在这种情况下,电网改造尤其是 储能改造需投入巨额资金。

针对区域难以调配的背景,发电车和储能车能保证电网供电安全,实现调峰调频, 以确保电网稳定运行,这对美国电网来说,具有重要的意义。正是基于这些原因, 美国在长期内迅速推进发展。如我们所见,美国光伏增长预期仍然很高。特别是加州电力系统净负荷曲线在近几年发生了显著变化,从传统的“鸭子曲线”变为更加 陡峭的“峡谷曲线”。这表明午间太阳能发电量增加,减少了对电网额外供电的需 求,但同时加大了电网的负荷差异,对电力系统造成冲击。因此,通过储能技术应对这种现象显得尤为必要。

随着夜间光伏发电减少,电网供电需求却增大,形成晚间功率需求大幅上升的现象。美国最近几年电网发生了显著变化,对储能安全性的要求随之提高。政策细则对储能领域利好巨大。先前储能项目需与光伏搭配才能获得补贴,现在 独立储能项目亦可获补贴。另外,与光伏政策相同,储能补贴延长到了10年,且 保持在高比例,即22%至2032年维持在30%,此后才开始逐步降低。这显然是对储 能行业极大利好。

再来看欧洲市场,预计市场增速依旧强劲。尽管第三方数据显示202年的预期值有 5.7个G20, 但我们预测该年的新增储能装机量可能达到4.6个G20。当前,欧洲 新增装机的数据显示,分布式市场(屋顶市场)占比达到了50%左右。不少人以为 欧洲只有集中式市场,这是一个误解;实际上,欧洲分布式市场占比超过40%。在 近期俄罗斯与乌克兰的冲突后,欧洲意识到了确保能源独立安全的重要性,因此提 出了 “RePowerEU 计划”,以促进风光能源的发展,减少对进口天然气的依赖。

欧盟还提出了一项规模达5840亿欧元的电网升级计划,反映了电网老化的问题。

尽管天然气价格从高点下跌,但批发电价仍然高。当前欧洲主要国家的批发电价大幅降低,但消费者实际支出的电费包含了约200欧元每兆瓦时的输配电费和税费。 综合来看,居民电费平均大约是每度电0.3欧元,即每千瓦时300欧元左右,仍高 于此前水平。市场对此表现出一定担忧,担心此变化可能对户主需求的边际影响产 生不利影响。

欧洲当前的库存量较低,对应大约4个月的需求量, 一般季度需求量考虑合理。考虑到运输时间增长,适当增加库存是正常的。所以总体而言,欧洲库存水平接近清 空,这一点值得投资者关注。从绝对收益率角度看,欧洲市场的收益率仍然处于较高水平,目前在百分之十几至百分之二十几的水平。但收益率收窄导致市场存在一 定担忧是可以理解的。

全球新能源行业快速发展,需求旺盛给整个储能行业注入了一剂强心剂!

碳索储能网 https://cn.solarbe.com/news/20240127/85016.html

下一篇

下一篇