在新能源产业高速发展的今天,不少储能企业如雨后春笋般涌现。然而,市场竞争激烈与产能过剩的双重压力下,即便是位列国内动力电池市场份额第三的中创新航(03931.HK)也未能幸免,其净利润大跌57%,再次折射出储能企业当前面临的业绩挑战。

据中创新航近日发布的2023年年报显示,公司营收达到约270.06亿元,同比增长了32.5%,看似喜人的数字背后却隐藏着增收不增利的隐忧。令人瞩目的是,尽管公司营收有所增长,净利润却仅有2.9亿元,同比大幅下滑57%。这一剧烈的利润波动,不仅凸显了锂电行业盈利模式的脆弱性,更暴露了企业在成本控制与市场开拓上存在的深层次问题。

通过进一步观察中创新航的业绩报告,我们可以看到,动力电池产品依旧是公司的主要收入来源,2023年贡献了222.49亿元的销售收入,占总收入的比例高达82.4%。与此同时,公司的储能系统产品业务虽然尚处在起步阶段,但已展现出强大的增长潜力,实现了131.9%的同比增速,在总营收中的占比提升至17.6%。特别值得一提的是,中创新航的海外储能业务增速更是达到了惊人的68.9%,远超国内市场。

对于收入的增长,中创新航解释称,主要得益于集团产能释放,产品线不断丰富,动力电池市场核心客户合作黏性持续增强,配套客户进一步多元化,储能系统各细分领域头部客户战略合作,销售实现快速增长。

据了解,2023年,中创新航动力电池装机量稳居全国前三,另据SNE Research的统计,中创新航去年动力电池装车量位列全球第六,在储能电池领域,中创新航排名第十位。

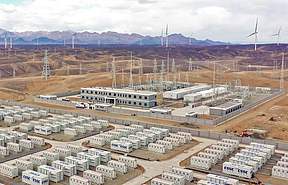

事实上,这种收入结构的变化,一方面反映了中创新航在产品线丰富和市场拓展上的不懈努力。公司通过深化与核心客户的合作、多元化配套客户策略以及头部客户的战略合作,确保了销售的快速增长。例如,中创新航率先推出高能效、超长寿命314Ah储能电池并实现量产交付;基于新一代储能电芯开发的第二代液冷集装箱储能系统,实现20尺标准尺寸的储能集装箱放出电量达到5MWh+,能量密度达到360kWh/㎡以上,并实现15年超长寿命;针对工商业储能应用场景,推出了标准化户外一体柜产品等。

储能客户方面,2023年,中创新航与国家电投、中核汇能等央国企实现了战略合作,多个储能电站项目采用公司产品并实现投运并网;完成与出货量排名前30的全部系统集成商企业的产品认可和合作,并向其中20余家量产交付。

另一方面,这也表明中创新航正面临激烈的市场竞争和产能过剩的双重挑战,需要不断优化产品和服务以维持其市场地位。

值得注意的是,为了扩大产能并支持业务的增长,中创新航不惜举债扩建生产基地。截至2023年12月31日中创新航的资产负债比率为47.1%,主要由于项目建设借款增加。

在国内产能扩张的同时,中创新航也在加快建设海外产能,年报显示,其已获得葡萄牙零碳电池工厂项目环评批准文件,为全面开工建设奠定良好基础,资料显示,该项目预计2025年底投产,一期年产能达15GWh。

2023年,公司有效产能预计将扩张至约90GWh。同时,公司在葡萄牙的零碳电池工厂项目已经获得环评批准文件,为后续建设打下坚实基础。不过,这种大规模的扩产计划也导致公司资产负债率上升至47.1%,项目建设借款的增加无疑是主因之一。

未来,中创新航在继续推进产能扩展的同时,亦需警惕产能过剩带来的风险。

截至4月5日收盘,中创新航收12.86港元,跌幅3.6%,总市值227.9亿港元。

碳索储能网 https://cn.solarbe.com/news/20240408/87950.html

下一篇

下一篇