当下全球储能市场主要以中国,北美和欧洲为三大主要市场。2022年,中国、美国和欧洲新型储能新增装机合计占全球市场的86%,较2021年同期上升6个百分点,继续引领全球储能市场发展。

但其实2023年,储能的需求并没有达到大家年初的预期。增速有所放缓。影响较大的主要是北美和欧洲市场,北美市场扰动因素较多,比如2023年一直以来的加息,联邦利率的上调导致资金成本的增加进而导致储能项目收益率走低,企业投资意愿减弱;又如在供应链环节,储能系统主要组件变压器供应紧张,提货时间翻倍。同时,还有其他因素综合作用下,北美储能在2023年需求增速放缓,部分项目取消或者延期至明年。

第三大市场的欧洲,欧洲在今年储能的关键词就是“去库”。在能源危机影响下,欧洲户储在前年年底需求快速上行。预期向好的情况下,2023年初大量的储能设备涌入欧洲市场。但在2023年,在欧洲经济环境较差和电价回落,刚需性减弱等因素的影响下,增速放缓。目前欧洲的去库仍在进行中。

虽有短时扰动因素,但储能长期向好的发展趋势不变。

SMM储能预计到2030年,全球储能市场需求将超过900GWh。2023-2030年CAGR增速为27%。

中、美、欧三大储能市场现状与展望

配储政策和工商业储能加速中国储能市场发展

中国储能的发展离不开政策的推动。储能在“十二五”纲要中被首次提及,定为发展目标。在“十三五”规划期间,储能是我国重点发展的战略性新兴产业。在十四五期间,全国各省相继出台“新能源+储能”政策目标,明确光伏、风电装机配储比例与时长。政策强制配储下,发电侧储能在近两年迎来快速发展。从2023年的需求来看,发电侧和电网侧需求占比达到78%,贡献了主要的增量。

用户侧储能方面,中国在工商业储能领域在去年和今年实现了从0-1的突破。未来有望持续增长。

长期来看,随着光伏,风力发电量的逐年增加,需要消纳的不稳定电力也将随之增加。

因此,预计长时储能需求(4小时以上)占比提升。

新兴增长领域,随着电力市场改革的深入,工商业企业除了通过配置储能来满足自身生产用电需求外,多元化的商业模式将助推用户侧工商业储能需求快速增长。

SMM储能预计到2030年,中国储能市场需求为345GWh,2023到2030年CAGR为31%。

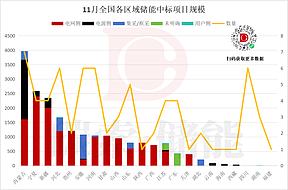

当前我国发电侧储能从用途上看主要有火储联合调频和新能源配储,火储联合调频市场规模有限,新能源配储成为发电侧电化学储能主要应用场景。

左图展示了当前,我国分省市、自治区的配储时长和比例。我们可以发现,目前更多的省份对于“新能源+储能”的配置比例更多的在10%-20%,配储时长目前以2小时为主。未来,预计这一比例将会进一步提升。

当前国家出台一系列政策推动发电侧储能由商业化初期向全面市场化发展,部分省市也在十四五期间,明确了储能装机规划,带动储能快速上行。

2023年以来,我们可以看到最明显的一个变化就是各省份的分时电价被进一步拉大。

据SMM统计,2023年上半年,中国已经有超过19个省市和地区平均峰谷价差超过0.7元/KWh。具备了峰谷价差套利的基本条件。基于分时电价政策,储能系统在电价低谷时从电网购买低价电能,在电价高峰时放出使用,从而减少电量电费支出,同时还能够平衡电网负荷峰值,起到延缓电网线路扩容的投资的作用。

同时,随着2023年整个锂电产业链价格下降,带动储能系统成本走低,工商业储能经济型明显提升。

SMM储能预计预计到2030年,工商业储能需求会达到26GWh。

多扰动因素下的美国储能市场

作为全球第二大市场的美国。因其电力市场较为成熟,所以储能装机主要由市场驱动。

虽然2023年北美储能在联邦政府加息,部分储能部件如变压器交付周期延长等因素影响下,增速放缓。

但长期来看,在ITC补贴刺激,能源转型和市场驱动下,北美储能市场仍将保持较快增长,预计到2030年。市场需求将超过230GWh,仍为全球第二大储能市场。

回顾历史可以发现,美国在发电侧和电网侧的发展和其本身电力结构有着密不可分的关系。美国电网目前主要由三大电网集团组成,分别是东部联合电网、西部联合电网和德克萨斯电网。从地理条件上看,落基山脉阻断了东西电网的直接互联,德州与东部电网没有直流线路链接,导致各州电力系统无法提供支援,电网独立,各州需配置储能以应对突然的停电危机。此外,薄弱的电网基础使美国储能建设更为刚需。当前,美国70%的输电线路和变压器运行年限超过25年,60%的断路器运行年限超过30年。电网改造迫在眉睫。

另一方面,能源转型也在美国加速开展。预计到2030年,美国风电和光伏两者发电占比将达到33%。 全美各州也陆续公布储能强制目标计划,明确储能装机规划。因此,陈旧的电网系统和能源转型阶段的新的电力系统结构特点使得储能电站成为美国当下发电和电网侧的刚需。

作为第二个增长点的户储市场,其发展和居民本身用电不稳定和电价高企有着直接的关系。美国居民用电电价常年处于其他各部门电价之首。 我们可以看到居民电价,从2016年的12.55美分/千瓦时上涨至2023年H1的15.91美分/千瓦时,涨幅达16.5%。不但是高电价,停电风险在美国依然存在。

据统计,在今年夏天气温飙升时,北美三分之二的地区都面临了能源短缺的风险。部分地区停电时间长达一个月。因此,分布式光伏+储能刚需性增加。

同时,在政策领域,今年落地的ITC法案,将户储也列入了可享受税收抵免部分中并且提高基础抵免比例到30%,延长补贴时间。美国户储经济型显著提升。

用户侧主导,发电及电网侧初具规模的欧洲储能市场

欧洲为全球最大的户储市场。2022年,俄乌冲突爆发,欧洲对俄罗斯天然气的制裁短期内大幅推高了电价,同时由于能源短缺也出现了停电现象。在电价高企和电力不稳定的双重作用下,欧洲户储市场快速发展。此外,作为另一个增长点的大储方面。

随着2023年光储成本降低,欧洲的集中式光伏和大储将逐步打开市场,储能项目的项目规模将持续增加。风储方面,英国作为海岛国家,风力资源丰富, 拥有世界上最大的海上风电装机容量。引领“风电+储能”市场。欧洲大储市场已初具规模。

长期来看,欧洲在俄乌冲突中意识到其必须摆脱对俄罗斯化石能源的严重依赖,加速太阳能光伏发电布局。因此,在能源转型的决心下,预计新能源建设以及储能设施的需求虽在今年有所减缓,但长期将得到延续。 SMM预计到2030年,欧洲储能需求将超过180GWh,继续为全球第三大储能市场。

能源结构:过去5年内,欧洲约50%到60%的能源消耗依赖于化石能源进口。欧盟天然气对外依存度依然高达90%,石油对外依存度高达97%。俄乌冲突影响:俄乌冲突爆发后,俄罗斯与欧洲能源贸易受到多重限制,对欧洲的不良影响显而易见。

数据显示,欧洲地区对俄罗斯天然气的依赖程度高达40%至45%,欧盟石油、煤炭进口的27%和46%来自俄罗斯。欧盟在俄乌冲突中意识到欧洲必须摆脱对俄罗斯化石能源的严重依赖,加速自身可再生资源的发电量占比。

高电价:2022年俄乌冲突,导致天然气价格快速上涨。欧洲居民平均电价达到历史峰值。2023年以来,随着冲突环节,欧洲居民用电价暂时回落。但供需关系无法保持天然气价格长期处于低位,欧洲目前居民平均电价仍高出其他地区3倍以上。

政策:《欧洲绿色协议》和《欧洲环境法案》,欧盟计划将2030年欧盟温室气体排放总量较1990年值至少下降55%,可再生能源装机量在2030年将达到1236GW,其占总能源装机量的45%。

俄乌冲突:欧盟在俄乌冲突中意识到欧洲必须摆脱对俄罗斯化石能源的严重依赖,由此《欧盟再生能源计划》和《欧盟太阳能战略》两项政策性文件应运而生。加速太阳能光伏发电布局。

储能行业目前面临的一些挑战

储能行业高热度下,相关产能快速扩张。从中国市场来看,在过去的三年,中国储能相关企业参与数量迎来爆发式增长。

截止到2023年,储能全产业链相关企业从2021年0.6万家,快速增长到了当前的12.2万吨。同时,储能各环节全球分布来看,其实呈现了逐级缩小的变化趋势。第一块是储能电芯环节,中国目前占据了全球的80%。

目前储能领域应用最大的磷酸铁锂电池,基本全部来自于中国市场的供给。下一级是集成环节的全球储能分布,集成环节中国产能占据了全球的66%。同时,北美和欧洲也分别贡献了19%和14%的集成产能占比。那么最后是需求环节。中国在各个环节都贡献了最大的产能,但是从全球需求来看,需求占比只占到了37%。剩下的北美和欧洲需求占比达到了47%。

因此,我们目前中国储能产业链环节不得不面对的问题就是,内卷加剧,价格战加剧。

今年以来,随着主要原材料碳酸锂的价格整体进入下行空间,叠加市场前期规划产能在今年进入密集投放期,竞争加剧下。储能电芯价格快速下降。

确实我们看到,储能的需求是全球性的。但作为第二和第三大市场的北美和欧洲,在去年和今年相继推出了IRA和欧盟电池法案,目的为了加速企业自身产业链的建设。

我们先看IRA法案。IRA法案当中,很重要的一个是关于ITC,2023年ITC补贴宣布储能的补贴比例增加以及补贴的时间跨度延长。

新的电池法规将覆盖到电池的每一个生命周期:从设计、制造、应用,直至其回收和处理,旨在深化循环经济的实践和理念。新电池法还对原材料的碳排放进行了明确划分,原材料进入电池生产工厂前的采矿和预处理过程,以及相应的交通运输等排放均需包括在内。

按照新法规,自2027年起电池出口到欧洲必须持有符合要求的“电池护照”,记录电池的制造商、材料成分、碳足迹、供应链等信息。

然而,目前国内外标准数据库存在差异,且尚未建立国际间的碳足迹互认机制。中国电池企业需要提供全产业链的碳足迹声明,包括对碳排放数据的测量和收集工作。

此外,为满足欧盟碳排放要求,中国电池企业或需要对产品进行环保改进和技术升级。因此,企业成本投入或将增加。此外,欧盟对碳排放进行分级,并制定相关阈值标准,或影响企业的产品竞争力。

我国电力市场化机制尚不成熟,新能源配储参与电力市场现货交易仍在探索中,发电侧参与电网调度不明确,参与辅助服务市场条件不成熟。相较于抽水蓄能两部制电价政策,由于新型储能起步晚,无论是电量电价,还是容量电价都有待完善。目前新能源配储成本高,使用率不足不足。

我们认为,“独立储能”是源网侧储能的另一大发展趋势,有助于改善当前储能电站利用率不高的问题。同时,随着我国电力辅助服务和市场化改革的持续推进。独立储能商业模式更加多远,将有效发挥储能电站“一站多用”的共享作用。

碳索储能网 https://cn.solarbe.com/news/20240409/88029.html

下一篇

下一篇