动力电池锂材料价格2022年第一季度涨幅达139.39% 材料价格还会持续上涨吗?“涨涨涨”的形势正在市场快速蔓延,形成“多米诺骨牌”效应。《中国汽车报》记者了解到,动力电池原材料持续涨价已直接或间接影响新能源汽车产业链,最直观的结果是动力电池成本不断增加,多家车企纷纷宣布部分车型涨价。随着2021年新能源汽车私人消费市场爆发后,动力电池产业链正在经历破解市场寒冰后的第一场“大考”。目前有迹象表明,原材料价格上涨趋势有放缓之势。多位行业人士预测,到2022年下半年,这波涨价潮或将结束,动力电池产业链才能缓过点劲儿。

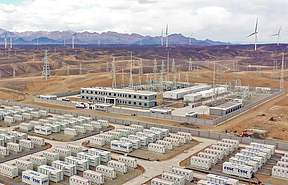

蜂巢能源 资料图片

01 供需错配是主要原因

3月7日,电池级碳酸锂平均报价突破50万元大关,月度涨幅达33.55%,季度涨幅达139.39%。其实,一直以来,碳酸锂价格都在持续上涨。不过,当报价突破50万元大关时,也击穿了人们的心理预期,行业气氛开始出现微妙转变。有人感叹:“这个价格涨得太离谱了!”

根据东吴证券的研究报告,截至3月11日,电池级碳酸锂(百川)价格达到了51.747万元/吨,氢氧化锂(SMM)价格达到了48.05万元/吨,较年初分别上涨80%、116%,较3月初分别上涨3.4%、12.9%。此外,动力电池关键原材料钴的价格也大幅上涨。2021年1月,电解钴现货均价在27万元/吨左右,而如今突破了54万元/吨。

相比锂价的持续加速上涨,镍的价格则是由于市场投机性操作而“疯涨”。俄罗斯是镍的最大储量国,为全球第三大镍生产国。2021年,俄罗斯镍产量占全球原生镍产量的6%。受俄乌局势影响,资本市场利用对俄镍供应的担忧进行了投机性操作。3月7日,镍价一度飙升74%,伦敦金属交易所(LME)的镍价更是在3月8日连续冲击五道关口,盘中一度涨幅超过100%,突破10万美元。

对于本轮原材料价格上涨,业内人士普遍认为,症结之一在于需求超出预期。中关村新型电池技术创新联盟秘书长、理事长于清教在记者采访时表示,原材料价格持续上涨,主要是因为供需错配,市场需求的爆发超出预期。

“原材料持续涨价主要有两个方面的原因,其中最主要的就是人们对新能源汽车及储能的未来发展特别看好,导致上游原材料供需关系出现紧张。”伊维经济研究院研究部总经理吴辉认为。

今年1月,中国电动汽车百人会副理事长董扬曾指出,从世界范围看,新能源汽车处于高速发展期,原材料产能建设速度跟不上整车发展的速度,供需错配的状况在一段时间内难以完全改变。这是长期困难,不是短期困难。因此,新能源汽车产业链上下游,必须有共克时艰的思想准备,建立价格联动机制。

吴辉还提到了另外一个原因,对于动力电池原材料中的金属资源,国内几乎多是加工厂,主要矿藏是在海外。现在,海外在有意控制矿山的投产,供给端趋紧。据悉,目前国内动力电池和储能领域对锂的需求占比超过60%,我国最主要的锂精矿由西澳锂矿供应,扩张没有达到预期,疫情也在制约开采。

对此,蜂巢能源总经理杨红新表示,锂盐正极和石墨负极因多种因素作用导致产能紧张。随着气温回升,锂的供给自然会增加,疫情有所好转后,国外的锂资源供应也会增加。

02 上半年价格仍会保持高位

“目前原材料的价格严重不合理。”于清教告诉记者,对于价格50万元/吨以上的碳酸锂,市场接受程度不高。他表示,健康的产业生态不能“一家吃肉、别人连汤都喝不上”。

事实上,此前不久,坊间曾传出“以龙头企业为代表的电池和材料厂商将集体抵制,不买售价超过50万元/吨的碳酸锂”的消息。此后,有媒体向多家电池企业求证。宁德时代回应,“不存在这个情况”;亿纬锂能表示,“目前排产正常”;国轩高科答复,“目前还是正常保障下游供应”,比亚迪未作反馈。作为锂矿龙头企业,赣锋锂业相关负责人表示:“目前,并未出现电池企业不采购的情况,我们的生产线处于满产满销状态。”

记者就此询问行业人士,并未得到确切的答复。在吴辉看来,产业链下游的需求摆在这里,如果自己家不生产,竞争对手肯定也会生产。这就像博弈论里的“囚徒困境”,企业间达不成同盟。还有行业人士提出,当上游的波动传导至下游,严重影响产业发展时,政府主管部门应对市场进行监管,打击哄抬物价行为,及时抑制原材料非正常涨价。

值得欣喜的是,在价格大幅上涨后,动力电池原材料市场正在趋向稳定。3月7~11日,碳酸锂涨价幅度为5000元,与当月初日涨幅达万元相比有所放缓。于清教也认可这种变化,他告诉记者,此前极度紧缺的电解液添加剂,价格已下降到30万元/吨以下,六氟磷酸锂的价格近期也出现小幅回落。

据预测,2022年国内锂电池对金属镍的需求将达32万吨。考虑三元镍、不锈钢镍、氢镍电池三大应用,预计2022年全球金属镍需求将222万吨,同比增长10%。而新能源汽车产业链正在不断强化保障镍资源的供应。特斯拉、大众、通用、福特等全球知名车企,早已在全球范围内开展资源争夺战。其中,特斯拉与必和必拓、巴西淡水河谷、普罗尼资源、美国矿商Talon Metals等多家矿业公司签署了镍矿供货长单。东吴证券预测,镍的价格上涨对产业链的影响相对有限。3月,工信部提到,鼓励国内锂矿开采提速以满足内需。不过,由于锂矿开采周期较长,中期内锂矿供应仍偏紧,碳酸锂的价格居高还将持续一段时间。

而根据记者对行业人士的采访,今年动力原材料价格上涨将持续半年成为共识。于清教称:“受地缘政治、新冠肺炎疫情等因素影响,短期内动力电池原材料供需紧张局面难以缓解,部分原材料的价格今年上半年预计都将高位运行。”吴辉说:“本轮涨价潮最多持续半年,今年下半年肯定会有所缓解。按照真实的供需关系计算,供给的量足够,目前更多是由于短期供需错配导致的价格上涨。”

03 低端电动汽车或受较大影响

并不出乎人们意料之外,动力电池原材料价格持续上涨的压力,还是传导到了终端消费市场。

3月15日,特斯拉中国宣布,国产Model Y长续航版和高性能版车型售价从35.79万元和39.79万元,分别上涨至37.59万元和41.79万元。当晚,比亚迪也发布消息,将对王朝网和海洋网相关新能源车型的官方指导价进行调整,上调幅度为3000~6000元不等。

截至目前,新能源整车涨价潮还在持续。3月17日,奇瑞新能源发布公告,将调整小蚂蚁相关新能源车型的官方指导价,上调幅度3000~6000元不等。在记者截稿前,网传小鹏汽车将于3月21日提价,涨幅在1万~2万元,其中P7将涨价近2万元,P5将涨价1万元。“今天(3月17日)的订单快爆了”,记者采访到小鹏汽车在北京市场的一位销售人员,当被问道上述传闻时,他的答复是:领导说可能会,但一切消息以官方通知为准。

青海察尔汗盐湖 摄影/ 于清教

根据目前主流车企的产品价格调整情况,记者发现,除特斯拉提价超过1万元外,其余20万以上车型涨价5000~7500元,10~20万元车型涨价2000元左右。

车型售价上涨恐怕浇不灭消费者的购车热情。吴辉告诉记者,新能源汽车的私人消费已经兴起。现在,车型涨价几千到1万元不等,有购车意愿的消费者对此不敏感。3月17日,商务部新闻发言人高峰表示,2022年前两个月,我国新能源汽车销量同比增长1.5倍,占新车销量的比重达17.9%。

不过,低端新能源车型可能是另一番境遇。动力电池涨价致使生产销售低端新能源车型难以盈利,车企恐遭遇亏损。有消息称,欧拉黑猫已停止接单。

吴辉认为,由于上游压力的传导,五菱宏光MINIEV这样的微型电动汽车可能会受到影响,因为对应的消费者对价格比较敏感。哪吒汽车创始人兼董事长方运舟在接受记者采访时表示,现在好不容易培养出新能源汽车私人用户,动力电池原材料短期涨价的压力不能完全转嫁到他们身上。杨红新说:“动力电池供应商需与整车企业不断沟通协商,通过动态调整,共同承担这部分成本压力。如果电池企业因压力过大发展不下去,整车企业也就没有配套电池可以装车。”此外,他也提到,新能源汽车不可能突然提价一两万元,需要有一个慢慢让市场接受,进行产品结构调整的动态过程。今年,由于原材料成本上涨,很多整车企业在调整新车上市的节奏和车型配置。

行业人士认为,动力电池成本压力的分摊,取决于新能源汽车产业链各环节的议价能力。吴辉表示,产业链各个环节肯定都要承受一些。电池企业具有规模效应,实施了一些降本措施。不过,压力还是会传导到车企,波及消费者。整个产业链每个环节都在消耗一部分原材料价格上涨带来的影响。“消费者并没有完全承担整个产业链成本的上涨。如果完全把压力传给消费者,可能一款车的售价要涨好几万元。”他说。

04 上下游保持密切合作

今年1月,相关机构就曾做出预测,2022年碳酸锂的价格将突破50万元/吨。“对于原材料的涨价,动力电池企业肯定早有预期,一般都是提前锁定原材料供给。”吴辉告诉记者,碳酸锂价格突破50万元/吨只是报价,或是少量的散户价格,不可能是大型订单的成交价格,宁德时代等企业的采购价不会这么高。

记者了解到,由于提前预测到阶段性的突发事件可能导致原材料供应紧张,蜂巢能源行动较早,自2021年中期开始,采取原材料锁定、锁量、包销、预付等多项措施,目前能够实现供需平衡。

面对原材料短缺困局,各家企业的应对政策大致相同。宁德时代选择自建原材料产能;国轩高科、格林美等企业,则是选择与材料厂商或上游原材料企业签订供货协议,利用与材料供应商深度捆绑来达到稳定原材料供应的目的。

杨红新表示,对于企业来讲,控制成本要多措并举。除了提早锁定买进一些原材料外,还要通过技术创新、国产原材料替代,使用新的化学体系、调整产品结构等方式,应对成本上涨带来的压力。

企业家团参观海融网山东总部展厅 摄影/ 陈芳芳

于清教指出,除内部开源节流、降本增效、自行消化外,企业可采取深度绑定上游供应商、深化上游矿产资源布局、技术改造与升级、规模化与自动化程度的提升等手段降低成本。

吴辉认为,出于控制成本和风险的目的,动力电池企业要在产业链上下游布局,与上游的原材料企业达成长期的战略合作协议。“把这些做好之后,供应商不会因短时间价格的波动而涨价。如果是长期的战略合作伙伴,供应商更不会因为市场价上涨就提价,除非供应商真的亏钱了。如果整个产业链都形成紧密的战略合作关系,抗风险能力会大大提高。”他强调。

近期,在2022年3~6月的锂盐供给新增项目中,国轩高科的宜春项目,产能2万吨,计划投产时间为4月;云母提锂二期项目产能1万吨,计划投产时间在3月。亿纬锂能的大柴旦湖项目,产能2万吨,计划在今年三季度投产。

在不确定性风险面前,动力电池企业如何提前应对,行业应该做哪些工作?于清教表示,关键在于5个方面:一是保障供应链的稳定;二是绑定靠谱的客户;三是确保资金链的稳定;四是多元化布局,防范技术路线风险;五是扩大成本优势,增强盈利能力。

董扬指出,部分原材料大幅涨价将成为今年我国新能源汽车发展的重大困难,如果处理不好,很可能遏制甚至逆转我国新能源汽车的发展。他表示,需要建立新能源汽车原材料供应体系的大宗商品管理、协调机制。动力电池原材料需要大发展,管理机制需要进一步完善。对于作为动力电池原材料的化学品,因为市场需求很急,可以缩短审批周期;对于生产用于动力电池的人造石墨、铜箔在厂商,似乎不应视为单纯的高耗能企业。

原标题:动力电池行业迎接原材料成本大考 上下游保持密切合作

碳索储能网 https://cn.solarbe.com/news/20220326/22752.html

下一篇

下一篇