欧盟碳关税法案正式落地叠加电动化提速,欧洲本土动力电池产业链建设进入加速阶段。

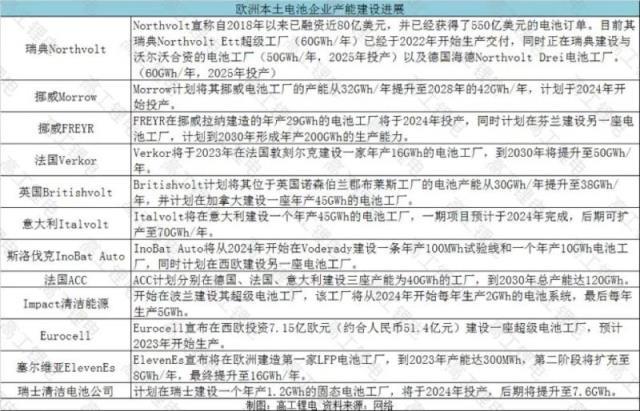

一个明显的变化是,进入2022年以来,包括瑞典Northvolt、法国Verkor、法国ACC、斯洛伐克InoBat Auto、英国Britishvolt、挪威Freyr、挪威Morrow、意大利Italvolt、塞尔维亚ElevenEs等多家欧洲本土电池企业,都更新了其动力电池工厂建设计划,建设进度明显提速。

例如,Northvolt宣布其位于瑞典Skellefteå的Ett工厂已经于2022上半年开始出货,成为第一家向欧洲主机厂供应动力电池的欧洲电池企业,与中日韩电池企业展开直接竞争。

与此同时,包括法国Verkor、法国ACC、挪威Freyr等其它欧洲电池企业也对外发布了多份锂电设备和原材料采购订单,表明其动力电池工厂建设也进入了实质性阶段。

除了欧洲电池企业之外,LG新能源、三星SDI、SK on、宁德时代、国轩高科、亿纬锂能、远景动力等中韩电池企业也进一步加快在欧洲的产业布局,欧洲动力电池产业版图已然成型。

究其原因,一方面,欧洲电动化提速,新能源汽车市场渗透率提升,带动动力电池市场需求增长,欧洲成为了中日韩以及欧洲电池企业争夺的新战场。

另一方面,全球双碳战略推进和欧洲新法规将加速欧洲碳中和进程,欧洲主要国家和国际主机厂制定明确的燃油车禁售时间表和电动汽车销售目标,给上述电池企业加码欧洲动力电池市场提供了信心和保障。

欧洲庞大的动力电池产能建设规划和市场规模,给全球锂电产业链上具备较强竞争力的设备和材料企业提供了良好的发展机会,同时也对欧洲本土动力电池供应链提出严峻的压力和挑战。

在此情况之下,一批具备国际竞争力的中国锂电设备和材料企业也在加快其欧洲市场布局,为其客户提供就近配套服务。

同时,欧洲本土设备和材料企业也在快速崛起,与欧洲本土电池企业达成深度合作,抢夺欧洲本土电池供应链中的话语权。

整体来看,欧洲已经成为了全球锂电产业链企业竞逐的热土,欧洲动力电池产业链市场竞争快速升温。

结合当前欧洲市场的锂电产业布局动态来看,欧洲当前动力电池产业建设呈现以下特征:

一是,欧洲动力电池版图持续扩张,本土电池企业开始崛起。

近年来,为实现动力电池自给自足,摆脱对亚洲锂电池的进口依赖,欧盟正在提供巨额资金以支持欧洲动力电池产业链配套能力的完善。

截至目前,欧洲已经诞生了包括瑞典Northvolt、法国Verkor、法国ACC、斯洛伐克InoBat Auto、英国Britishvolt、挪威Freyr、挪威Morrow、意大利Italvolt、塞尔维亚ElevenEs等多家本土电池企业,预计后期还将有更多本土电池企业诞生。

其中,包括Northvolt、Verkor、ACC、Britishvolt等电池企业已经获得了欧洲主机厂的巨额电池订单。

随着上述电池企业开始投产出货,有望借助本地化竞争优势成为欧洲主机厂的主力电池供应商,成为影响国际动力电池市场格局的一股重要力量。

二是,中国电池企业欧洲布局加速落地,中国电池进入欧洲供应链。

在欧洲本土电池企业诞生之前,LG新能源、三星SDI、SK on三家韩系电池企业已经率先在欧洲布局电池产能,长期以来成为欧洲动力电池市场竞争的主要参与者。

随着全球电动化提速以及市场竞争力提升,宁德时代、中创新航、蜂巢能源、国轩高科、远景动力、亿纬锂能等中国动力电池企业也加快国际化布局步伐,加速欧洲电池工厂落地。

其中,宁德时代位于德国图林根州的首个海外工厂已经获得8GWh的电芯生产许可,目前正处于设备安装阶段,有望在2022年底投产。

远景动力宣布将在法国杜埃、英国桑德兰和西班牙纳瓦尔莫拉德拉马塔地区分别建设一座零碳电池工厂,将依托远景科技集团零碳系统解决方案,实现100%可再生能源供应与碳中和运营。

国轩高科欧洲首个电池生产运营基地落户德国哥廷根,预计2022年底启动改造,规划年产能18GWh。

为应对欧盟碳关税和《欧盟新电池法规》的压力,中国电池企业正在加速零碳转型,从上游原料到电池制造再到末端回收,开展动力电池产业链的零碳行动,从而为欧洲市场提供零碳电池产品。

三是,车企自研自产电池渐成趋势,深度绑定电池企业保障供应安全。

事实上,除了本土电池企业之外,包括大众、奔驰、沃尔沃、雷诺等欧洲主机厂,也是当前欧洲动力电池产能建设的重要参与者。

受制于当前对核心部件——动力电池在供给、价格和技术等方面的掌控能力不足,主机厂被迫开始与其电池供应商展开战略角力。

与其供应商合作研发生产电池或自研自产电池,成为了当前众多国际主机厂加速电动化转型的战略布局。

例如,大众宣布将与合作伙伴在欧洲建设6座电池工厂,总产能为240GWh,其首座欧洲电池工厂德国萨尔茨基特破土动工,年产能40GWh。并特别新成立公司PowerCo负责大众全球动力电池业务。

宝马位于慕尼黑东部帕尔斯多夫的电芯制造技术中心将于今年秋季投入使用,在此验证未来高性能电池工业的可行性,全面分析并深入了解电芯上游价值链,帮助供应商生产出符合宝马集团规格的电池,从而进一步优化电池生产的质量、生产效率和成本。

奔驰、雷诺、沃尔沃、保时捷等主机厂也通过投资入股电池企业,与电池企业合资建厂等方式,保障其电池供应稳定。

四是,欧洲电池产能建设提速释放巨额采购订单,中国锂电产业链受益明显。

欧洲本土电池企业和中韩电池企业加快欧洲电池产能建设,助推欧洲锂电设备和材料采购订单进入放量期,带动欧洲本土供应链快速发展。

其中,欧洲电池企业和韩系电池企业普遍倾向于与其本土锂电设备和材料供应商合作,但欧洲和韩国的锂电设备企业和材料企业的产能不足,无法满足上述电池企业欧洲电池产能建设的需要。

在此情况之下,一批具备“走出去”竞争实力的中国锂电设备和材料企业获得了良好的发展机会。

例如,先导智能、赢合科技、恒翼能等中国设备企业已经获得了欧洲电池企业和车企的巨额设备订单,预计后期还将有更多中国设备企业获得欧洲电池企业订单。

与此同时,包括天赐材料、新宙邦、江苏国泰、石大胜华、当升科技、中伟股份、星源材质、科达利等中国锂电材料企业都已宣布将在欧洲建厂,部分企业也已获得了欧洲电池企业的巨额采购订单,为其在欧洲建厂提供保障。

随着欧洲电池产能建设进入下一阶段,中国供应链依托于多年积累形成的技术储备、产业链配套及大规模制造等竞争力,一批具备硬核实力的中国锂电设备和材料企业将深度参与欧洲电池产业建设中,成为欧洲本土供应链的重要组成部分。

碳索储能网 https://cn.solarbe.com/news/20220713/48752.html

下一篇

下一篇