作为全球最大的动力电池制造商,宁德时代和车企的关系一直都很微妙。

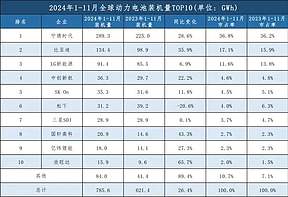

根据 SNE Research 数据显示,2022 年 1-9 月,全球动力电池装车总量达 341.3GWh,同比增长 75.2%,其中 9 月全球电动汽车电池装车总量为 54.7GWh,而宁德时代的动力电池装车量为 19.9GWh,位居全球第一。

不难算出,宁德时代动力电池装车量占 9 月全球总量的 36.38%,在电动汽车电池行业,宁德时代是当之无愧的龙头企业。

(来源:网络)

宁德时代董事长曾毓群也曾在 2022 年世界动力电池大会上表示:" 全球每三辆电动车中,就有一辆配套着宁德时代的电池。" 这句话并没有任何夸张,从 9 月数据来看甚至还有些保守。

宁德时代为车企供应动力电池,车企为宁德时代带来源源不断的订单,二者看似和谐,实则暗潮汹涌。

近年来,动力电池价格不断上涨,车企对此颇有微词,近日,长安汽车董事长朱华荣表示:" 缺芯贵电 " 对汽车产业的生产秩序造成严重破坏,这对于单车毛利率迟迟上不去的车企来说,无异于雪上加霜。"

有此想法的车企不在少数,早在 2022 年全球动力电池大会上,广汽集团董事长曾庆洪就表示,动力电池成本已经占据新能源汽车的 40% 乃至 60%,新能源汽车卖得越多,宁德时代赚得越多,车企简直就是在给宁德时代打工。

(来源:网络)

此言一出,瞬间让宁德时代成为众矢之的,车企和宁德时代心知肚明的问题,也终于被摆在了台面上。

虽然其他车企并未和宁德时代公开 " 对线 ",但他们在新能源汽车动力电池领域也已经陆续进行着 " 去宁化 " 的布局。

一场针对宁德时代的 " 围剿 " 正式开始,换句话说,如今的宁德时代,已经陷入 " 危局 "。

01最大的对手——比亚迪

2022 年,宁德时代依然是全球电动汽车电池领域的龙头。

根据数据显示,2022 年 1-10 月,我国动力电池装机量企业排名中,宁德时代以 106.78GWh 的数据排名第一,占整体装机量的 47.62%,其 1-10 月动力电池装机量,约为排名第二的比亚迪动力电池装机量的两倍。

遥遥领先第二名,更显得 " 宁王 " 之称当之无愧,但今年 " 宁王 " 的情况似乎有些不同。

数据看似喜人,但仔细分析之后却并非如此,要知道,在 2019 年 -2021 年,宁德时代的电池装机量市占率均超过 50%,但在 2022 年 1-10 月中,宁德时代的电池装机量市占率只有 47.62%,10 个月中有 8 个月的市占率低于 50%。

这意味着,在接下来的 11 月和 12 月里,宁德时代的装机量若未有太大增长,那今年或将成为宁德时代自 2019 年开始,首次出现年装机量市占率低于 50% 的情况,也就是说,今年 " 宁王 " 很可能将走出跌落神坛的第一步。

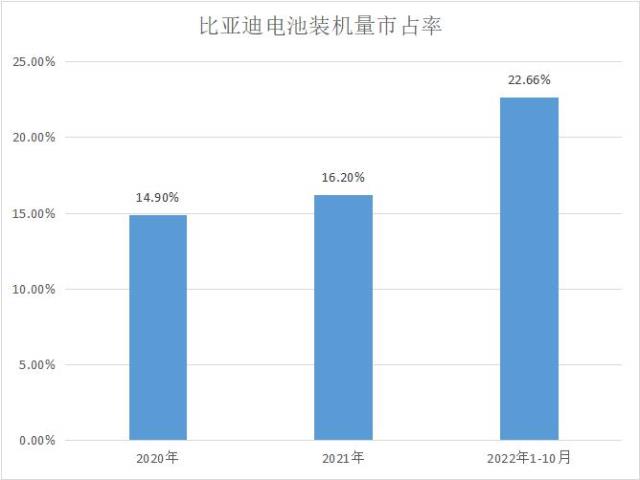

造成这一结果的主要原因是其他动力电池厂商的快速崛起,以排名第二的比亚迪为例,自 2020 年开始,比亚迪就一直在动力电池领域稳步前进,在 2020 年时,比亚迪的动力电池装机量市占率仅为 14.9%,但到了 2022 年,其 1-10 月动力电池装机量市占率已达 22.66%。

这意味着,在新能源车动力电池的大考里,第二名和第一名之间的差距正在不断缩小。

比亚迪动力电池的装机量能获得如此大的提升,与比亚迪汽车销量上的暴涨密不可分,2022 年 1-10 月,比亚迪新能源汽车累计销量 1397870 辆,增长 233.92%,其中,新能源乘用车累计销量 1392839 辆,增长 239.05%,在 2022 年 9 月和 10 月,比亚迪的销量更是接连突破 20 万辆,获得国产新能源车销量冠军。

比亚迪的动力电池为其新能源车赋能,再通过其新能源车的销量带动动力电池订单,已经形成了一套完整的闭环,其 " 自供 " 的特点也成了比亚迪和宁德时代的不同之处。

除了 " 自供 " 订单之外,其他车企的青睐也是不可忽视的因素,比亚迪创始人王传福曾经表示:" 几乎每一个你能想到的汽车品牌,都在与弗迪电池洽谈合作。未来,刀片电池将陆续搭载在国内外各主流品牌的新能源车型上。"

比亚迪的动力电池已经开始 " 外供 " 之路," 宁王 " 从此不再是唯一的选择。

02被 " 围剿 " 的 " 宁王 "

7 月 22 日,宁德时代首席科学家吴凯在动力电池大会上表示:" 我们公司今年虽然还没亏本,但是基本上在稍有盈利的边缘挣扎,非常痛苦。利润往哪儿走,大家也可以想象。"

吴凯所说并非虚言,2022 年第一季度,宁德时代总营收 486.78 亿元,同比增长 153.97%,然而其归母净利润仅有 14.93 亿元,同比下降 23.62%,不仅如此,其整体毛利率仅为 14.48%,与此前动辄超 20% 的毛利率相去甚远。

对此," 宁王 " 曾多次表示是因为动力电池上游原材料价格上涨所导致。近年来,碳酸锂价格不断暴涨,其涨价速度堪比 2021 年的汽车芯片,据了解,2021 年初碳酸锂价格约每吨 5 万元,到了 2022 年第一季度,其价格已经飙涨至每吨 50 万元左右。

(来源:网络)

上游原材料价格的暴涨给宁德时代带来了巨大的成本压力,为了缓解成本压力,宁德时代选择通过涨价的方式向下游转嫁成本压力,而在动力电池的下游,则是正处于 " 缺芯潮 " 中的车企。

对于车企来说," 缺芯 " 还没过去,就迎来了 " 贵电 ",二者如同两座大山,让毛利率本就不高的车企有苦难言,长安汽车董事长朱华荣表示," 缺芯贵电 " 是车企面对的两大难题,其中 " 贵电 " 导致单车成本增加 5000-35000 元。

在芯片端,各车企为了保证未来的供应,已经进行了各种各样的布局,而在动力电池端也是如此,如中创新航、国轩高科、欣旺达、蜂巢能源、亿纬锂能等厂商均开始与车企合作,相较于宁德时代,车企似乎更愿意与非龙头企业合作,或合资建厂、或入股、或签订长期订单,以寻求新能源汽车动力电池 " 二供 "" 三供 "。

车企加速布局,多家动力电池厂商迅速崛起,如中创新航近年来就紧抱广汽 " 大腿 ",蜂巢能源则获得了长城汽车的大力相助、欣旺达则是获得了 " 蔚小理 " 和广汽等多家企业投资,而国轩高科更是和上汽通用五菱、江淮、零跑、奇瑞等一系列企业强强联手,在新能源车动力电池领域持续发力。

早在 2012 年时,宁德时代与德国宝马集团进行了战略合作,获得了快速的增长,随后又赶上了我国大力发展新能源汽车,凭借多年累计的技术和经验,宁德时代迅速成长为新能源车动力电池行业的 " 独角兽 ",一发不可收拾。

而此时此刻,恰如彼时彼刻,看似是二线动力电池厂商在迅速崛起,不断 " 蚕食 " 宁德时代手中的市场份额,实则还是车企在给二线动力电池厂商机会," 宁王 " 一家独大的现象,已经出现了被打破的趋势。

事实上,除了上述车企,宁德时代的 " 伯乐 " ——宝马集团,也在分割宁德时代手中的订单,2022 年 9 月 9 日,宝马集团对外宣布,已向宁德时代和亿纬锂能两家合作伙伴授予了价值超过百亿欧元的电芯生产需求合同。

宁德时代显然已经陷入了车企和动力电池厂商的 " 十面埋伏 " 之中,在动力电池领域深耕数年的 " 宁王 " 也意识到了这个问题,一场属于宁德时代的突围已然开始。

近两年,宁德时代曾多次以竞业协议、专利侵权等问题,起诉离职员工和友商,并以 " 不正当竞争 " 为理由将蜂巢能源告上法庭,最终蜂巢能源向宁德时代支付了 500 万元和解款。

除了签订竞业协议以外,宁德时代还反向布局车企,和车企增加强绑定性,以保住自身的地位,目前,宁德时代已经投资了哪吒汽车、爱驰汽车、阿维塔科技、北汽蓝谷、极氪汽车等多家新势力,而在传统车企方面,则通过共建产能的形式进行深度绑定,如时代一汽、时代吉利、时代广汽、时代上汽、东风时代等。

以 " 宁王 " 多年的积累和快速的反击,车企想扳倒 " 宁王 " 显然并不容易,但在车企有意识的布局下,宁德时代一家独大的情况又能持续多久呢?

战争已然打响,这注定是一场漫长的拉锯战。

碳索储能网 https://cn.solarbe.com/news/20221116/58808.html

下一篇

下一篇