全球户储行业先锋,盈利能力高速增长

派能科技是全球户储行业先锋,聚焦于铁锂领域,垂直覆盖产业链的电芯和储能系统。拥有全球多市场资质“牌照”,具备渠道与成本优势,品牌力与产品力领先。公司 22 年出货 3.51GWh,同增 140.8%;随着产能快速扩建,出货有望持续高增。我们预计公司 23-25 年 EPS 为 11.44/17.79/23.92 元,截至 2023 年 7 月 4 日,可比公司 23 年 Wind 一致性预期平均PE 为 21.8x,我们给予公司 2023 年 21.8 倍 PE,目标价 249.39 元,首次覆盖,给予“买入”评级。

户储蓬勃发展,行业洗牌后或向头部靠拢

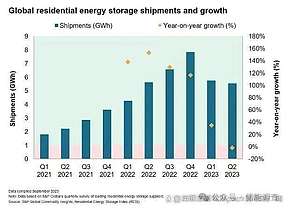

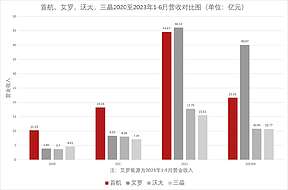

22 年能源价格高涨,户用储能经济性大幅提升,全球户用储能新增装机量约 7.1GW,同增约 155%。欧洲是全球最大的户储市场,我们认为其需求的核心驱动力在于对能源自主可控的诉求+户储的高经济性,我们预计 23年仍有翻倍增长的潜力。据 CESA 预测,到 25 年全球户储新增装机渗透率有望达到 28%,规模有望达到 50GW/122.2GWh。当前市场格局相对分散,中国企业加大发力,海外企业份额或进一步下滑。户储具有 To C 属性,品牌/渠道是关键。我们预计行业洗牌后市场会向头部靠拢,稳态下户储优质企业海外业务仍能维持高出国内业务平均 5pct 以上的毛利率水平。

产品技术行业领先,掌握渠道布局优势

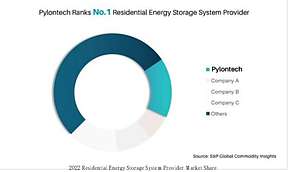

根据 IHS 统计,2020 年和 2021 年,公司自主品牌家用储能产品出货量分别约占全球出货总量的 12%和 14%,位居全球第二名。公司掌握全产业链核心技术优势,重视研发,加大在户用领域投入,近三年研发人员占比接近 30%,远高于同行;电池转换效率与循环次数表现优异,多项性能位于行业前列,产品认可度领先行业。公司产品通过多项全球主要安全标准认证,是国内拥有最全资质认证的储能厂商之一;深度合作海外知名厂商,掌握渠道布局优势。

定增助力产能扩张,成本有望持续下降

23 年 1 月,公司完成 50 亿元定增,加速产能布局。截至 2022 年底,公司拥有 8.5GWh 电池系统产能,我们预计到 2024 年底将新增 10GWh。随原料降价、产能释放,公司成本优势有望进一步凸显。我们预计公司 23-25 年 归 母 净 利 润 分 别 为 20.09/31.24/42.01 亿 元 , 对 应 EPS 为11.44/17.79 /23.92 元,给予公司 2023 年 21.8 倍 PE,目标价 249.39元,首次覆盖,给予“买入”评级。

碳索储能网 https://cn.solarbe.com/news/20230706/78111.html

下一篇

下一篇