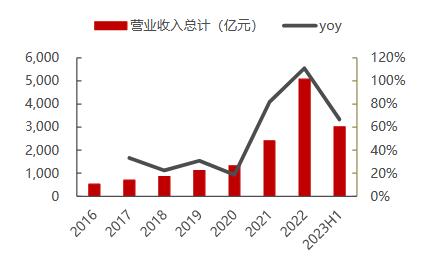

据列入统计的25家储能企业营收状况来看,2023上半年实现营收3009.05亿元,同比增长66.62%;实现归母净利润335.19亿元,同比增长131.07%,营收、净利均高速增长。(此前统计数据显示,2022年储能板块实现营收5068.69亿元;实现归母净利润454.86亿元。)

图:储能主要企业营收情况(亿元)

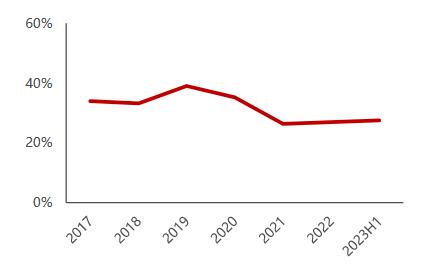

01储能行业平均毛利率回升

储能行业毛利率有所回升,资产负债率略有下降。毛利率方面,储能行业平均毛利率在2016年-2020年波动较为平缓,维持在30%以上。2020年后毛利率开始下滑,2021年为26.71%,2022年下降至25.57%。从数据来看,2023年上半年的平均毛利率上升至26.34%。

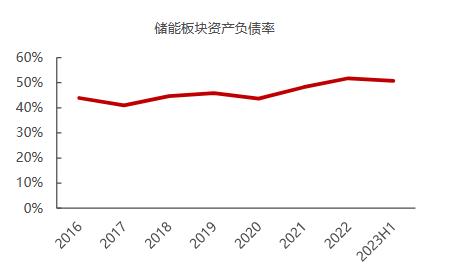

从资产负债率来看,储能行业资产负债率整体略有下滑,2022年平均资产负债率为51.76%,同比增加3.57Pcts;2023H1的平均资产负债率为50.79%,同比下降0.31Pcts。

图:储能行业毛利率情况

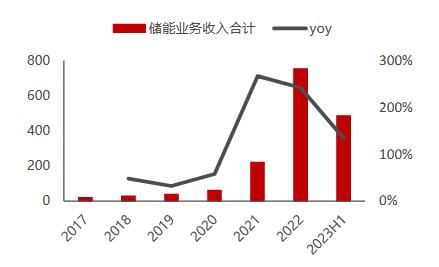

02储能业务收入高速增长

在披露储能业务数据的企业中,选取了包括阳光电源、宁德时代、派能科技等在内的11家进行统计,2023年上半年上述11家企业储能业务收入为484.77亿元,同比增长134%,呈现高速增长态势。毛利率方面,2023年上半年储能业务平均毛利率为27.53%,同比提升2.71Pcts。

图:储能业务收入合计(亿元)

图:储能业务毛利率走势

03储能三大场景未来发展趋势

目前电化学储能的细分场景可以分为大储、工商业储能和户用储能,不同应用场景的商业模式不同,在中外不同市场环境下的竞争态势和利润水平也有着显著差异。

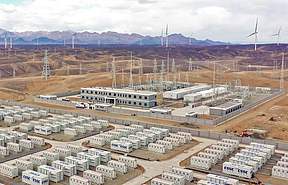

大储:大储有一个显著特点是“资源属性”强,其单个项目投资大,回款周期长。据了解,部分大储一个项目的成本可能达到几亿十几亿元,需要大量的资金投入,基本上都在一年到一年半的回款周期,对企业的资金实力要求较高。

据中国化学与物理电源行业协会统计,2022年大储装机再创新高。近两年来,有了国内政策顶层设计做引领,国内大储的发展路径逐渐明晰。装机规模强势增长的同时,市场机制也将逐步探索完善,引导储能产业向市场化发展过渡。从规模增长到市场成型,我国大储的成长性有一定的支撑。

工商业储能:工商业储能形成了业主、储能集成商、投资方三方合作的模式,在这种合作模式的情况下,从这两年的运行状况来看有部分市场已经有比较确定的运营模式,产生了持续的经济效益。

此外,用户侧是非常巨大的市场容量,工业园区、企业、酒店、商场、宾馆等等这些商业形态都有储能需求,是极具商业投资价值的细分市场。随着运营模式的成熟及普及,预计工商业储能将迎来实质性的爆发。

户储:提到户储,就不得不率先提到海外户用储能市场。这一细分市场不仅规模可观、有自发的经济性,而且增长快、利润高,堪称储能“最肥”的一块蛋糕,多家储能企业纷纷“出海”。从争先涌入到市场降温,再到促销清库,各大厂商经历着日趋激烈的行业竞争。

从本质来看,户储的核心在于产品。在千帆竞逐的情况下,产品的安全性、成本、质量等问题是行业及企业可持续性发展的重中之重。在市场需求增长的情形下,企业纷纷加快产能扩张的步伐,同行加剧内卷,户储企业想杀出重围已不再是一件容易的事情。如何保证产品差异化?如何抢占市场?如何保持利润?值得深思。

碳索储能网 https://cn.solarbe.com/news/20230908/80178.html

下一篇

下一篇